文|青眼

成立仅两年的Elida Beauty,终成“弃子”。

昨日,联合利华宣布,已收到私人投资公司Yellow Wood Partners LLC收购Elida Beauty的具有约束力的要约,这意味着在2021年寻求出售未果后,联合利华终于“甩”掉了增长缓慢的Elida Beauty业务,顺利完成“瘦身”。

据悉,成立于2021年的Elida Beauty,隶属于联合利华个人护理板块,旗下拥有20多个非核心美容和个人护理品牌。2022年,该部门营业额达8亿欧元(约合人民币62.53亿元)。

事实上,此次出售是联合利华首席执行官Hein Schumacher自今年7月上任以来,堪称最为重磅的动作。与此同时,青眼观察发现,今年恰逢联合利华投资中国100周年,这家全球个护巨头对于中国美妆市场,正在展现出前所未有的企图心。

20多个品牌成“弃子”

据联合利华官网显示,其将Elida Beauty业务出售给私人投资公司Yellow Wood Partners,不过未披露交易金额。

值得一提的是,由于具有约束力的要约受成交条件、监管要求和协商流程的约束,此次交易预计将于2024年年中完成。

▍截自联合利华官网

早在今年9月,就有知情人士向媒体透露,联合利华已聘请投资银行摩根士丹利和Evercore Inc出售多个非核心美妆和个人护理品牌。

青眼了解到,2021年4月,联合利华将Q-Tips、Caress、Tigi等规模较小的美妆个护品牌进行分离,以此成立名为Elida Beauty 的专门管理团队,旨在为这些品牌探索各种选择,以最大限度地创造价值。而在Elida Beauty成立不久,联合利华就试图与瑞士信贷合作将其出售,不过由于其他公司对待售品牌进行了挑选,导致报价不符合其估值预期,最终撤回了出售程序。

2022年10月,联合利华对于集团业务划分进行调整,Elida Beauty成为与皮肤清洁、口腔护理并列的全球业务部门,共同隶属于联合利华个人护理业务板块,并增加了Alberto Balsam、Brut、Pond's(北美和欧洲业务)等多个品牌。

而此次交易的买方Yellow Wood Partners,则是一家波士顿私人投资公司,专注于消费行业投资。该公司寻求收购消费品牌,并销售到各种渠道,目前拥有美妆护肤品牌EcoTools、Byoma和Freeman Beauty等。

青眼发现,此次出售并非Yellow Wood Partners与联合利华的首次交易。今年2月,Yellow Wood Partners从联合利华手中收购了平价洗发水和保湿霜品牌Suave的北美业务。

对于此次交易,联合利华个人护理总裁Fabian Garcia表示,“这标志着我们朝着优化个人护理产品组合迈出了又一步。”

Fabian Garcia进一步称,“我们的首要任务是通过在关键的战略重点领域来提高我们的强势品牌的发展。”

Yellow Wood Partners合伙人Tad Yanagi则表示,“很高兴能与Elida Beauty团队合作,带领这些品牌进入下一阶段的增长和扩张。相信这些品牌将在Yellow Wood 运营模式中蓬勃发展,我们的团队将努力建立和加强增长,让品牌更容易触达消费者。”

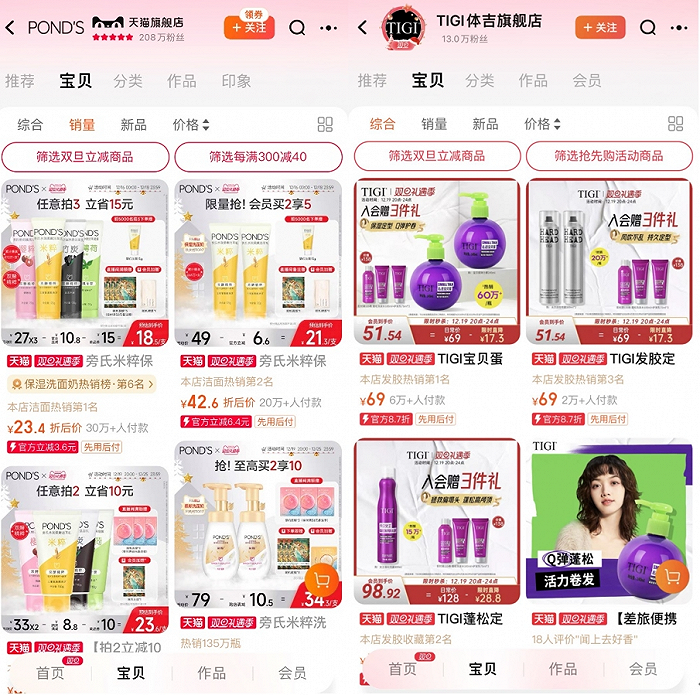

值得一提的是,在此次出售品牌中,有多个品牌在中国市场深耕多年。例如,护肤品牌旁氏POND'S早在1988年就进入中国市场,为中国消费者熟知。目前,POND'S天猫旗舰店粉丝数达208万,多款洗面奶产品年销售破10万。

不过需要说明的是,此次出售旁氏北美和欧洲业务,旁氏品牌仍是联合利华战略中的优势品牌之一。

此外,知名美发护发TIGI体吉则于2019年进入中国市场。目前,TIGI体吉天猫旗舰店粉丝数为13万,护肤素、发胶等多款产品年销售破万,抖音旗舰店总销量则突破10万。

▍分别截自POND'S、TIGI天猫官方旗舰店

专注30个“尖子生”品牌,新掌门人的第一把“火”

青眼注意到,业内普遍认为,此次重启出售Elida Beauty,是联合利华新任首席执行官司马翰(Hein Schumacher)上任后第一个重磅动作,展现其推动联合利华专注于发展强势品牌,轻装上阵的决心。

今年1月,联合利华正式宣布司马翰为其新任“掌门人”,并在为期一个月的交接完成后,于7月1日正式上任。值得一提的是,司马翰与中国颇有渊源,其曾在中国工作四年,领导了亨氏公司在亚太地区的转型,随后又担任荷兰皇家菲仕兰公司的首席执行官多年。

▍联合利华首席执行官司马翰Hein Schumacher

青眼观察发现,自司马翰上任以来,旗帜鲜明地提出精简业务的战略。

今年10月,在交出掌舵联合利华首份财报的同时,司马翰在业绩发布会上,首次向外界传递了其对于这家全球美妆个护巨头现状的看法与未来设想。

在肯定联合利华在品类地位、产品渗透率等方面领先地位的同时,司马翰坦言,“过去6年中,我们的销量增长一直滞后,竞争力难以达到并保持在预期水平。毛利率在下降,而且每股收益增长也陷入停滞。”

司马翰认为,上述因素导致该公司的整体股东回报未达目标,补救这一点并令联合利华股东回报重返业内的头部水平是首要任务。

为此,司马翰提出三大行动计划,即“加速增长”、“生产力与简化”、“绩效文化”。其中,“加速增长”为首要任务,而聚焦30个强势品牌、打造不容错失的品牌优势更是该任务的重中之重。

司马翰明确表示,他的目标是简化联合利华的业务,并专注于前30大强势品牌。据财报显示,这些品牌增长速度超过公司平均水平,占联合利华营业额的70%以上。

▍截自联合利华2023年第三季度财报

青眼注意到,上述30个品牌中,包括德美乐嘉、宝拉珍选、旁氏等多个美妆个护品牌。

事实上,司马翰的担忧不无道理,根据最新发布的财报,联合利华的业绩表现难称优秀。

据联合利华2023年第三季度财报显示,营业额同比下降3.8%至152亿欧元(约合1186.94亿元人民币),尽管在提高定价的推动下,基本销售额增长了5.2%,前三季度营业额则微增0.4%至458亿欧元(约合3576.43亿元人民币)。

具体而言,美容与健康部门营业额第三季度同比下滑4.9%,前三季度则同比上涨3.7%至94亿元欧元(约合734.03亿元人民币)。皮肤护理业务增长个位数,主要是凡士林增长较大。在北亚市场,由于继续对 AHC进行渠道调整,该品牌出现了两位数的下降。此外,高端美妆和健康幸福业务实现两位数增长,主要得益于Dermalogica、Tatcha、Hourglass等美妆品牌。

财报还特别提及,中国市场复苏慢于预期,消费者信心依然疲弱,中国市场下滑个位数。

正如司马翰总结道,支撑联合利华战略转变的总体需求是“更少的事情,做得更好,影响更大”,在大量品牌面对相互掣肘、分散企业精力的当下,集中发展具有更大价值、更有前景的品牌无疑是必然的选择。

司马翰还透露,预计联合利华的“品牌优势”框架将在2024年年中全面投入运营。

发力中国高端美妆

“我认为联合利华在中国一直没有取得应有的市场地位,特别是美容领域……”,在近日的巴克莱炉边谈话中,司马翰第一次表达了对于联合利华在中国美妆市场表现的看法。

司马翰还表示,如果与联合利华规模相当的企业比,公司的中国业务比重“确实比期望要小”。

事实上,正如司马翰所言,如今联合利华共在全球拥有400多个品牌,其中在中国市场运营近40个知名品牌,包括多芬、力士、清扬、奥妙、金纺、凡士林、AHC、中华等。此外,联合利华先后通过跨境渠道引进了如岚RAFRA、Murad、Ren等多个小众美妆品牌。

整体来看,联合利华真正在美妆市场占有一席之地的品牌并不多。不过,联合利华并非没有作为,特别是近年来在中国高端美妆市场发力的势头尤为明显。

2021年,联合利华高端美妆部门宣布与杭州高浪控股有限公司成立合资公司GoUni(高优逸),共同推出中国本土的新锐高端美妆品牌团队。

去年5月,联合利华中国推出旗下第一个轻奢男士护肤品牌EB39,以元宇宙、算法推动等元素为主打卖点,产品包括精华喷雾、精华液等。不过,近日青眼注意到,仅不到两年时间,EB39的淘宝、抖音官方店铺已搜索不到,相关社交账号也已暂停更新。

值得注意的是,今年9月,联合利华旗下纯净奢美护肤品牌TATCHA中国首家线下旗舰店开业。此外,TATCHA目前已覆盖全国丝芙兰渠道,未来将在百货及各大渠道深耕,或将成为联合利华在中国高端美妆市场的重要发力点。

不过,关于中国市场的打造,司马翰十分清醒,“我并不打算通过大规模收购来实现(中国业务的)巨大飞跃,我们需要有机地发展业务,充分利用品牌来支持我们所谈论的工作,并继续努力。实际上,这些工作的进展也很顺利。”

值得一提的是,今年正值联合利华投资中国100周年,在这新的历史起点上,随着司马翰对于改革的坚定推进,作为享誉全球的美妆个护巨头,联合利华究竟能在中国美妆市场掀起怎样的水花,有待观察。

评论