文 | 子弹财经 段楠楠

编辑 | 冯羽

对于猪企而言,谁也未曾料到,这轮猪肉价格的下跌时间会如此漫长。猪肉价格自2020年见顶后,已经连续3年低迷,这也让不少生猪养殖企业陷入持续亏损当中。

为了解决财务困境,部分生猪养殖企业通过出售股权的方式来化解公司危机。部分实力雄厚的生猪养殖企业,则趁机并购困境猪企来扩大自身经营规模,其中便包括生猪养殖企业大北农。

12月13日,北京大北农科技集团股份有限公司(以下简称“大北农”)发布公告称,公司与傲农生物签署了《战略合作意向协议》,将收购傲农生物旗下部分优质资产。

除此之外,大北农还计划收购傲农生物控股股东傲农投资至少51%的股权,若上述方案顺利实施,大北农将成为傲农生物控股股东。

不过投资者对这笔交易并不买账。消息公布后,大北农股价连跌3天,股价跌幅接近10%,市值蒸发接近30亿元。

此次大北农收购傲农投资股权,为何遭到投资者看空?前三季度亏损超9亿元的大北农,又能否帮助傲农生物化险为夷?

1、有息负债超70亿元

大北农股价大跌,与收购标的傲农投资以及傲农生物的财务困境有很大关系。公开资料显示,傲农生物是一家“猪饲料+生猪养殖”企业,2017年在上交所主板上市。

傲农投资则是傲农生物的控股股东,傲农投资主要资产便是持有上市公司傲农生物30.56%的股权。

因此不管是收购傲农投资部分股权也好,还是参与收购傲农生物旗下资产也罢,此番动作目的是帮助傲农生物摆脱泥潭。

傲农生物是以猪饲料业务起家,2014年开始涉足养猪业务。2018年,在非洲猪瘟影响下,猪价一路飙升。在巨大的利益诱惑下,傲农生物开始扩大养猪规模。

2018年,傲农生物生猪养殖规模仅为42万头,到2022年增长至519万头,年复合增长率高达87.5%,是所有猪企上市公司中扩张最快的一家。

随着养殖规模不断扩张,加上生猪价格一直低迷,公司完全养殖成本又一直高于同行,傲农生物财务状况一直在恶化。

2021年至2023年前三季度,傲农生物亏损金额分别高达15.20亿元、10.39亿元、12.9亿元,不到三年时间里,傲农生物累计亏损高达38.49亿元。值得注意的是,2013年至2020年,傲农生物累计盈利还不到10亿元。

由于激进的经营策略,傲农生物资产负债率一路飙升。2020年,傲农生物资产负债率为67.52%。到2023年9月30日,傲农生物资产负债率涨至89.41%,在所有猪企上市企业中,仅次于申请重组的正邦科技。

截至2023年9月底,傲农生物总负债高达147.9亿元,其中有息负债便超过70亿元,一年内到期非流动负债高达17.51亿元。同期,公司货币资金仅3亿元。

为了解决债务危机,傲农生物拟通过定增和出售旗下资产来筹集资金。不过在诸多不利因素干扰下,傲农生物拟通过出售资产和定增来募集资金并不顺畅。

如此庞大的资金缺口,对于市值仅250亿元的大北农而言,压力可想而知。尽管在投资者见面会时,大北农表示,只会以实际出资额为限,对收购标的承担有限责任,但投资者并不买账。

在消息公布后,大北农股价下跌4.02%。三天时间内,大北农股价累计跌幅为9.99%。

2、前三季度养猪业务亏9亿

大北农收购傲农生物导致股价大跌,除傲农生物“坑”较大外,与大北农自身财务状况不佳也有很大关系。

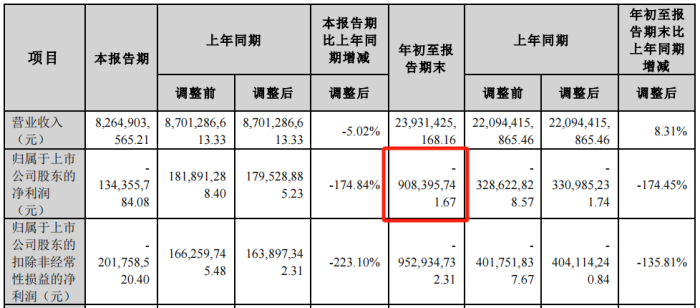

图 / 大北农2023年第三季度财报

作为以猪饲料起家的企业,与傲农生物相似,大北农也在向下游拓展生猪养殖业务。

2023年前三季度公司实现营收239.31亿元,其中来自饲料业务营收为179.60亿元,占营收比重约为75%,养猪业务实现收入为41.34亿元,占比为17.27%。

作为公司主营业务的“压舱石”,大北农饲料业务以加工售卖为主,公司挣的是“加工费”,因此该业务盈利一直较为稳定。

在上一轮猪价大涨的诱惑下,大北农通过扩大生猪自养规模以及并购等方式,来扩大自身生猪养殖规模。

数据显示,2018年大北农控股企业生猪出栏量为113万头,到2022年增长至264万头,年复合增长率为23.6%。

如今当“猪周期”持续下行,大北农生猪养殖业务则因为猪肉价格持续下跌陷入亏损。

且由于猪肉价格持续低迷,加上大北农养殖规模不及牧原股份等大型集团,养殖成本相对要高很多。因此,大北农养殖业务的扩张非但没有给公司带来收益,反而让公司陷入持续亏损当中。

大北农在接受投资者调研时表示,前三季度养猪业务亏损金额约为9亿元,直接导致公司前三季度整体亏损金额高达9.08亿元。

数据显示,2021年至2023年前三季度,大北农归母净利润分别为-4.40亿元、5560.18万元、-9.08亿元。除2022年略微盈利外,其余年份均大幅亏损。扣除饲料业务带来的盈利后,2022年大北农生猪养殖业务实际上依旧亏损。

此外,由于持续扩张,大北农的有息负债规模也在急速增长。数据显示,2018年公司有息负债合计仅30亿元出头,截至2023年9月30日,大北农有息负债规模大幅增长至120亿元以上。

与傲农生物、正邦科技等猪企相比,大北农债务风险和财务情况要好很多,但背上傲农生物庞大的债务后,大北农现有资金和融资渠道,能否保证公司与傲农生物正常运转还存在很大的疑问。

3、大北农“豪赌”猪周期反转

在明知傲农生物与自身财务遇到困境,大北农为何还要涉险并购傲农生物?

作为以猪饲料起家的大北农,想要持续扩张,要么继续加大饲料生产规模,要么转型涉足其他业务。

尤其是近两年,大量小散户退出生猪养殖,生猪养殖集中度大幅上升,一般饲料厂商已经很难通过提升产能的方式来扩大公司经营规模,因此只能向下游拓展生猪养殖业务。

例如,国内饲料大王新希望在2017年至2018年通过一系列决议,来扩大生猪养殖规模。再比如傲农生物起初也是从事猪饲料加工业务。在饲料业务难有成长的情况下,傲农生物也开始发展生猪养殖业务。

对此,布瑞克·农产品集购网研究总监林国发曾对媒体表示,由于饲料业务本身毛利率较低,即便扩产,能给公司带来的盈利相对有限。

而生猪养殖虽然周期性较强,但在“猪周期”向上时公司都能获得不错收益。

不过,收购傲农投资部分股权,以及并购傲农生物部分资产,对于大北农而言,堪称一场“豪赌”。

由于猪价持续低迷,大北农收购价格比巅峰时自然要低很多。但同样需要承担傲农生物所带来的债务风险。这就非常考验大北农的财务水平和管理能力。

此外,与前几轮猪周期不同,此轮猪周期价格下跌时间非常漫长。按照过往历史经验,一轮完整的猪周期一般为4年左右,其中猪价上涨周期为24个月左右,下跌周期也在20-30个月左右。

但此轮猪价自2020年6月见顶后,下跌周期已经长达40个月以上,仅2022年4月至2022年10月短暂上涨。

对此,永安期货研究中心高级分析师赵广钰表示,由于生猪养殖集团化和规模化占比显著提升,猪价下跌时,恐慌性减产大幅减少,因此猪周期被更加稳定的生猪供给熨平。

以生猪养殖巨头牧原股份为例,此轮猪价下跌期间,牧原股份非但没有减产,反而在大幅扩产。

数据显示,2018年牧原股份生猪出栏量仅为1812万头,2022年增长至6120万头,年复合增长率高达53.5%。此外,新希望、温氏股份也在近几年大规模扩产。

对此,新希望高管在投资者见面会上表示,市场上博弈的主体非常多,对猪周期的底部判断有难度。

目前,因为猪肉价格持续下跌,大型生猪养殖企业不断被爆出现金流紧张的消息。此前,牧原股份就传出资金链断裂的消息,虽然被“证伪”,但从公司调低2023年生猪出栏预期来看,牧原股份资金链已经承压。

在巨头因为现金流紧张而被迫收缩业务时,大北农却主动出击,接下了傲农生物的“烂摊子”。倘若猪价持续低迷,大北农不仅无法将傲农生物救上岸,反而会将自己拉下水。

若2024年猪肉价格反转,大北农很有可能就此跻身“一线猪企”行列。至于大北农这场“豪赌”能否成功,只有交给时间来验证。

美编 | 倩倩

审核 | 颂文

评论