界面新闻记者 |

近日,江苏高院发布了《江苏法院金融审判十大案例(2021-2023)》,其中一则关于私募基金违规承诺收益的案例引发业内关注。

该案件中,苏州中来光伏新材股份有限公司(以下简称中来股份)相继认购分别由泓盛资产管理(深圳)有限公司(下称泓盛资产)、深圳前海正帆投资管理有限公司(以下简称前海正帆)管理的腾龙1号基金、方际正帆1号基金、正帆顺风2号基金等私募基金产品。

后基金净值跌为负数,中来股份根据此前签署的投资收益承诺函直接向上海仲裁委员会提出仲裁请求,要求基金向其承担赔偿损失并附加承诺收益。

该案件的争议焦点在于,购买基金时双方约定的止损线是否能够成立?投资双方就委托理财、私募基金签署的收益承诺函是否具有法律效力?

最终,法院二审判决,私募基金管理人关联主体李萍萍、李祥向中来股份赔偿投资本金损失及该资金被占用期间的孳息损失。

私募基金“踩雷”庄股叠加杠杆导致净值告负

根据中来股份此前公告披露,2019年11月至2020年1月,中来股份使用自有资金进行委托理财,分别向泓盛资产认购3000万元泓盛腾龙1号私募基金和5000万元泓盛腾龙4号私募基金,向前海正帆认购6000万元方际正帆1号私募基金和6000万元正帆顺风2号私募基金,投资金额总计2亿元。

但未曾想随后私募基金净值遭遇大跌。2021年初,中来股份发布2020年业绩预告称,预计2020年实现的净利润同比下降52.71%-62.99%。其中令人大跌眼镜的是,导致其净利润下跌的原因为公司购买委托理财(认购私募基金)在报告期内出现了1.68亿元的大额亏损。

同日,中来股份发布关于公司使用闲置自有资金委托理财的进展公告,揭露了其认购私募基金大幅亏损的详情。公告显示,中来股份于2019年11月至2020年1月,先后分四笔进行了闲置自有资金委托理财,分别认购了3000万元、5000万元、6000万元、6000万元,合计认购总额为2亿元。

2021年1月4日,基金管理人以微信方式向公司联络人发送了截至2020年12月31日的基金净值表。表格显示,2020年12月31日基金净值较2020年11月30日均有急剧下降。

根据上述净值表,基金产品于2020年12月当月亏损1.587亿元,较2020年11月亏损幅度为97.18%。

2021年1月7日,公司通过向基金管理人调取资料、现场沟通、电话沟通方式对情况进行核实后结果显示,基金净值大幅降低的主要原因为基金投资的股票市值出现大幅度下降,且基金产品在投资过程中使用了杠杆工具。

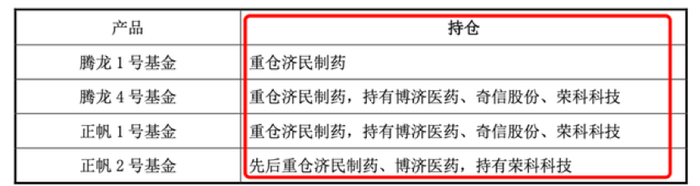

具体看来,上述四只私募基金均重仓持有济民制药,其中腾龙4号、方际正帆1号和正帆顺风2号还同时持有荣科科技和奇信股份。

自2020年12月16日后的十个交易日,济民制药已经连续跌停,累计跌幅达到73.51%,市值从133.73亿元缩水至35.42亿元。

荣科科技和奇信股份同样在2020年12月16日开始跌停。其中奇信股份已经连续七个交易日跌停,累计跌幅52.15%,而荣科科技自2020年12月16日至次年1月中旬累计跌幅40.16%。

博济医药虽然未在2020年12月16日出现闪崩,但在同年8月站上新高后即掉头向下,至12月16日累计跌幅也达48.21%。

承诺最低收益背离私募投资基金本质

经查明,本案所涉基金为前海正帆管理的方际正帆1号基金。

李萍萍、李祥就中来股份认购上述基金分别出具了承诺函,承诺如上述基金未来向中来股份分配的总金额低于投资本金并加上年化10%收益,则差额部分由李萍萍、李祥向中来股份以现金补足。

基金合同载明止损线为0.8元,若T日基金份额净值低于或等于止损线,无论T+1日即之后的基金份额净值是否高于止损线,自私募基金管理人与私募基金托管人核对T日净值一致的时刻、自私募基金管理人收到运营服务机构与私募基金托管人核对一致的T日净值的时刻或者私募基金托管人通知私募基金管理人T日净值小于或者等于止损线的时刻较早者开始,本基金不得进行任何开仓行为,私募基金管理人应立即将本基金进行不可逆的变现操作,并在5个交易日内(本基金剩余期限大于或者等于5个交易日的情形)或在本基金终止日前(本基金剩余期限小于5个交易日的情形)完成变现操作,将可变现的非现金资产全部变现,本基金终止并根据基金合同的约定进入清算流程。

2020年12月1日后,案涉基金单位净值大幅下跌,2020年12月31日,案涉基金单位净值为-0.089元。

2021年6月,中来股份作为申请人,以前海正帆公司、国泰君安证券股份有限公司(基金托管人,以下简称国泰君安)为被申请人向上海仲裁委员会提出仲裁请求,要求被申请人基于基金合同承担赔偿损失责任。

仲裁期间,中来股份于2021年1月以李萍萍、李祥为被告,前海正帆公司、国泰君安公司为第三人,向一审法院提起本案诉讼,请求判令李萍萍、李祥根据承诺函支付差额补偿款及相应违约金。

一审法院认为,仲裁案件尚未裁决,中来股份可以获得的清算分配款也不能确定,中来股份基于承诺函主张的差额尚无法确定,由此主张李萍萍、李祥承担差额补足义务依据不足,判决驳回中来股份诉讼请求。

中来股份上诉至江苏省高级人民法院。二审法院为查明案涉私募基金管理人履职情况及前海正帆公司法定代表人黄建杰、李萍萍、李祥身份情况,依职权调取了中国证监会深圳监管局、中国证券投资基金业协会官方网站的有关采取警示函措施的决定、纪律处分决定书等证据,并要求中来股份、李萍萍、李祥对案涉基金的投资联系和决策过程,李萍萍、李祥与前海正帆公司的关系及出具承诺函的原因等作出陈述。

二审法院基于调取证据查明,李萍萍、李祥虽非就职于案涉私募基金管理人前海正帆公司,但系案涉私募基金管理人的关联主体,认定其出具案涉承诺函无效,并根据李萍萍、李祥当时系私募基金从业人员,还是登记的相关私募基金管理人高级管理人员,并因为出具案涉承诺函违法违规行为受到纪律处分,认定李萍萍、李祥应就其过错向中来股份承担赔偿责任。

同时,二审法院认为,中来股份提起本案诉讼无需以相应私募基金产品所涉仲裁裁决和仲裁裁决执行结果确定作为前提条件,因为本案基金份额净值已为负值,且基金长期未按约定进入清算流程,前海正帆公司已被注销私募基金管理人登记,应当认定中来股份投资的本金已经全部损失,未经清算流程不影响中来股份损失的认定。

二审法院据此撤销一审判决,改判李萍萍、李祥向中来股份赔偿投资本金损失及该资金被占用期间的孳息损失,并明确中来股份因案涉基金清算或本案诉讼请求之外就案涉基金合同主张权利而取得款项的,则该款项金额不计入李萍萍、李祥应承担赔偿责任的本金损失范围。

江苏高院认为,该案件的典型意义在于,私募基金管理人、私募基金销售机构向投资者承诺本金不受损失或者承诺最低收益,背离私募投资基金本质,亦违背“买者自负”原则。私募基金管理人、私募基金销售机构不得向投资者承诺投资本金不受损失或者承诺最低收益。

评论