文|起点锂电

11月底,多氟多发布了锂电行业首份业绩预告,预计2023年净利润5.6亿元-6.2亿元,同比下降68.17%-71.25%。

业内人士表示,多氟多的业绩预告只是锂电行业现状的缩影,预计业绩不好的企业会占多数,而这背后都有一个共同的原因,即碳酸锂“暴跌”。

记得在2022年,碳酸锂价格一骑绝尘,持续上扬,还在同年11月达到历史新高,突破60万元/吨。锂电产业链企业几乎都赚了个盆满钵满,尤其以锂盐企业为最甚。

再观2023年,碳酸锂价格不太好看,从半年报来看,50%以上的企业出现业绩下滑或亏损,行业笑称“一个碳酸锂带崩整个锂电产业链”。

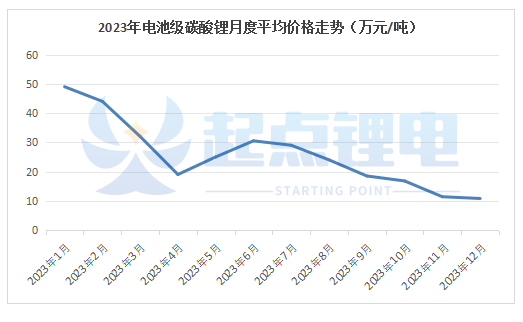

极速下降,少许回升,再持续走低

先看价格表现。

起点锂电注意到,从今年开年以来,碳酸锂价格持续走低。以碳酸锂月度平均价格来看,年初1月为最高点50万元/吨,年末12月约为10万元/吨,整个跌幅约高达80%。

虽年中价格有回升,但回升效果不佳,犹如昙花一现。具体来看,截至今年4月,碳酸锂由年初的50万元/吨直接跌至20万元/吨;4-6月虽有回升,但价格高点在30万元/吨左右;进入下半年,价格持续下降,直至10万元/吨,甚至突破10万元/吨红线。

数据来源:起点研究院(SPIR)

整年来看,碳酸锂价格是呈现“极速下降,少许回升,再持续走低”的状态。

锂电淘汰周期已然进入下半场,2024年碳酸锂价格究竟是何走向,在作出判断之前,首先应该了解价格变化背后的原因。

起点锂电整理发现,与价格阶段性变化相对应的是,影响碳酸锂价格的主要因素在每个阶段和时期也有不同。

1-4月,碳酸锂价格由高至低,其中原因主要是供需关系、终端市场以及技术发展。

伴随行业固有的年末年初新能源汽车市场向好、储能市场持续井喷的印象,2023年初延续2022年末碳酸锂供不应求的风向,依旧保持高价位运行。而后市场热度退去,供需关系明朗,导致价格开启直线下降。

这个阶段,供需关系变化为产能持续增加,供有希望大于求。一方面,2021年至2022年各方势力抢锂布局,2023年则到了成果验收阶段,部分企业布局的碳酸锂产能开始释放,供方增加。另一方面,国内碳酸锂产能增加,自2018年以来,碳酸锂产量连续保持增长。据统计,中国42家碳酸锂厂家2022年度总产量约34.29万吨,同比增长48.84%。这其中增量主要来自于江西、青海、四川三大主产区。甚至有声音表示,预计2024年后将出现碳酸锂供给过剩的情况。

终端市场方面,2023年国内新能源汽车受补贴推出和燃油车清仓促销双重冲击,产业链去库存,导致锂需求低迷。而且尽管价格下降,但是对比前几年的价格来看,碳酸锂30万元以上的价格仍是高价,不少电池企业也在观望,等待价格进一步下跌。

新技术发展,也是冲击碳酸锂价格的重要一环,其中以钠离子电池为例。2023年被称为钠离子电池量产元年,锂价过高导致钠电池呼声越大。行业认为,钠电池将率先应用于低速及两轮车、储能等领域,将实现部分锂电池替代,以宁德时代、比亚迪等为代表的龙头企业皆在布局促进量产,是以带动产业链企业向钠电“示好”。

综合以上因素,碳酸锂价格“雪崩”。据起点锂电年初进行锂电产业寻访得知,一季度末,碳酸锂均价虽报25万元/吨,但有电池公司采购价格已跌至20万元/吨。他们指出,远期合约波动幅度要更为剧烈,甚至将下降至15万元左右。站在现在的时间来看,显然这种判断已成事实。

第二阶段则是4-6月的短暂回升期,起点锂电回看市场数据得知,在5月的时候,碳酸锂曾一度出现连涨情况。这其中主要影响因素是新能源市场需求回升、锂电企业去库存进入尾声、以及碳酸锂停产后遗症,最后可能还有碳酸锂期货的原因。

每年的二季度被公认为是新能源汽车市场的旺季,叠加海内外储能市场释放,终端市场需求回暖,电池厂以及材料厂去库存完成,以低价签单的动作开始频繁。

另外智利将锂资源进行国有化的战略,一定程度上制约了锂产能增长,加上此前锂价下跌,部分国内厂家停工停产(当时市场消息显示,部分锂盐厂面对碳酸锂跌价,选择了“停产挺价”,虽然有不少企业对此作出回应称消息不实,但实际上确有停产、减产的行为),短时间产能未能完全恢复,导致了供应不足。

至于碳酸锂期货,今年6月14日晚,广州期货交易所(后文简称:广期所)就碳酸锂期货和期权合约及相关规则公开征求意见。这一举动也直接表明,碳酸锂期货不日就要上市,其价格机制将会更加完善,对于部分企业来说是利好消息。行业认为,碳酸锂期货上市以后将提高现货价格透明度、提高交易门槛,加速碳酸锂价格回归。

碳酸锂期货究竟是何物?这里暂且不详细介绍,下文将会具体说明。

最后看今年碳酸锂价格的最后一个阶段,即6-12月价格持续走低期。这一时间,价格提不上的原因和第一阶段大有相同,主要集中为终端需求增量不明显,以及碳酸锂产能增加,整个市场对碳酸锂价格都持下行期待。

需求端,碳酸锂需求增量主要集中在新能源汽车和储能。但新能源汽车发展逐渐成熟,电池需求增速有所放缓;同时短期储能对碳酸锂的需求体量还难以和动力电池相比,需求增速比较缓慢。

供给端,目前国内碳酸锂主产区集中在江西、青海和四川。今年以来碳酸锂上游投产持续推进,下半年开工率保持70%以上并且环比增长。海外,比如澳洲锂矿供应相对稳定,同时中资企业开发非洲锂矿总体进展较快,从运输周期来看,今年下半年10月份左右开始陆续到港。

因此,碳酸锂供需缺口持续收窄的情况下,产业链企业均在观望价格走势,以企碳酸锂稳定价格运行。

碳酸锂价格维稳15万元/吨曾是行业达成的共识,但现今情况下,碳酸锂能否守住10万元/吨的大关,也有难度。

碳酸锂期货如何调节市场

碳酸锂期货对碳酸锂的影响程度究竟如何,首先要先弄懂碳酸锂期货为何?起点锂电将简要介绍和分析,以供行业参考。

广期所上市碳酸锂期货及期权的重要原因是,近年碳酸锂价格波动剧烈、对锂电产业链相关企业“产、销、存”经营活动造成显著不利影响,行业以期望缓解诸如此类的问题,促进行业健康有序发展。

据悉,广期所自2021年12月启动碳酸锂期货的研究,通过课题合作、市场调研、质量摸底、规则论证等方式,对碳酸锂的现货产销、贸易结构、质量标准、仓储运输等方面进行了细致深入研究,形成了较为完善的合约规则设计。

7月11日,广州期货交易所宣布推出碳酸锂期货合约、期权合约及碳酸锂期货、期权业务细则,并已通过董事会审议并报告中国证监会,自发布之日起实施。彼时,碳酸锂价格稳定在30万元/吨左右。

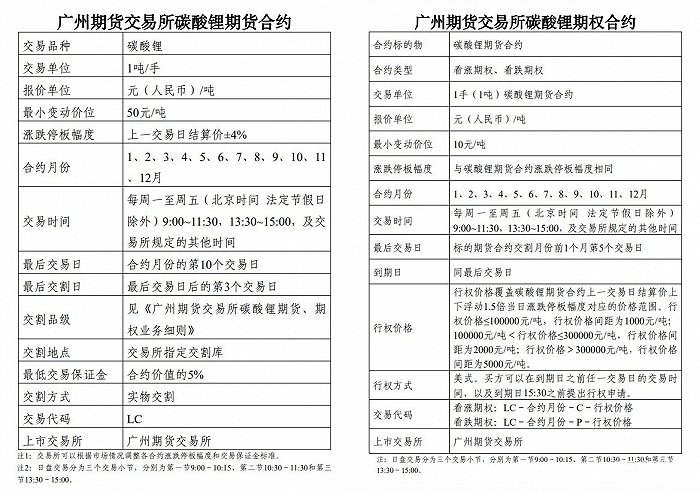

图片来源:广州期货交易所

资料显示,碳酸锂期货合约交易单位为1吨/手,最小变动价位50元/吨,涨跌停幅度±4%。行业认为碳酸锂价格报价调整通常为1000元/吨或500元/吨,50元/吨的最小变动价格较现货调价相对更高频,可以满足期货交易市场价格变化的需求,也不会过度分散交易价格的集中度。

碳酸锂期权合约交易单位为1手(1吨)碳酸锂期货合约,最小变动价位10元/吨,涨跌停板幅度与碳酸锂期货合约相同。行权价格覆盖标的碳酸锂期货合约上一交易日结算价上下浮动1.5倍当日涨跌停板幅度对应的价格范围。

碳酸锂期权合约采用分段行权价格间距,当行权价格位于100000元/吨或以下区间时,行权价格间距为1000元/吨;当行权价格位于100000元/吨至300000元/吨时,行权价格间距为2000元/吨;当行权价格大于300000元/吨时,行权价格间距为5000元/吨。

行权方式为美式:买方可以在到期日之前任一交易日的交易时间提出行权申请。

总体来看,期货就是碳酸锂先以虚拟的形式进行买卖,实际交割的时候才涉及到碳酸锂实物。期权也称为选择权,就是碳酸锂期货的买卖权或者选择权,在某一限定的时间按照指定的价格买进或卖出。

同时,碳酸锂期货以吨为单位的交易规定,将在一定程度上限制散户投机者的进入,提高碳酸锂期货的资金准入门槛。

专业人士分析,碳酸锂期货合约类似“彩票”,其价格波动巨大,有时甚至能实现多倍涨幅。虽然交易中省去了以往碳酸锂实物交易的步骤,但可操作性的空间增大,风险也就更大。

7月21日,碳酸锂期货合约正式上市,包括五矿产业金融服务(深圳)有限公司、中国国际金融股份有限公司、中信中证资本管理有限公司、中信证券股份有限公司等15家机构进入广期所做市商名单。

但在首日交易中,碳酸锂期货集合竞价后,主力合约2401开于238900元/吨,开盘后15分钟内远月合约在低成交量和持仓量的情况下陆续跌停。截至当日收盘,主力合约LC2401报21.51万元/吨,跌12.56%,其余6个合约全部跌停,甚至碳酸锂期货低开后继续下跌。

数据显示,截至12月19日收盘,碳酸锂主力期货(LC2401)合约下跌2.55%,报99500元;碳酸锂主力期货(LC2402)合约下跌2.13%,报99000元。

部分企业表示,碳酸锂期货上市,能够形成碳酸锂价格机制,提升现货价格透明度,为产业企业提供最佳风险管理工具。但从实际来看,碳酸锂价格跌跌不休的局面似乎无法阻止。

对此现状,部分企业开展碳酸锂套期保值业务,以对冲或管理相关风险,不过也有不少企业持不同态度。

比如,赣锋锂业近日在回应投资者咨询时表示,公司目前暂未在碳酸锂期货品种上进行套期保值业务。其认为期货风险相对较大,但以后不排除会做这个业务。

分析来看,不同领域的企业对于套期保值业务的需求程度不一。比如一些上游企业,没有到成本不可控的情况,套保意义可能不大。而对于中端电池企业,成本波动较大的时候,通过套期保值可以缓解压力。

另外需要注意的是,除了企业自身出手,广期所近日频繁出手,针对碳酸锂期货合约交易从限额、手续费等方面进行调整。

其中,11月24日,广期所通知自2023年11月28日交易时起,非期货公司会员或者客户在碳酸锂期货各合约上单日开仓量不得超过10000手。

11月30日,广期所宣布自2023年12月4日交易时起,碳酸锂期货LC2401合约的日内平今仓交易手续费标准调整为成交金额的万分之零点八。

12月4日,广期所宣布,自2023年12月6日交易时起,碳酸锂期货LC2401合约的交易手续费标准调整为成交金额的万分之三点二,日内平今仓交易手续费标准调整为成交金额的万分之三点二。自2023年12月6日交易时起,非期货公司会员或者客户在碳酸锂期货LC2401合约上单日开仓量不得超过2000手。

……

虽然碳酸锂期货价格迎来反弹,但力度不大。短期来看,碳酸锂价格会稳定在10万元/吨,不会有太大的上涨空间。

碳酸锂底线何在?

碳酸锂保持合理价格稳定运行是行业共识,碳酸锂高价时代已然过去,但是能否回到2021年5万元/吨甚至更低的价格,短期内难实现,长期来看或有机会达到。

行业判断,当前价格已经开始挑战企业生产成本,短期再往下的空间不大。

据了解,原料不同,对应提锂技术、成本也都不同。数据显示,盐湖提锂单吨成本为4万-5万元,自有锂辉石矿单吨成本约6万元,自有锂云母矿单吨成本约6万-8万元,外采锂云母单吨成本约20万-25万元,外采锂辉石单吨成本约30万-32万元。但现在的价格加上人工等,一些生产企业根本覆盖不了成本。

实际上,从供需关系来看,行业预计2024年我国碳酸锂总供应量约为99万吨,需求量约为87.9万吨,供需过剩量预计拉大至11.35万吨。此外,宜春等地产能持续释放将会不断拉大供需过剩量。

或许有人会说,锂生产商可以选择停产度过低价期,但事实是,市场机遇稍纵即逝,“停产抗议”可能会让企业倒得更快,优化产线和技术、降低生产成本或是锂盐厂商首先要考虑的问题。

另外要提醒的是,钠离子电池、氢燃料电池也在逐渐蚕食着锂电池在新能源汽车和储能市场的应用空间。

毋庸置疑新能源发展是长期的,新能源汽车、储能、电动船舶等市场增量确定,锂电的应用和发展必然持续向好,但从供需角度、发展周期来看,碳酸锂期现货价格下跌大趋势难改。因此在起点锂电看来,在这次洗牌后,将迎来新的供需平衡,竞争格局也会重塑。

从时间节点来看,2024年碳酸锂价格在10万的基础下,将继续下探,最低可能在5万元左右,基本稳定在5-10万元之间。待淘汰周期结束,新一轮周期开始的时候,碳酸锂价格或将上涨。而新一轮周期,可能在2025年到来。

评论