文|天下财道 王博

资本市场正在经历剧烈震荡,基金公司该如何做好风险防控,避免产品净值大幅回撤?

近期,药明生物(02269.HK)下调业绩预期引发股价暴跌,牵连多只重仓该股的基金,其中不乏明星基金经理管理的产品。

兴证全球基金管理有限公司(下称“兴证全球”)今年三季度末共持有药明生物约3555万股,明星基金经理谢治宇管理的兴全合宜、兴全社会价值三年持有也被埋其中,这引发了市场对于其选股能力的质疑。

而以主动权益投资作为发展特色的兴证全球,近两年也遭遇到了管理规模和产品业绩的双重压力。

加仓之痛

对上市公司基本面进行深入研究,是基金公司日常主要功课。然而,兴证全球却踩中了因业绩预期下降而暴跌的个股。

12月4日,药明生物大幅下调2023年业绩预期。该公司将全年收入增速从30%下调至10%,其中非新冠业务增速从60%下调至36%。

受此影响,药明生物当日股价重挫近24%。此后几日,其股价继续下探,12月22日更是创出新低。12月4日至22日,该股累计下跌38%。

(药明生物股价走势;来源:Wind)

重仓药明生物的基金因此也令其持有人惴惴不安。Wind数据显示,截至今年三季度末,兴证全球旗下7只基金共持有药明生物3555万股,持股市值接近15亿元。

(来源:Wind)

事实上,在新冠业务退潮之下,市场对于创新药“入冬”已有预期,不过,兴证全球却逆势加仓,三季度增持药明生物约1596万股。

值得注意的是,作为明星基金经理,谢治宇参与管理的兴全合宜、兴全社会价值分别持有药明生物约1948万股、285万股,三季度分别加仓约560万股、94万股,药明生物也升为两只基金的第二大重仓股。

随着股价暴跌,两只基金的业绩也受到一定影响。截至12月22日,兴全合宜A、兴全社会价值近一个月分别下跌7.47%、8.35%,年内分别下跌18.65%、13.65%。

加仓药明生物被套牢,让谢治宇的专业水平受到外界质疑。

(来源:媒体报道)

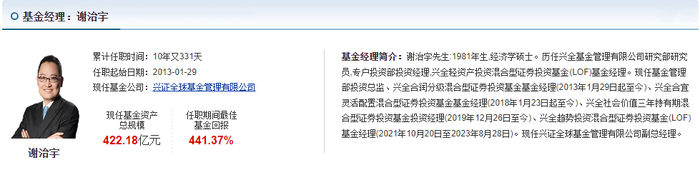

资料显示,谢治宇于2007年加入兴证全球,是名副其实的行业老将,任职时间超过十年,目前参与管理三只基金,总规模超400亿元。除了担任基金经理,他还在公司身兼多职。

(来源:天天基金网)

今年11月10日,证监会网站披露了关于兴证全球申请设立境外子公司的反馈意见,其中对谢治宇拟任董事长提出问询。

证监会指出,新加坡子公司拟任董事长还兼任兴证全球副总经理、基金管理部投资总监、研究部总监、国际业务部总监、基金经理。请公司补充说明拟任董事长是否有足够精力履职。

对此,兴证全球表示,谢治宇目前作为公司副总经理,分管基金管理部、研究部和国际业务部。未来如出任新加坡子公司董事长,将在做好基金管理的同时,助力海外业务的投资能力构建,公司也将按照相关规定和监管部门做好沟通汇报。

业绩承压

兴证全球在主动权益投资领域颇有口碑,但近两年由于A股市场持续调整,产品业绩也出现明显回撤。

据Wind统计,截至2023年12月22日,近两年,兴证全球旗下有可比数据的18只主动权益类基金(只含主份额),跌幅均在20%以上,多数排在同类中下游水平。

其中7只产品跌幅更是超过40%,包括兴全社会责任、兴全绿色投资、兴全合兴A等。

兴全社会责任近两年跌幅达45.7%,在上述产品中垫底,同类排名1502/1656。作为2008年成立的老基金,其累计收益率约为246%,还是取得了不错的成绩,但近两年却在股市波动中回撤严重。

资料显示,其投资目标为追求当期投资收益实现与长期资本增值,同时强调上市公司在持续发展、法律、道德责任等方面的履行。

从季报来看,今年各季度该基金重仓股均作出调整,三季度减少了信息技术类个股,增加了对医药、材料行业的配置。

(来源:Wind)

不过,前三大重仓股普瑞眼科、宁德时代和中国中免,近期股价持续下挫,四季度以来分别下跌约29%、23%、25%。

基金经理在三季报中表示,结构上坚守消费和成长两条主线,消费的配置是以医药和免税为主。三季度大幅增加医药的配置比例,看好医药行业未来的表现。成长板块配置的是计算机、电动车等。此外三季度增加了一些周期行业的配置比例,如化工,机械等,主要是预期经济好转后,顺周期行业盈利上会有较好的弹性。

(来源:兴全社会责任三季报)

然而,从基金目前的业绩表现看,基金经理的投资策略何时奏效还有待观察。

谢治宇和程剑共同管理的明星产品兴全合宜,也一直是市场关注的焦点。该基金A份额近两年下跌36.27%,同类排名1036/1407,表现并不理想。

从季报来看,前三季度该基金重仓股集中在信息技术行业,少量持有消费和医药股。第一大重仓股快手从2021年末开始持有,去年微跌1.39%,今年跌幅近30%;第二大重仓股药明生物从今年二季度开始持有,三季度大幅加仓,但近期大幅跳水;第三大重仓股三安光电从2021年三季度末开始持有,此后持续加仓,该股去年跌幅达54%,今年以来继续下跌22%。

(来源:Wind)

该基金三季报表示,报告期内维持了较高仓位,未来仍将坚持挖掘公司长期成长价值,不断寻找具有良好投资性价比的优秀公司。而对于基金业绩表现,季报中没有作出解释。

兴全合宜成立于2018年1月23日,发行时因一日募集超300亿元的光辉战绩,成为备受瞩目的爆款基金。但随着近年业绩下滑,基金吧中也有许多怨言。

(来源:天天基金网基金吧)

成立之后,兴全合宜的净值自2020年起大幅上涨,至2021年初一度翻倍。但近两年业绩步入下滑通道,截至今年12月24日累计收益率约为24%,年化收益率仅为3.7%。

(兴全合宜A业绩表现;来源:Wind)

兴全合宜的规模也大幅缩水,今年三季度末约为158亿元,相比当初300多亿元的募集资金已经腰斩。

尽管如此,兴全合宜仍然收取了较高的管理费。根据Wind和天天基金网显示的数据,今年上半年,兴全合宜亏损约8.6亿元,但同期收取管理费1.38亿元,占到了兴证全球同期管理费的近8%。

(来源:Wind)

规模瓶颈

兴证全球自2003年9月30日成立已走过20年历程,股东为兴业证券和全球人寿保险国际公司,持股比例分别为51%和49%。

主动权益投资是兴证全球的发力重点。在2019年至2021年权益市场红火时期,该公司迎来高光时刻,管理规模迅速攀升。

Wind数据显示,2018年末,该公司管理规模仅为1877亿元,排名第21位,而2021年末已达到5901亿元,三年时间增长214%,排名也来到第14位。

(兴证全球管理规模变动趋势图;来源:Wind)

期间,公司的爆款产品继续吸引着市场的眼球。在兴全合宜之后,2019年10月,兴全合泰又创出一天认购近500亿元的纪录,规模上限60亿元,配售比例只有12%。

不仅产品爆火,基金经理谢治宇2021年末个人管理规模接近千亿,一举成为业界“顶流”。

不过,2022年A股市场开始震荡下行,兴证全球的规模在6月末突破6000亿元大关后陷入瓶颈。今年三季度末,其规模降至5845亿元,相比历史高点下降约174亿元,主要是主动权益类产品缩水导致。

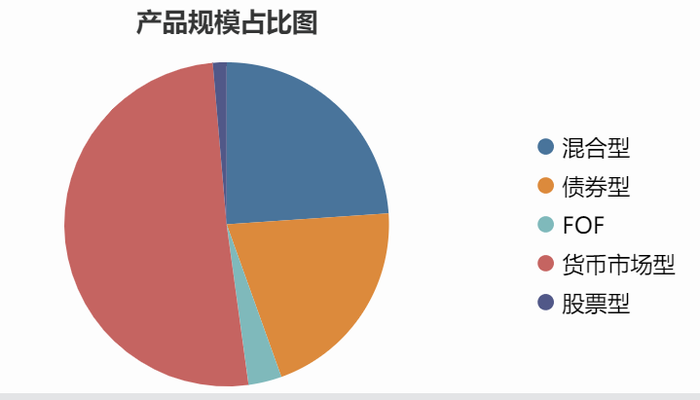

从公司产品结构来看,货币基金规模约为3010亿元,占比约51%;混合型基金为1418亿元,占比约24%;债券型基金约为1221亿元,占比约21%;股票型基金只有81亿元,占比仅为1%多。

(来源:Wind)

该公司旗下只有三只指数基金,没有ETF产品,权益类基金中主动型产品是绝对主力,这对规模增长也会形成一定制约。

20岁的兴证全球, 在基金公司中并不算成立时间最早的一批,但已显现出某些老迈的迹象,它是不进则退,还是逆流而上,且让我们拭目以待。

评论