文|赶碳号

上周,赶碳号重点盘点了近期的组件价格战。这是因为,光伏淘汰赛,最直观的表现就是组件价格——无论是国内集采中标价还是出口价格变化。特别是,组件价格在跌破1元/W之后非但没有止跌,反而一路向下。这就像当下的A股,跌破了3000点。

虽然光伏的价格永远自上而下传导,但最近两个月来的这一轮光伏价格战,给人的直观印象仿佛是自下而上的:组件持续跌价,电池片价格亦步亦趋,最近硅片价格又进入新的下降通道。这段时间,似乎只有光伏产业链的牛鼻子——硅料,表现相对坚挺。但赶碳号判断,硅料跌价甚至跌破心理防线,恐怕也是大概率的事。届时,引发新一轮产业链价格下跌亦未可知。

所以,我们的年终盘点系列亦溯源而上,始自组件,聚焦于电池,终于硅料。至于光伏设备、辅材等,近期亦将间或梳理。

全球光伏教父马丁·格林 (Martin Green), 是极少数能够对人类生活甚至整个地球产生现实影响的人物之一。在他的众多突破中,他发明了PERC太阳能电池,占当今世界太阳能电池至少一半以上。

江山代有才人出,各领风骚三五年。用这话来形容光伏技术的进步,甚至都有些保守。

2017年,PERC技术的成熟加上单晶成本的快速降低,PERC开始大规模取代 BSF技术,成为太阳能电池主流技术。短短三五年后,PERC已面临淘汰。

2019年,泰晤士报这样报道,澳大利亚新南威尔士大学的马丁·格林教授“让PERC太阳能电池现已成为全球商业标准,2017年销售额超过100亿美元,预计到2040年将超过1万亿美元。”

TOP4组件企业的市场人士对未来的判断出奇一致,他们向赶碳号表示,这一轮光伏产能出清的速度将会非常快。润阳股份董事长陶龙忠 预测,本轮产能过剩,半年左右即可调整完毕。晶澳、天合等企业,更是认为明年一季度,光伏市场就会见真章。赶碳号当时心里想的只有一个问题,跨界玩家、中小企业,这么快就会缴械投降么?

不管如何,长江后浪推着前浪,前浪肯定死在沙滩上。光伏和光伏人,永远行色匆匆,永远在路上。所以,赶碳号更加崇尚伟人的这首词:

“多少事,从来急;天地转,光阴迫。一万年太久,只争朝夕。”

01、干掉PERC,不是一刀切

达尔文的进化论,适用于当下的光伏技术进步吗?

如果淘汰电池旧产能,各家光伏企业,受到的影响有多大呢?

衡量PERC产能包袱轻重,以及对明年经营的影响,不能只看绝对数字。赶碳号认为,至少有以下五种情况,需要综合考量:

第一,PERC产能可以升级改造成TOPCon。一般来说,2019年以及之前的产能,不能升级改造、或者没有升级改造的必要性(成本太高)。

2021年市场上已经开始热烈研讨n型,并且有了部分TOPCon产能。此时,特别是2022年新投产的PERC,有的企业在产线设计的时候就对升级为TOPCon预留了空间。比如,赶碳号在参观中润光能盐城基地的时候,就发现中润的工厂内有预留改造空间。

2023年10月19日,赶碳号摄于中润光能铜山区电池工厂

当然,若能一步到位肯定是最佳方案。预留改造空间是在电池技术前景不明朗、不确定的情况下做出“进可攻,退可守”的妥协。

第二,海外产能只要能运转,都是竞争力较强的产能,是利润率较高的产能。受国际政策影响,在国内光伏产品出口美国市场受阻的背景下,分布在泰国、马来西亚、老挝以及美国的产能利润都不错。

老牌一体化企业,晶科、天合、阿特斯等均在美国有项目。

专业电池企业润阳股份披露,2021年初在泰国原有合作厂区内增设产线,至2021年末已拥有约1.5GW的境外电池产能。同时,公司于2021 年5月启动泰国自有生产基地建设,目前公司在海外的大尺寸电池产能已超过 5GW。

2023年10月18日,润阳股份位于江苏盐城的TOPCon电池车间的标语;赶碳号摄

中润光能沟通披露:公司已于柬埔寨建成2GW单晶PERC电池片产能、1.2GW组件产能,于老挝建成5GW单晶PERC电池片产能,并于老挝进一步投建4GW高效光伏电池片产能、3GW组件产能,老挝基地产能将在2024年开始陆续建成投产。中润光能,是第一家在老挝建厂的光伏企业,锚定的是央企中国能建。更重要的是,老挝不在美国“反规避”名单之列。

第三,淘汰PERC和财务计提,不能划等号。淘汰PERC,未必会对光伏企业当期财务报表造成巨大冲击。这些年,一些光伏企业已陆续对旧产线进行了计提。有的企业计提甚至已经完成了大部分计提。但是已经计提过,也不代表不会对公司业务、业绩产生影响。一些已经计提的PERC产能,现在有的仍在正常运转,特别是今年上半年,PERC的利润率基本高于TOPCon。在今年的大部分时间里,这些都是赚钱的产能。

此外,淘汰PERC,除了对财务报表产生影响之外,也会影响到企业出货量排名。这直接关系到江湖座次,谁是老大谁掉落到老三,不只关乎颜面,也关乎市值。

第四,淘汰PERC的时候,要兼顾尺寸问题。小尺寸的PERC电池肯定最先被淘汰。

第五,PERC不会被全部淘汰。PERC的鼎盛时期已经过去,但这并不代表着就要彻底退出历史舞台。莫说单晶PERC,要知道,阿特斯等上市公司至今甚至仍有多晶产能在运营。中国光伏大头在外,满足海外不同细分市场需求的,就是好产品。

02、隆基竟是PERC电池之王?

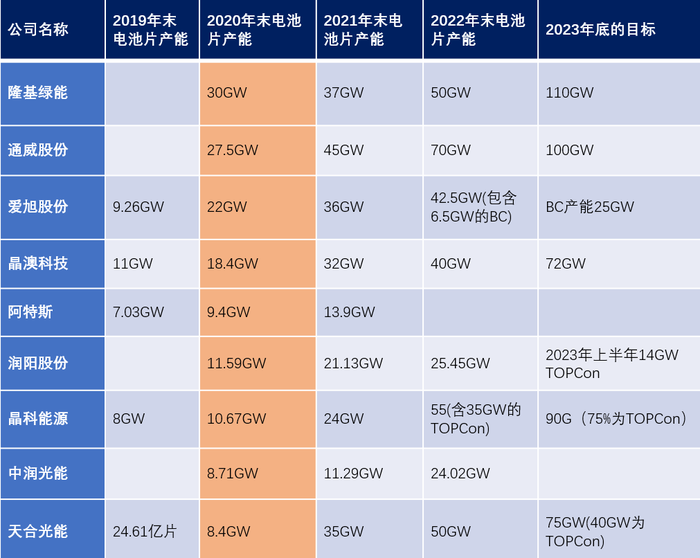

各家企业历年的电池产能占比,可以参看下面的表格。有时候,数据比文字更能说明问题。

根据各家公司年报、招股说明书、天合可转债追踪评级报告整理;其中晶澳科技2020年和2021年年报披露其硅片和电池片产能约为组件产能的80%,表中数据以此计算。

2020年底,PERC电池产能的前三名分别是:隆基、通威、爱旭,分别为30GW、27.5GW、22GW。其中爱旭和通威是较早开始“自救”的企业。

爱旭股份在2022年就非常明确地选择了BC路线,且停止了PERC产能建设,2022年新增了6.5GW的BC。按2022年年报中对新一年的经营计划是这样的:公司力争新建并投产18.5GW高效背接触电池和25GW高效背接触组件产能,到2023年底形成25GW高效背接触电池、组件产能。

通威股份是一家非常务实的企业,赚到了今年电池片一大波红利。与此同时,通威早已提前筹划布局,早在2022年就已意识到电池产能压力,打造垂直一体化向组件拓展。另外,在n型技术路线上,通威布局TOPCon和HJT。就在12月21日,通威标准尺寸组件创下正面功率755.03W、转换效率突破24.31%的异质结世界功率和效率纪录。和HJT电池片的实验室效率不同,这是通威本年度第六次刷新HJT组件功率、效率纪录。

众所周知,相比以上这两家企业,隆基绿能在新技术路线上表现得有些犹豫。直到今年三季报业绩交流会时,才首次明确选择BC路线作为公司主要的技术路线。

今年3月,隆基发布了在鄂尔多斯建设30GW的n型高效单晶电池的公告。这30GW产能,究竟是选择TOPCon、HJT还是BC,公司官方披露和市场传言较多。但不管怎样,直到今天该项目仍未实现满产。

03、2024,谁将成为光伏新王?

不考虑负债率、现金流和存货,仅就电池技术而言,目前来看,电池产能优势相对明显的是晶科。

晶科在今年初预计,至2023年末,公司电池片有效产能将分别达到75GW,电池产能中N型TOPCon产能占比将超过70%,今年年中又上调目标为90GW,其中N型先进占比将超过75%。据此推算,其n型电池产能将达到67.5GW。

值得关注是晶科的海外产能占比。2022年年报披露:报告期末公司在海外已拥有行业领先的超过7GW硅片、电池片、组件垂直一体化产能,并积极关注海外一体化产能投扩产机会,计划在海外现有产能基础上推进越南8GW电池及8GW组件、美国1GW组件等扩产计划。这些海外产能是具有竞争力的优势产能。

而在2020年,晶科的电池产能只有10.67GW(其中包括0.8GW的TOPCon),产能规模远远落后于隆基、通威、爱旭、晶澳,甚至比润阳还要小。但是在2021年和2022年,晶科抓住p型向n型电池变革的契机,逆势崛起,ALL IN TOPCon,在新增产能规模和产能结构方面保持领先。

这一点,和天合光能在硅片尺寸上的战略是高度一致的。老玩家中,天合光能发起成立210阵营,与182阵营对垒。今年,天合光伏又率先提出中间路线——201mm*182mm矩形硅片,再次掀起尺寸之争。天合光能拥抱新尺寸,力图主导新尺寸,除了经济效益外,亦是因为之前天合光能在硅片环节相对薄弱,但也没有历史包袱,所以在大尺寸硅片时代来临之际一呼百应。关于硅片以及硅片尺寸,赶碳号近期将在年终盘点中梳理。

实际上,晶科、天合都是在光伏技术变革中抓住机会、变劣势为优势的典范。

在光伏竞争中,拥抱最先进的技术、最先进的工艺,并非那么简单。隆基在n型电池技术上的犹豫,182方片上的坚持,或正是因为历史的包袱太重。自我革命,对谁来说都是一件艰难的事。

正如沈文忠教授所言,没有一种技术是过渡性技术。只要能够赢得市场的技术、在商业上成功的技术,就是好技术。p型到n型的技术革命中,唯有放下面子、放下包袱轻装上阵,抛却成见才能摆脱路径依赖,才能看到更广阔的天地。

当然,这场光伏淘汰赛仍然充满变数。就像上期盘点中所说的,老玩家可能不会出局,但会掉队。自由竞争,推陈出新,恰恰是市场的本质所在。所以,2024年仍然值得我们给予更多期待。也唯有如此,行业方能不断进步,实现高质量发展。

评论