文|上海汽车报

今年以来,宁德时代的股价走势(前复权)用“惨不忍睹”来形容,似乎还是有些保守。12月19日,宁德时代股价已下探至每股146.27元的年内低点,较年内高点几乎腰斩。

宁德时代股价节节下探,原因在于不尽人意的财务数据。三季报显示,宁德时代第三季度的营业总收入为1054.3亿元,同比增长8.3%;归母净利润为104.3亿元,同比增长10.7%;扣非净利润为94.3亿元,同比增长4.9%。宁德时代第三季度的营收、扣非净利润同比增幅仅为个位数百分比,并且环比双双下滑。同时,这也是宁德时代自上市以来,首次出现归母净利润下降。这表明企业不仅没有吃到这轮行业集中度提高的红利,甚至还有增长见顶的可能。

花旗银行分析师在一份报告中称:“宁德时代近期面临的压力,主要来自二线电池制造商的电池价格低于宁德时代,并且全球锂离子电池需求弱于预期。因此,宁德时代不得不开始降价以确保其市场份额。”

在动力电池这条拥挤的赛道上,寒意正平等地侵袭着每一个人。

消失的Ta:只有头部才能生存

在寒冷的冬天到来之前,捷威动力已感受到十足的寒意。股东有复星系资本,客户有奇瑞新能源,曾经在2022年拿下奇瑞新能源3年50亿元大单的动力电池企业,随着今年微型电动车市场大幅萎缩与奇瑞QQ冰淇淋等车型销量逐步走低,无奈于11月末发出了一则《公司停工停产、员工放假及培训通知》。

捷威动力不是一家小公司。去年,这家企业的动力电池装车量达到2.43GWh,市占率排名第11。然而,以目前汽车动力电池市场“狼多肉少”的残酷程度,市占率在10名开外的企业,可以说没有多少生存空间。

这不仅仅是企业经营受挫的个案,更是汽车动力电池行业野蛮生长时代落幕的缩影。

“消失的Ta”不只有捷威动力。今年5月,日资企业松下蓄电池(沈阳)工厂宣布全面停止生产,进入解散清算程序;6月,明冠新材称,公司彻底剥离锂电池正极材料业务;9月,厚能股份宣布,公司决定停止锂电池生产……

还有更多不知名的企业已经消失。中国汽车动力电池产业创新联盟发布的数据显示,今年1-11月,我国新能源汽车市场共有49家动力电池企业实现装车配套。不过,11月仅有37家企业实现装车配套,考虑到可能有新入局的“玩家”,今年前10个月里消失的动力电池企业数量或已超过12家。

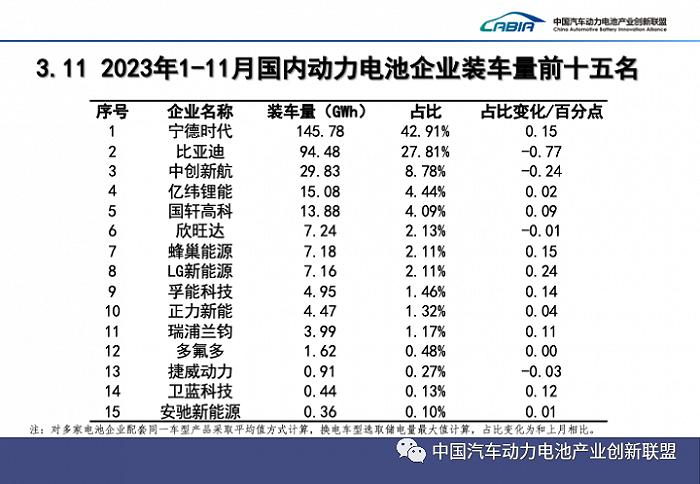

尾部企业艰难求生的同时,行业集中度也在不断提高,马太效应愈发明显。中国动力电池产业创新联盟发布的数据显示,今年1-11月,宁德时代、比亚迪、中创新航在我国新能源汽车动力电池市场的占有率位列前三,三家企业合计约占八成的市场份额;排名第4-第10名的企业合计约占17.7%的市场份额,前10名企业合计占据动力电池总装车量的97.2%。

产能过剩:头部也要玩个模块化

除了价格竞争以外,产能过剩的问题同样侵扰宁德时代。

2022年之前,宁德时代工厂工人的排班是“做7休1”。但是,到了2023年年中,宁德时代部分生产线排班已经调整为“做5休1”,甚至有工厂“做4休3”。2023年半年报显示,今年上半年,宁德时代电池系统产能为254GWh,产量为154GWh,产能利用率由2022年的83.4%下降至60.5%,而且这还没有算上100GWh的在建产能。当这部分在建产能投产,宁德时代的产能利用率或许将进一步降低。

不仅在国内,从全球范围来看,韩日等国在汽车动力电池领域也对宁德时代的市场份额虎视眈眈。在全球新能源汽车浪潮中,LG、SK On、松下等国外企业仍旧在推进产能,这也将进一步加剧全球范围内的产能过剩。

此外,整车市场格局也会影响宁德时代的市占率。在2023年中国车市中气势如虹的比亚迪,不仅挤压了其他车企的新能源汽车销量,也间接挤压了宁德时代的电池装车量。

如何应对这种行业格局的变化?宁德时代给出的答卷是深化技术创新,力求以产品质量提高市场竞争力。今年8月,宁德时代发布神行超充电池,可实现“充电10分钟,续航400公里”。神行超充电池发布后,宁德时代相继与阿维塔科技、哪吒汽车、奇瑞汽车、北汽新能源等车企达成合作协议。明年第一季度,搭载神行超充电池的车型就将正式上市。

另外,宁德时代也在“滑板底盘”上做足文章。作为一套底盘电池一体化的平台,滑板底盘集成了“三电”系统和整套行驶系统,相当于非承载式车身,不需要车壳也能驾驶。11月30日,宁德时代首席科学家吴凯在2023国际汽车电子与软件大会上宣布,智能滑板底盘预计将在明年第三季度实现量产。如果智能滑板底盘能打开市场空间,将为宁德时代的电池提供稳定销路,这同样是以技术换市场空间的策略。

然而,其中存在一个悖论,即多数车企也在积极投身创新,在和以宁德时代为代表的上游企业博弈中,车企并不愿意让出技术创新的主动权。滑板底盘或许可以让车企造车如同小朋友组装迷你四驱车一样简单,但不是所有车企都乐意和宁德时代做“四驱兄弟”。

背刺上游:车企自建电池厂

2023年年初,宁德时代曾推出一款看起来杀伤力十足的“锂矿返利”计划:“未来3年,一部分动力电池的碳酸锂价格以20万元/吨结算。与此同时,签署这项合作协议的车企需要将约80%的电池采购量,承诺给宁德时代。”

彼时,碳酸锂价格高达40万元/吨,宁德时代的“锂矿返利”看起来颇为诱人。然而,究其本质,这项计划可以看作是宁德时代在锁定市场份额的同时,还买了一份碳酸锂的看跌期权,一旦碳酸锂价格回落,甚至下跌至20万元/吨以下,宁德时代就有利可图。事实上,碳酸锂价格在2020年之前基本平稳,最低达到4万元/吨;2020年后,由于新能源汽车需求呈爆发式增长,但锂资源建设需要一定的周期,供需阶段性错配导致碳酸锂价格飙升,未来碳酸锂价格回落是可以预期的。

深耕电池行业、占据市场半壁江山的宁德时代,对碳酸锂价格的判断非常精准。12月19日,据上海有色网报价,99.5%规格的电池级碳酸锂价格已下跌至10.19万元/吨,这意味着“锂矿返利”计划大功告成:不仅能锁定签约车企的80%订单,20万元/吨的结算价格也有效对冲了锂价下跌带来的存货减值风险。

不过,车企显然不会轻易吃亏上当。“锂矿返利”目标客户之一的蔚来汽车,就给了宁德时代一击“背刺”——自建电池厂。今年2月24日,路透社报道,蔚来汽车计划生产类似于特斯拉规划的4680型号圆柱电池,年产能预计达40GWh,可为约40万辆长续航电动车提供动力。

选择自己搞电池的不止蔚来一家。今年9月末,一则招标信息显示,奇瑞汽车正在开展电池项目;广州车展上,长安汽车发布了电池品牌“金钟罩”;12月12日,广汽埃安宣布旗下因湃电池工厂竣工投产,全栈自研自产的P58微晶超能电芯下线;同一天,长城汽车旗下蜂巢能源宣布全面发力短刀电池和快充;12月14日,极氪发布首款品牌自研的“金砖电池”;蔚来最近由CEO李斌亲自下场,搞了一场长达14小时、超长续航1044公里的直播……

车企为何要自建电池厂?一方面是成本考量,为了避免和上游动力电池企业深度绑定,导致自己失去价格竞争力;另一方面是技术考量,传统的造车集成模式跟不上智能电动汽车迭代的节奏,以特斯拉、比亚迪为代表的自主研发、垂直整合才是保证技术领先、成本领先与供应链安全的良方。

可是,这又带来了诸多矛盾点:动力电池已经产能过剩,此时入局岂不是纵身跃入红海?从零开始自研电池,车企真的能比宁德时代做得更好、更便宜?

矛盾螺旋:技术进步才是出路

不同于高端芯片、创新药这些真正的高科技,电池本质上依然是比较成熟的化工产业,门槛不算高,投入厂房、设备、人员,很快就能推动起来,但想赶超宁德时代、比亚迪,却是难上加难。电池降本高度需要规模效应,优胜劣汰推动行业集中度提高才是产业向前发展的正解。

蔚来似乎想明白了这一点,目前已经完成了一波大刀阔斧的裁员,放弃自建电池工厂并转向代工。“电池业务分为研发和制造环节,后者有很长的投入期,要产能爬坡、提升良品率,我们不具备如此多的资源做这件事。”李斌表示,“裁员对电池制造部门有影响,对智能驾驶、智能化部门没有影响。持续地优化组织效率,是每个公司该做的事情。”

然而,车企过多被上游的动力电池企业裹挟,显然不利于整个行业的生态发展。以固态电池为例,这种被认做代表汽车动力电池未来的技术,实际上也带来了一条全新的赛道,相较以集成封装为主的液态锂离子电池生产,固态电池更注重材料制成工艺。对于目前的汽车动力电池企业,这意味着本就已经过剩的产能还存在进一步被废弃的可能性。这种全新的技术、全新的赛道,如果没有车企的投入与行业新玩家的倒逼,上游的电池厂很难有壮士断腕、全力攻坚的动力。

这是一个矛盾的螺旋,车企彻底放权电池或者亲自投身造电池看起来都不正确。“一哄而起”迎来怎样的结局,最后是由市场、消费者说了算。但可以确定的是,只有技术和管理取得进步,才能让中国新能源汽车产业分享到行业成长的盛宴。

评论