文|氨基观察 方涛之

在生物科技行业,暴富故事向来常见。

即便在当下的生物制药寒冬之中,那些踩对了赛道的Biotech,依然可以一飞冲天。RayzeBio便是这样一个例子。

成立于2020年的RayzeBio,在管线中仅有三款产品的情况下,三年时间顺利完成4轮融资,总金额达到4.18亿美金。

更让无数同行羡慕的是,RayzeBio不仅在今年逆势上市,并且融资额达到了3.11亿美金,成为2023年美股生物科技领域的第二大IPO案例。

RayzeBio的幸运不局限于此。就在上市三个多月后,RayzeBio被BMS以41亿美金的溢价收购。

从2020年成立,到2023年IPO上市,RayzeBio仅用了三年时间;从9月IPO上市到被溢价105%收购,RayzeBio仅用了三个月。

放眼整个生物制药领域,这样的暴富故事都算罕见。RayzeBio用实际行动诠释了,什么是风口上的猪。

那么,RayZeBio一路开挂的秘密何在?对于国内药企来说,这样的暴富故事又能否被复制呢?

01 核药赛道没有寒冬

RayZeBio所缔造的暴富奇迹,很大程度要归功于踩中核药这一热门赛道。

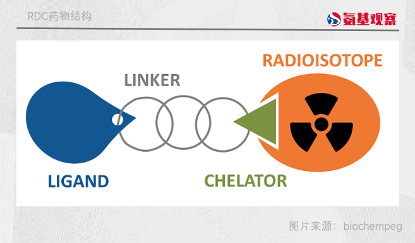

核药指的是一类含放射性核素,用于医学诊断或治疗的特殊药物。在核药的细分赛道中,RDC(靶向放射性疗法)已经脱颖而出。

所谓RDC,从某种程度上来说可以看作ADC的变体,其将ADC“抗体+连接子+毒素”三部分结构中的毒素,替换成为了核素。由于核素具有更好的肿瘤渗透性,这意味着相较于ADC,RDC可能呈现出更好的抗肿瘤效果。

正如RayzeBio在一份文件中提到的那样:“就像抗体药物偶联物作为某些癌症的一种新的变革性治疗方式出现一样,我们看到创新的放射性药物疗法有机会走类似的道路。”

眼下核药市场已经开始爆发。今年一季度,在供应极度紧张的情况下,诺华的Pluvicto销售额仍然达到了2.11亿美金,同比增长18%,超出华尔街11%的预期。

二、三季度,Pluvicto继续放量,销售额分别为2.4亿美金、2.56亿美金。这也使得,前三季Pluvicto销售总额达到7.07亿美金。不出意外,Pluvicto今年的销售额将超过10亿美金,由此跻身重磅炸弹行列。

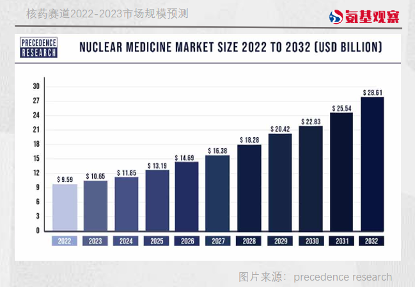

随着Pluvicto的销售额持续上涨,市场对于核药的预期也不断走高。据第三方调研机构precedence research预测,2022年全球核医学市场规模为95.9亿美金,2032年这一数字将超过286.1亿美金。

实际上,核药的潜力不仅仅在于肿瘤,理论上来说其可以通过替换不同种类的核素,使得药物发挥不同的功能,可以是治疗,也可以是诊断。

既有领头羊的突出表现,又有支撑未来的想象空间,因此核药市场在近年来进入爆发期。

眼下,对核药感兴趣的不仅仅是百时美施贵宝。

早在9月20日,罗氏旗下基因泰克与PeptiDream达成一项超10亿美金合作协议,旨在发现和开发新型大环肽-放射性同位素(肽-RI)偶联药物,由此罗氏进军核药领域。

而在10月3日,礼来也以14亿美金溢价87%收购POINT,从而进入核药领域。

在一级市场,2023年核药赛道的融资热度也在持续增长。据医药魔方数据,2023年至今一级市场融资事件数占全创新药赛道2.2%,近五年(2019-2023)核药赛道同创新药全赛道占比年均复合增长率达26.9%。

毫无疑问,核药赛道已经进入了黄金时代。在这种情况下,RayZeBio自然也能乘着东风而起。

02 潜在BIC的魅力

打铁还需自身硬。RayZeBio能够成为风口上的飞猪,背后也少不了自身的实力支撑。

自成立以来,RayZeBio一直以来专注于开发癌症放射药物,即我们所说的核药。目前RayZeBio管线中仅有三款产品,其中最受期待的便是RYZ101。

不管是从研发进度还是治疗潜力来看,RYZ101都有可能成为GEP-NETs领域新疗法的潜力;一旦其成功,或将为核药的研发开辟一条新道路。

具体来说,RYZ101是一款靶向生长抑素受体2(SSTR)的RDC药物。这款药物与目前大部分核药最大的区别在于,选择的核素不同。

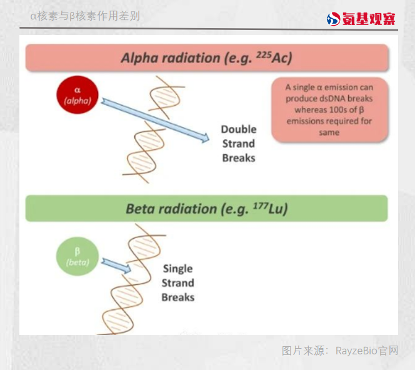

核素即放射性同位素,指可以产生α、β 或 γ 放射线的金属或非金属元素。这些核素可以发生衰变产生放射性射线,破坏细胞的染色体,使细胞停止生长,从而消灭增殖的癌细胞。

目前在RDC领域使用的核素主要以β核素为主。诺华的明星核药Lutathera,其选择的就是Lu177这种β核素放射性同位素作为核素,Lu177可以通过形成氧自由基造成单链DNA断裂来杀伤细胞。

RYZ101则选择了α粒子放射性同位素锕-225作为核素。与β粒子相比,α粒子可以提供比β粒子高400倍的能量,导致更频繁的双链 DNA 断裂,从而杀灭肿瘤细胞。

理论上,利用锕-225的放射性药物,有可能比已经批准的β粒子放射性同位素镥-177疗法带来更佳的疗效。

疗效之外,α核素治疗药物的安全性或许也会更好。因为,α粒子半衰期和电离半径较短,其潜力可以最大限度的减少对患者的毒性。

此外,在临床使用上α核素治疗药物可能也更方便。因为辐射问题,接受β核素治疗的患者,通常会被要求在用药后3-7天时间里避免与他人接触。而接受α核素治疗的患者对环境的放射性风险较小,用药后的限制也较少。

目前,RYZ101针对SSTR阳性GEP-NET适应症已进入III期临床,ES-SCLC适应症也已进入I期临床阶段。

如果RYZ101的3期临床能够获成功,其将成为第一个获得批准的锕-225核药,成功开启核药研发的另一路径。

也正是带着这份期待,百时美施贵宝重金将其收购。

03 国内选手的机遇与挑战

核药赛道,国内也有不少药企加入战局。

据“智药局”不完全统计,国内RDC赛道在研管线达75条,涉及远大医药、恒瑞医药、智核生物、东诚药业、先通医药等20余家药企。

随着海外大药企对核药领域的关注度提高,未来国内或许还将有更多的药企入局。某种程度上来说,这也是国内创新药行业与海外接轨的一个缩影。

当然,谁能最终脱颖而出,还有待时间给出答案。创新药研发不易,核药开发更难。

因为,核药领域面对着供应链、适当同位素的选择、疗效和运输中的物流等多个挑战。这其中的任何一个问题,对于一家Biotech来说都是极难攻克的。

例如,供应链就是影响核药销售的关键因素之一。与普通的药物可以长时间保存不同,核药中核素半衰期非常短,导致核药保质期可能只有几天。

这要求药企不但要有生产能力,还要有配送能力。受制于种种限制因素,诺华也难以保证核药持续放量。在推出放射性配体药物 Pluvicto 之初,诺华受到制造问题的困扰,导致前列腺癌患者等待时间较长,一定程度影响了药物的放量。

而为了解决运输半径的问题,诺华不得已在全球进行生产基地布局。12月1日,诺华宣布,以超6亿元金额,在国内投资了一家放射性药物基地,预计将在2026年投产。

这说明核药放量需要极为强大的产业化能力作为支撑。产业化能力的背后,又是巨额的资金。

或许正是因为种种困难,RayZeBio选择落袋为安,在上市后短短三个月便接受了百时美施贵宝的并购申请。

总而言之,现在谈论国内核药赛道爆发或许还为时过早,国内药企想要复制RayzeBio的成功也并不容易。但可以确定的一点是,国内的核药赛道注定会充满机遇。

评论