文|未来迹FutureBeauty 林宇

编辑|夏诗远

2023年美业的最后两笔收购尘埃落定!

12月23日,资生堂公司签下收购协议,将美国高端皮肤学级品牌DR.Dennis Gross Skincare(以下简称DDG)火速收入麾下。

而就在该公告发布的前一天,联合利华也宣布收购生物科技护发品牌K18,且预计该交易于2024年第一季度完成。刚刚剥离23个品牌,又马不停蹄买下一子,联合利华CEO司马翰(Hein Schumacher)在社交平台形容自己过了“忙碌的最后一周”。

综合来看这两笔收购挺有意思,DDG是资生堂继去年9月拿下英国微生态护肤品牌Gallinée以来今年唯一的收购大动作,而k18则是“瘦身期”的联合利华在收购Living Proof七年之后,再次重仓护发赛道。

在全球经济不确定性持续高涨的环境中,这些受到美妆集团们青睐的品牌/企业有哪些共性?从收购逻辑来看,逆风而行的巨头们正在发生的微妙变化又有何启示?

01 一个变革期的风口投资缩影

有趣的灵魂百里挑一,品牌也不例外。

公开资料显示,作为今年最后一个“易主”的品牌,DDG诞生于2000年的纽约,由前皮肤癌研究院和职业皮肤科医生Dennis Gross 博士和他的妻子 Carrie Gross 创立。和不少由皮肤科医生主导的品牌发家故事类似,Gross先生崇尚于以易于使用的家用产品的形式,将皮肤病学相关的创新型产品和专业知识带给消费市场,解决肌肤护理问题。

Dennis Gross 博士

当前,DDG的产品线包括美容面罩、去角质凝胶、含酸乳液等,定价在9美元-455美元之间,其标志性产品为“ Alpha Beta Daily Peels”系列。在美国的社交媒体和美容界,DDG的产品常被博主、名人推荐,具备一定影响力。

值得一提的是,早在2020年,DDG便获得过私募股权公司Main Post Partners的投资,该公司曾投资过 Too Faced 、Milk Makeup、Duke Cannon等美妆品牌。彼时有业内人士估计,该品牌2020年销售额达到1亿美元,算是一个小而美品牌。在中国市场,DDG更加小众,仅开设天猫海外旗舰店、抖音海外店,并在丝芙兰体系内有售。

关于这次收购,资生堂集团对外总结有三大益处:

1、优化现有产品组合。以医生为主导的DDG能够巩固资生堂在快速增长的护肤品领域地位。其高端品牌定位,能够与资生堂、CPB一起加速发力集团高端护肤业务。

2、加强在美洲的投资,旨在推动该地区的增长和盈利能力。美洲业务是资生堂具有重要战略意义的地区,DDG能够帮助其加强地域多元化,同时解决收入不平衡问题。

3、利用资生堂现有优势创造协同效应,继而推动全球业务增长。

放在业界,资生堂集团的这一举动并不令人意外。

早在今年5月,资生堂就将“Clean&Dermatology”纯净和皮肤科学美容和“Inner Beauty”口服美容作为下阶段的新增长点,为此将药企合并至化妆品子公司,释放了加码皮肤科学级护肤赛道的强信号。

这一组织架构调整在中国市场也有很多实质性的落地动作。今年10月,资生堂在中国公布突破性抗老科技“新肌酮”的相关研究,并宣布与上海九院达成科研合作,双方将在中国医疗美容领域的皮肤科学方向开展广泛、深入的合作。

事实上,对于有着百年研发历史的资生堂来说,其在皮肤学领域的基础研究一直功底深厚,在业界看来甚至“不亚于一个皮肤专科”。而通过拿下DDG这样调性契合的标的,极致放大“长板”,不仅是践行“健康美容公司”的企业新愿景需要,更是顺随当下皮肤科学在全球掀起的热潮。

时至今日,皮肤科学正在打破美妆的边界,为企业增长带来更大的想象空间,成为极其不确定性时代下的确定性“风口”,引来越来越多的实力派。

不久前,同为日企的POLA ORBIS设立全资子公司,开辟医学美容领域全新业务。而年初,欧莱雅即宣布将旗下活性健康化妆品部更名为“皮肤科学美容事业部LDB”,标志集团将在医学美容领域的价值进阶。

行业变革的齿轮已然转动,跨年之际最后一场收购揭开的新竞争地图已跃然于眼前,而以收购这种最直接的投资方式谋求增长,对于巨头来说变得愈发审慎,有着更加多维度的考量。

02 巨头们买品牌有4大喜好

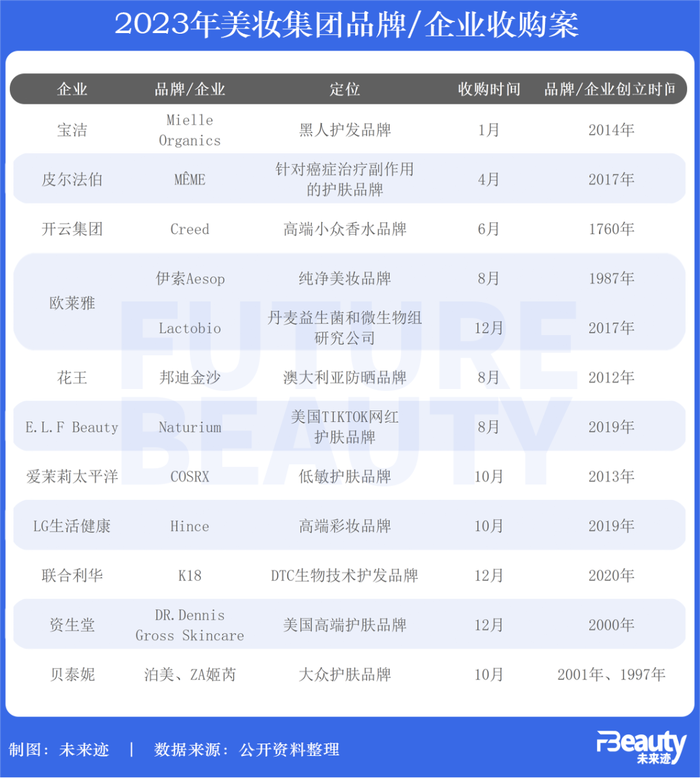

据《FBeauty未来迹》不完全统计,2023年发生在美妆公司的收购案共有12笔,这一领域也一直是像欧莱雅、宝洁、联合利华之类大玩家的主场。

对比2022年,今年的收购交易数量相当,但是牌桌上的面孔有了些许变化,比如去年的收购大户PUIG就暂停了脚步,而Gucci母公司、奢侈品巨头开云集团则大手笔入手小众沙龙香,另外继去年水羊股份拿下伊菲丹,今年本土企业中只有贝泰妮有所行动,特立独行地选择了最早由资生堂创立的两个大众品牌。

相比以往,今年最大的看点是,欧莱雅在12月宣布完成对位于丹麦哥本哈根的益生菌和微生物群系研究公司Lactobio的收购,以揽入科研公司来压码布局近20年的微生态护肤赛道。这种思路在一众品牌收购中显得尤为特别,体现了“科技美妆一哥”的标志性站位。

相比于绕道获得大公司旗下基金的一些新锐企业,以下四类品牌才是美妆巨头真正的“心头好”,成为“联姻”对象:

首先,业绩良好、知名度高的“现金奶牛”,是资本市场哄抢的对象。

2023年接连出现了两笔现象级收购。一笔是欧莱雅集团以25.25亿美元(约合人民币179.56亿元)的价格,从巴西美妆巨头Natura&Co集团手中收购Aesop。另一笔是开云集团斥资35亿欧元(约合人民币277亿元),从 BlackRock 长期私募基金和 Javier Ferrán 控股的基金手中收购了高端独立香氛品牌Creed。

前者是欧莱雅在与数个企业抢购中拔得头筹,成就“集团史上最大收购案”;后者则是开云集团在成立美妆部门后的首次收购押注,象征其正式进军美妆圈。

其中,欧莱雅对Aesop的收购经历了将近半年时间,激烈的商战令人印象深刻。自去年出售消息传出后,便引来资生堂、欧舒丹及私募投资巨头CVC Capital Partners等潜在竞标者。2月底的第二轮竞标中,有消息称黑石、KKR等私募资金团体表露出对收购Aesop的兴趣,甚至中国投资公司春华资本也参与进这场“战争”。一直到4月,Aesop的归宿才终于尘埃落定。

作为Natura&Co曾经的“现金奶牛”,Aesop以独特的品牌调性赢得小众美妆爱好者的青睐,易主后市场甚至有声音担忧品牌会被营销高手欧莱雅“过度商业化”。但毫无疑问,这一成熟品牌的加入不仅丰富了欧莱雅高端品牌矩阵,也让欧莱雅在中国市场多了竞争砝码。

其次,已有稳定品牌人设和品牌资产,投资风险不高的“小而美”们也非常吃香。

除了上述知名品牌Aesop伊索和Creed,其余被收购的小众品牌们基本诞生于2010年-2020年之间,多处于成长期。但它们大都拥有了较完备的产品线及王牌系列,销售额稳定,且在社交媒体上知名度较高,投资的风险性本身不高。

例如今年初第一笔收购——宝洁买下的Mielle Organics已经推出了10条产品线,囊括一系列为成人和儿童开发的护发、护肤等个护产品,其联合创始人兼首席执行官是一位黑人女性KOL,为产品推广提供了强大助力;皮尔法伯在4月收购的法国护肤品牌MêME已经构建了高向心力的社群,通过社交媒体、博客、播客等渠道为问题肌肤用户及其亲友提供支持。

此外,花王收购的专业美黑品牌邦迪金沙旗下拥有核心美黑系列、身体护理系列及防晒系列,短短几年内实现了“野蛮生长”,近四年品牌市值翻番;COSRX打造了以“Advanced Snail”和“The RX”两大核心系列,近三年销售业绩良好,2022年销售额达11亿元。值得关注的是,为了打入年轻人群内部,COSRX还制定了KOL营销策略,将品牌与新消费者联系起来,提高品牌知名度。

再次,从属性看,除了纯净标签和高功效的产品价值之外,还要有更多加分项。

在11起品牌收购案中,大多数品牌都带有“纯天然”标签,但与此同时,品牌还各自具备不同的功效特征。

例如Mielle Organics卖点便是纯天然成分,而且在受众人群上更加垂直细分,是一个专为黑人设计,主打含迷迭香薄荷油的护发品牌。而爱茉莉太平洋收购的护肤品牌COSRX则是将“纯天然+敏感肌”进行捆绑,以打造纯天然护肤品为品牌理念,专为低敏肌肤设计。

● Mielle Organics

MêME与上文的DDG有些神似,不仅主打纯天然成分,还声称是一个针对肿瘤治疗产生的皮肤副作用的护理品牌,所有产品均是与肿瘤科医生、皮肤科医生共同开发,所有配方及功效均经过发过大型肿瘤科的临床研究测试。也因此,具有极强功效且极致安全的“临床”品牌,市场价值很容易被药企背景的皮尔法伯集团敏锐嗅到。

● MêME

由此可见,与单一的纯天然护理品相比,现如今美妆集团更为青睐在纯天然基础上,具有更细分化功效的种子选手。从资生堂和皮尔法伯的选择来看,医生创立或参与共创,涉及皮肤科学领域的特色都是加分项。

“科技”不仅在护肤品大热,个护领域亦然。联合利华新收购的DTC生物技术护发品牌K18在对外介绍中,就表明致力于采用科学方法研发护发产品,重点针对发质损伤问题提供解决方案。

最后,多元化的渠道形态和市场布局,有助于国际化生意版图。

除了现有的品牌定位及发展情况吸引关注外,这些品牌的渠道资源、多元化的市场布局,也能帮助大集团扩展业务区域,平衡业务范围,达到“1+1>2”的目的。

资生堂在收购DDG时就提及,通过收购加强在美洲地区的盈利能力,其他的收购案也有类似情况。开云集团在完成收购时就表示,Creed拥有成熟供应链和分销渠道,能为品牌发力美妆领域提供支持。

值得关注的是,这些被收购品牌市场分布范围极其广泛,渠道优势都很突出。MêME借助自身品牌定位,在法国和其他10个国家的4800家药房、药妆店和零售商销售。COSRX业务拓展至北美、东南亚、欧洲、日本等140多个国家,且针对不同地区情况给予差异化的渠道布局。例如在东南亚以头部药店连锁店为中心,在韩国专注于当地的H&B(健康与美容)商店和美容精品店。

此外,LG生活健康今年10月收购的韩国彩妆品牌Hince,海外销售额占比50%,大部分来自日本市场。LG生活健康表示,可以通过Hince,抢占以日本为首的MZ(1981年至2010年之间出生的人)客户。

● Hince首家日本直营店

03 “加法”业务逻辑带给中国企业的启示

纵然每年的收购花样百出,但在磐缔创投合伙人屈红林眼中,大公司收购,最关键输出不是资金,而是一种放大能力。

和中小公司正处于0-1和1-10的创业和升级阶段不同,欧莱雅、雅诗兰黛等外资美妆集团力求实现的是从100到10000的裂变,也因此,巨头们倾向于拿下已经在细分市场占据关键生态位的“独角兽”品牌,然后将其全球化、规模化,实现最大化的投资回报。

这也是外资巨头们一贯的收购逻辑。但此逻辑之下,外部环境与消费趋势的变化,将直接影响到企业对细分赛道的关注与最终决策的调整。从今年来看,大公司收购的目的性与倾向性也都在发生显著变化。

“在比拼科技的时代,大公司们展露更多关于生命科学、上游科技的兴趣。”另一位美妆领域投资人士评价道。比如,基于对微生态护肤的长期看好,欧莱雅直接买下Lactobio,属于更有远见的技术投资,相关研究将推动新一代产品的升级,增强企业的综合竞争力。

事实上,收购的加法题“高分”也不易得。

从完成收购到双方深度实现团队和业务的整合,是一个较为漫长的过程,这其中独立品牌要承担“失去”品牌灵魂——创始人的潜在风险,另外在区域市场的业务模式重组也非常考验双方的协作效能和组织架构的兼容力。从过往收购案看,也有不少看似“门当户对”的收购难以形成正向效应,最终“分手”甚至关停品牌。

值得一提的是,今年的12个案例中,本土买方企业仅贝泰妮一家,背后隐含着国内外美妆企业投资环境的差异。

“无论是外资集团收购本土品牌,还是国内企业展开的以合并报表为目的的收购,成功案例非常罕见。”屈红林告诉《FBeauty未来迹》,这也不仅仅是品牌投资或收购决策的问题,还与国内整体经营环境有关。

“比如某一团队出现意外时,与其他团队合并的成功性不高,国内的企业很难离开创始人高速发展,当创始人的股权比例和驱动力降低以后,投资方派出的职业经理很难统合局面。这导致一些抱着合并报表的目的进行收购,推动外延式增长,基本都是失败的,所以这类投资稀缺的并不是资金,而是可以输出的人才和团队资源”。

另外一个值得研讨的趋势是,跨国公司的收购策略深度体现了多点布局的战略思维。

在物理学中,当受力恒定时,受力面积越大,压力反而会越小。外资集团深谙“鸡蛋不能放在同一个篮子里”的道理,而通过买品牌打通更多市场和渠道通路无疑更加高效。

《FBeauty未来迹》此前梳理欧莱雅、宝洁等14家外资美妆集团2023年前九个月业绩报告发现,大多数集团的销售额有不同程度下滑,很多公司在谈及业绩不佳的原因时,都会提到受到中国市场或亚太地区旅游零售业务的影响。

显而易见的是,当中国这一关键市场经济增长换档,回归理性成为消费市场的主流,中外企业都面临着全新的发展挑战。

“冬天最冷的时候是雪化的时候。”屈红林告诉《FBeauty未来迹》,今年美业的态势应该在很多人的预期之中,但同时可以预见的是,中国的美妆行业未来几年大概率会向好。随着市场大环境进一步复苏,中国头部美妆公司竞争力提升,市场的竞争格局将会发生进一步转变。

在屈红林的总结中,现如今国内美妆企业在发展模式上拥有了特色体系,例如“珀莱雅的上下游协同体系、华熙生物的研发体系、贝泰妮的核心业务布局”,这些模式无论在业务层面还是资本市场都广受认可。

从近期各大本土美妆公司披露的新年战略看,加速科技创新升级,讲出东方美学故事,保持本土领先和走向国际舞台等都是高频出现的表述。这种战略定力和决心在周期性变革的当下显得难能可贵。

而当中国头部企业集体开启多品牌化和国际化的远征,以收购和投资模式谋求“加法”的解题思路越来越关键。这方面,中国企业尚处于初级阶段,但也是必经之路。

评论