文|酒讯 方圆

编辑|念祎

12月29日,A股走完了2023年的最后一个交易日,尽管部分白酒股奋力挣扎了一小下,但白酒板块20家上市白酒企业最终还是以11.15%的整体下跌为一整年的动荡画上句号。

库存去化、消费疲软、经济复苏缓慢,2023年的白酒可谓是背负着一重又一重大山负重前行,情绪敏感的投资者看得惊心,走得也随心。流失的投资者何时回归?白酒股如何才能挽回投资者?

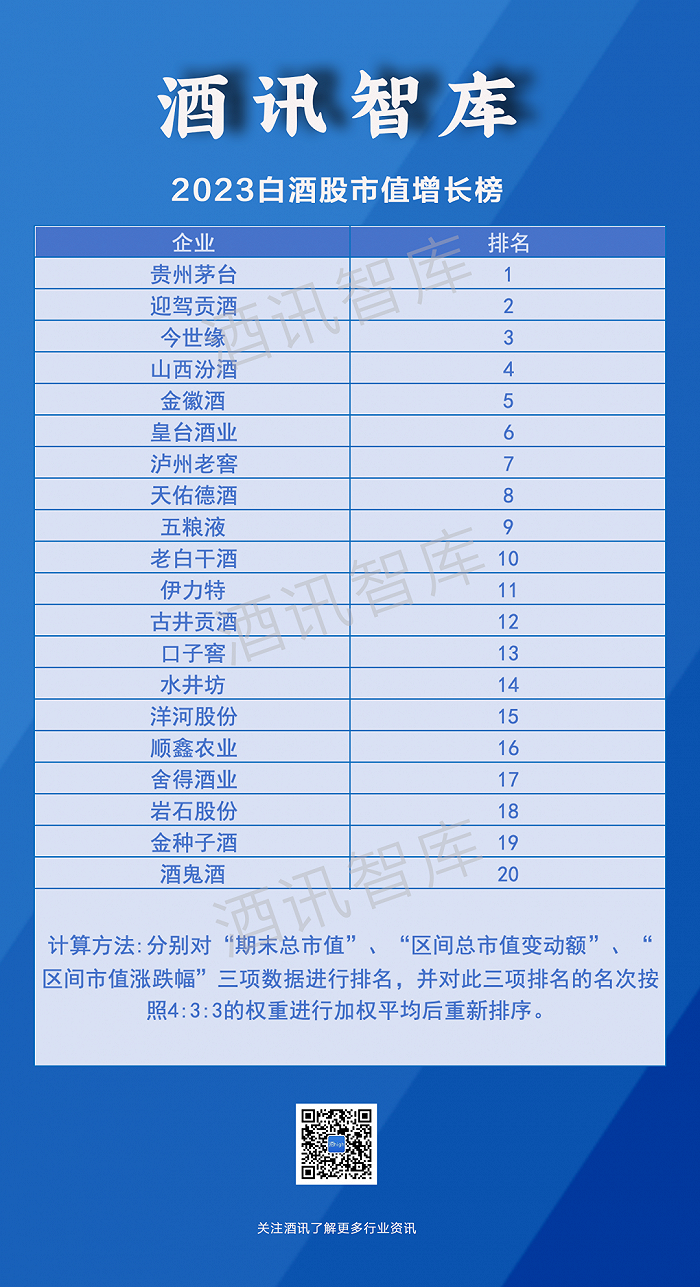

酒讯智库针对2023年的白酒股市值表现进行梳理,从市值变动、市值涨跌纬度,观察白酒股2023年的成长情况,制作了“2023白酒股市值增长榜”,以市值增长情况探索白酒资本市场的动荡本因,展望白酒行业发展趋势。

01 市值:座次稳固,内部挤压

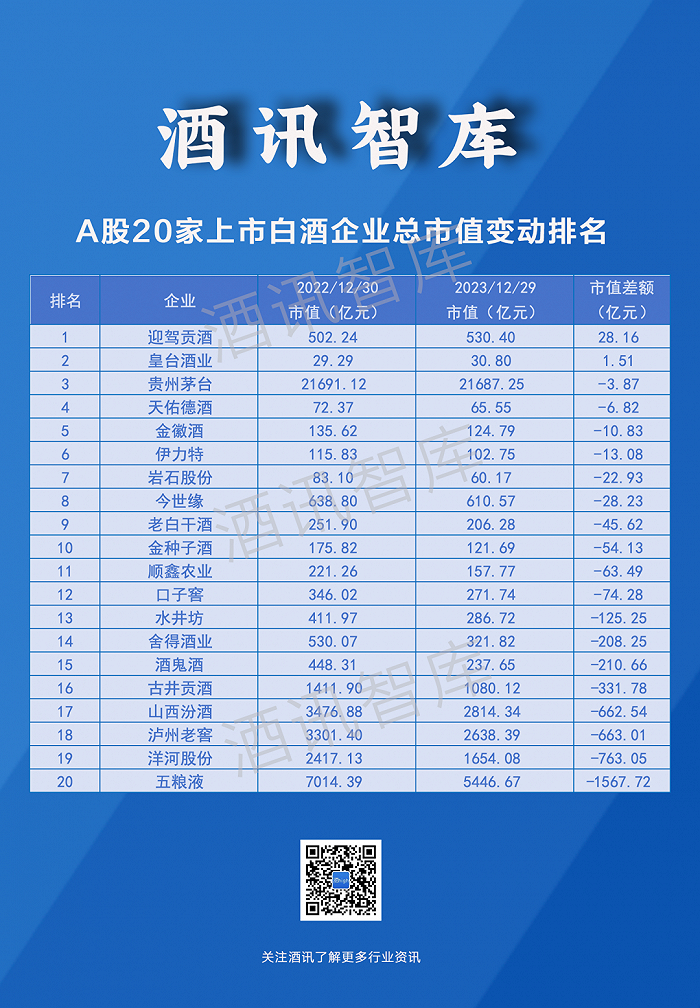

据酒讯智库统计,截至到2023年最后一个交易日,A股20只白酒股总市值为38449.55亿元,较上年下跌4825.86亿元,同比下降11.15%。相比于2022年末14.62%整体跌幅有所缩窄。

具体来看,市值排名TOP6,也即市值超过千亿的的分别为贵州茅台(21687.25 亿元)、五粮液(5446.67 亿元)、山西汾酒(2814.34亿元)、泸州老窖(2638.39亿元)、洋河股份(1654.08亿元)、古井贡酒(1080.12 亿元)。

从市值规模来看,市值排名TOP6的个股市值总和为35320.85亿元,占比板块的比例为91.86%,较2022年末的90.84%略有上升。白酒集中化竞争趋势依旧。

在市值排位上,市值排名前六位的名次相较于并未发生变化,但2023上半年,个股之间但竞争势头略微发生变动。2023上半年末,泸州老窖一度以3084.84亿元的市值超越山西汾酒的2257.79亿元,但827亿元的差距最终在下半年被磨平,山西汾酒甚至在年末以176亿元的优势夺回“白酒老三”地位。

除此之外,古井贡酒作为“千亿俱乐部”的守门员,在2023年末徘徊在了俱乐部门口,从2022年末的1411.90 亿元市值跌落至1080.12亿元,面临跌破千亿的危机。

信息来源:公开资料;酒讯智库整理

500-1000亿元市值的个股从上年的今世缘、舍得酒业、迎驾贡酒变为今世缘、迎驾贡酒两家,市值分别为610.57亿元、530.40亿元。舍得酒业则从2022年末的530.07亿元跌至321.82亿元,排名从第八位变动至第九位。

100-500亿元市值的个股在增加舍得酒业一家之外,依旧由水井坊、口子窖、酒鬼酒、老白干酒、顺鑫农业、金徽酒、金种子酒、伊力特8家酒企扎堆把守,相对于上游座次的稳定,该市值段的座次轮动则更大,其中,酒鬼酒由上年的第10位跌落至第12位,金徽酒与金种子酒前后位置对调,以3.10亿元的市值差距险胜;而在2022年末,金种子酒市值超越金徽酒约40.20亿元。

整体来看,白酒板块毫无疑问已经是头部玩家的战场,头部企业的排位座次难以撼动。但内部的挤压威胁依旧存在,古井贡酒在“千亿俱乐部”门口命悬一线便是证明。后排玩家的座次轮动频繁也意味着竞争更为激烈,在市值规模、股价基数小的情况下,也更容易受资金进退的影响从而造成市值波动。

信息来源:公开资料;酒讯智库整理

02 波动:资金撤离,“火种”留下

市值下跌,意味着资金撤离。据酒讯智库统计,2023年板块资金净流出446.42亿元。而这些流出资金作用在白酒板块,便是4825.86市值的蒸发。

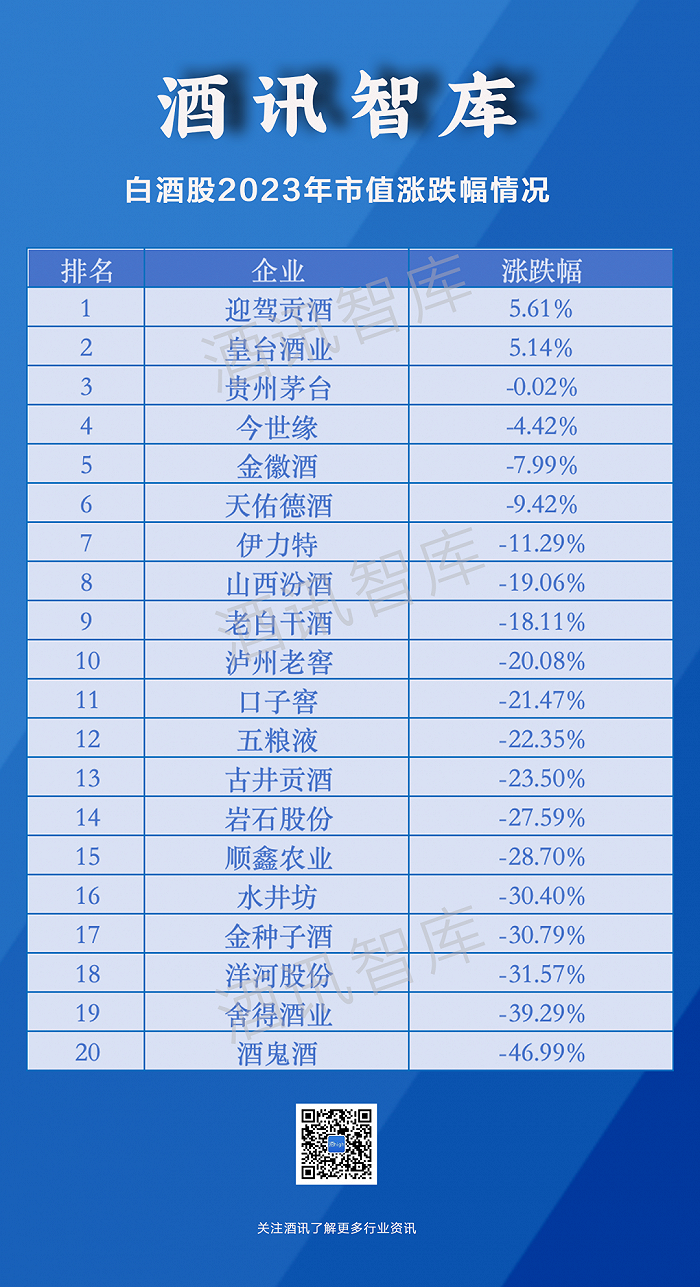

从市值涨跌幅来看,2023年,20只白酒股仅迎驾贡酒、皇台酒业两只个股录得区间上涨,市值涨幅分别为5.61%、5.14%。对于迎驾贡酒市值逆势上涨态势,一部分观点认为,该公司在2023年业绩成长速度优秀,且伴随着规模超越口子酒拿下“徽酒老二”、斥资62亿元大规模扩产等因素,一定程度上刺激了投资者的信心。而皇台酒业则因为毫无起色的业绩一度以“壳资源”的标签被自己捧起。

余下18只白酒股则录得0.02%--46.99%的区间下跌。其中,跌幅在10%以内的有贵州茅台(-0.02%)、今世缘(-4.42%)、金徽酒(-7.99%)、天佑德酒(-9.42%)4只个股,跌幅在10%-30%的则有伊力特(-11.29%)、山西汾酒(-19.06%)、老白干酒(-18.11%)、泸州老窖(-20.08%)、口子窖(-21.47%)、五粮液(-22.35%)、古井贡酒(-23.50%)、岩石股份(-27.59%)、顺鑫农业(-28.70%)等9只个股。

而水井坊(-30.40%)、金种子酒(-30.79%)、洋河股份(-31.57%)、舍得酒业(-39.29%)、酒鬼酒(-46.99%)等5只个股跌幅在30%以上。部分个股的市值较2022年末几乎是腰斩的程度。

从市值下跌程度来看,相对“稳重”的4只跌幅在10%以内的白酒股,主要以二三线区域酒企为主;而跌幅超过30%的5只个股则为前两年上涨较为迅猛的次高端“明星”酒企。跌幅在10%-20%的个股则主要是全国化酒企以及区域龙头酒企。

信息来源:公开资料;酒讯智库整理

对于白酒板块的市值波动,广科咨询首席策略师沈萌对酒讯智库表示,白酒板块的基本面并未出现大幅波动,资本市场表现不佳是由于部分白酒的投资者选择调减白酒股仓位配置。而部分投资者调减仓位配置并非基于对白酒板块内部的判断分歧,而是对以经济的信心不足,所以白酒板块内部的差别并非白酒股表现不佳的原因。

也就是说,整体来看,资本撤离白酒板块大概率与白酒企业的基本面已经没有太大联系。尤其是在库存去化预期不理想的情况下,投资者对白酒企业成长依然担忧。

白酒营销专家肖竹青对酒讯智库表示,2024年白酒行业仍然会面对销售内卷和库存隐忧两大难题。其中,社会购买力不足是中国酒业面临的共同难题,各大区域酒厂为争夺渠道终端陈列资源和消费场景的出现机会,纷纷比拼陈列费和促销费,恶性竞争促使各类促销费水涨船高,区域酒厂已经进入不促不销的内卷竞争状态。

而对于库存去化的隐忧,他表示,“很多白酒上市公司都有自己的业绩考核压力,可通过自己强势的市场支配地位和品牌地位向渠道压货,这是2023年一些白酒企业实现业绩增长很重要的原因。”

03 预期:前排减负,后排捡漏

当然,在资本“无差别”撤退的同时,投资者也留下了对部分个股的期待,他们或看重业绩增长相对稳健的酒企,比如茅台;或对低估值以及具备潜在改革预期的强品牌力酒企抱有想象,比如洋河股份;或对业绩基数较低的酒企报以期待,比如水井坊。

短期的市值波动或许能表达投资情绪,但在这些投资情绪背后,也悄悄地留下了一些隐秘的想象。《白酒股市值增长榜》通过对市值变动、市值涨跌数据处理之后,得到了一个相对模糊的趋势,而在这个模糊的趋势里,这些隐秘的想象则变得清晰起来。

以下为“2023白酒股市值增长榜”:

信息来源:公开资料;酒讯智库整理

从榜单来看,2023年白酒板块呈现以下几个特点:

1、头部酒企市场掌控力进一步加强,同时内部挤压也在加剧

2、次高端酒企错位发展,其中名优次高端酒市场进入修复期

3、二三线酒企较龙头酒企成长性更受资本期待

头部酒企

在白酒消费市场遇冷之际,头部酒企的抗风险能力存在差异。从资本市场来看,贵州茅台凭借着独一无二的品牌效应以及股价回调的价格优势,一定程度上缓解了资本撤离的冲击;相对而言,泸州老窖在此环境下则相对受挫。

值得注意的是,贵州茅台、泸州老窖、五粮液在今年以来都在进行产品矩阵的调整,对系列酒产品进行扶持。其中,茅台推出以茅台1935冲击高端市场,弥补飞天茅台市场流通价格过高的价格断层;而泸州老窖则围绕特曲系列、五粮液重点扶持“1618”等系列酒,在次高端价格带寻求新增长极。

相对于茅台1935的快速起量以及打响知名度,泸州老窖在次高端的市场开拓则相对缓慢。这也是投资者在评估企业成长性时重点参考的指标之一。

另外,古井贡酒作为龙头企业,最受关注的则是全国化进程。但面对其他已经全国化相对成熟的酒企,古井贡酒在巨额营销费用投入后,全国化进程依旧不及预期。这一点同样适用于其他正在进行全国化扩张的区域龙头。

二三线酒企

从榜单可以看到,二三线酒企几乎霸占了2023年度市值成长榜的前排位置。迎驾贡酒、今世缘等酒企。当然,这一方面得益于这些企业本身市值基数小,具有较高的成长可塑性,另一方面则在于在库存去化阶段它们有着一些优势。

受困于早期品牌知名度不高,二三线酒企相对于一些大型龙头酒企而言并没有向渠道压货的习惯,当然,这也是因为没有压货的话语权。也正因为如此,在大多酒企在进行库存去化的时候,它们能将更多的精力投入到动销上。

业内人士认为,相对于头部酒企,二三线酒企的渠道实际仍未饱和,在操作得当的情况下,大单品依然有放量乃至全国化的可能。而这份可能,也投资者对它们抱有了超越头部酒企的期待。

次高端名优酒

从市场需求来看,次高端白酒作为刚需用酒,在消费更为理性的经济疲软时期更容易受到消费者的青睐。但问题在于,它们在早期白酒热时期透支了太多市场需求,从而导致库存去化阶段压力倍增。这些酒企大多是有“名酒”标签傍身的名优酒企。

一边是库存去化的压力,另一边还有高端化预期不明朗的老大难。2023年11月,千呼万唤始出来的飞天茅台涨价终于到来,在许多人的预期中,飞天茅台出厂价上调能为冲击高端市场的产品提供价格上涨空间,但实际上,大多产品还被困在价格下跌。

比如青花郎、君品习酒、梦之蓝M9、青花30年、酒鬼内参市场主流的高端产品,相较于上年同期几乎都有100元左右/瓶的价格下跌。由此可见,次高端白酒试图冲击高端寻求新增长极,在此刻依旧艰难。

追根究底,资本市场是逐利的,在面对众多不确定性的时候,投资者难免对白酒投资报以不乐观情绪。但同时也给白酒企业提了醒,要致富先减负。君可见没有库存去化压力的二三线酒企们,此刻正在磨刀霍霍,高歌前行。

评论