文|动脉网

热门赛道一直是MNC的必争之地,除了大热的肿瘤赛道之外,自身免疫领域也是受追捧的对象。

据《柳叶刀》杂志和《中华皮肤科杂志》数据,2019年至2020年,全球约有7.6%~9.4%的人群患有各种类型的自身免疫性疾病。美国自身免疫相关疾病协会(AARDA)的预估,全美自免患者数量高达5000万。自免疾病目前难以完全根治,患者需要长期用药,因此,自免疾病药物市场规模庞大。

根据弗若斯特沙利文的测算,2022年全球自免疾病药物市场规模总体预计达到1323亿美元,其中生物药市场为964亿美元,占比72.9%。在2022年药物销售TOP 100榜单中,有18款自免疾病药物,约占总销售额的18%。

随着上一代“药王”修美乐的专利到期,新一代自免药物的军备竞赛正如火如荼地进行着。而自免领域热门靶点JAK在经历了更新迭代后,正迎来新的篇章。与此同时,国内众多药企也在肿瘤之外,开始探索自免领域药物。

“逆转”1型糖尿病,JAK抑制剂的未来充满想象

JAK抑制剂的多适应症道路,正在向着多个方向前行。

由于自免疾病之间存在共患率,即自免疾病患者,更容易患上其他种类自免疾病。由于免疫系统相关通路之间往往会相互影响,一款药物可以覆盖多个适应症,因此,不论是已上市的还是在研的自免药物,都在向多适应症方向拓展,甚至连1型糖尿病,都成了JAK抑制剂的目标。

对于1型糖尿病患者,会经历不可逆的胰岛β细胞功能衰退过程。尽管大部分患者初诊时已是临床1型糖尿病,并开始接受胰岛素替代治疗,但是维持残留的β细胞功能仍与较低的血糖波动和远期并发症风险相关,有着积极的临床意义。

2023年12月,《新英格兰医学杂志》(NEJM)上发表的一项研究结果显示,在新发1型糖尿病患者中,每日使用JAK抑制剂巴瑞替尼(Baricitinib)治疗48周后,可以对β细胞功能起到保护作用,1型糖尿病有望新添一种重要的潜在治疗药物。

该研究由澳大利亚圣文森特医学研究所的Thomas Kay教授团队完成,这是一项多中心、随机、双盲、安慰剂对照2b期临床试验。由91名10岁~30岁,被新确诊的具有临床C肽分泌功能的1型糖尿病患者参与,他们按2:1的比例随机分配至巴瑞替尼组(4 mg口服,每日一次)和安慰剂组。

研究的主要终点是在第48周进行的2小时混合餐耐量试验期间,浓度-时间曲线下的C肽平均水平:更高的C肽平均水平意味着能保护β细胞不被免疫系统持续破坏,维持β细胞功能,稳定病理状态。

研究结果表明,干预48周后,巴瑞替尼组混合餐刺激的C肽平均水平中位数0.65 nmol/(L·min)(四分位距,0.31~0.82),显著高于安慰剂组0.43 nmol/(L·min)(四分位距,0.13~0.63);校正后的平均组间差异(ln[AUC+1])为0.13(95% CI,0.06~0.20;P=0.001)。

次要终点为HbA1c相较于基线时的变化以及每日胰岛素使用量等指标。结果显示,48周后,巴瑞替尼组和安慰剂组的日均胰岛素用量分别为0.41 U/(kg·d)和0.52 U/(kg·d),两组的糖化血红蛋白水平类似,连续血糖监测评估的平均变异系数分别为29.6%和33.8%,巴瑞替尼组低于安慰剂组。在安全性方面,两组均未发生严重不良事件。

尽管过去有动物实验结果显示JAK抑制剂可以诱导非肥胖型糖尿病小鼠逆转糖尿病,但是以糖尿病逆转/临床缓解作为理想终点的难度太大。正如《NEJM》中所述,3期1型糖尿病的患者在诊断时β细胞质量已经受到了不可逆转的损害,因此停止胰岛素治疗并不是一个现实的目标。

这项研究的意义在于,对于早发现的2期或部分3期1型糖尿病患者,使用该疗法可以有效减少后续治疗中对外源性胰岛素的需求。此外,JAK抑制剂也有望成为首个以片剂形式给药,用于改善1型糖尿病的药物。

随着研究的深入,JAK抑制剂作用已经不仅局限在自免领域,还开始涉及到部分肿瘤领域。只是想要进入广阔的市场,JAK抑制剂还需解决自身的“缺陷”。

摆脱黑框警告,JAK的进击之路

JAK抑制剂要拓展市场,首先需要解决安全问题。

JAK是重要的非受体酪氨酸激酶家族,是体内细胞信号通路的关键激酶和中心节点,包括JAK1、JAK2、JAK3和TYK2四种亚型。每个亚型都有多种作用,通过抑制JAK即可达到治疗相关疾病的效果。

第一代JAK抑制剂在2011年于海外上市。因为第一代JAK抑制剂靶点的结合谱系较广,可以和JAK家族中的多个靶点结合,同时抑制多个信号通路,在治愈疾病的同时也会影响正常通路,从而带来较大的毒副作用。如JAK2的错误抑制就会导致血小板减少和贫血。

因此,FDA对第一代JAK抑制剂给出了黑框警告, 包括心血管、肿瘤、血栓、感染及死亡风险。并且FDA认为后续JAK抑制剂产品具有相似的潜在安全风险,所以对于后续上市的JAK抑制剂都给出了黑框警告。

虽然背负黑框警告,各大药企却都认为JAK抑制剂是很多皮肤相关疾病的有效治疗选择,如特应性皮炎、银屑病、斑秃和白癜风等。因此,催生了第二代JAK抑制剂。2019年8月,BMS和艾伯维的新一代JAK药物同时获批。

艾伯维将旗下新一代JAK药物乌帕替尼与特异性皮炎主流治疗药物度普利尤单抗(达必妥)进行了头对头试验,并发表在《JAMA Dermatology》上。结果显示,使用乌帕替尼的患者在一周内就能够减轻瘙痒症状,使用两周后能够有效清除皮损。有更高比例的特应性皮炎患者在使用乌帕替尼16周后实现了较高水平的皮损清除疗效。使用乌帕替尼比使用达必妥的特应性皮炎患者达到湿疹面积及严重程度至少改善75%的比例高出10%。

安全性方面,两组药物都没有出现严重不良心脏事件或静脉血栓栓塞事件,在治疗的16周内,乌帕替尼组最常见的不良反应为痤疮,达必妥组最常见的不良反应为结膜炎。

尽管二代抑制剂较第一代有更高的选择性,提高了对JAK家族中特定亚型的选择性抑制,在心血管、感染等方面的风险显著降低,但FDA仍给予了黑框警告。

如果说在安全风险相似的情况下有更好的疗效,是新一代JAK交出的答卷,那么2022年9月,BMS的口服TYK2抑制剂Sotyktu获FDA批准上市,则意味着JAK抑制剂迎来了里程碑式的突破——没有黑框警告。

Sotyktu获批用于治疗成人中重度斑块型银屑病,它的特别之处在于作为一种变构抑制剂,可以高选择性地结合TYK2的调节结构域,只特异性地抑制TYK2活性,阻断与银屑病发病相关的细胞因子信号通路和免疫应答,并且不会与广谱的JAK激酶发生作用,因此避免了抑制其他JAK激酶造成的对粒细胞生成、造血、脂质代谢等人体正常功能的影响,脱靶毒性较小,从根源上减少了泛抑制带来的安全性问题。

高选择性TYK2变构抑制剂从机理上绕开了过去JAK抑制剂安全性的桎梏。同时,氘代技术的运用,使得代谢稳定性增加,减少有毒代谢物产生,进一步保证了药物的安全性。TYK2一时间引来众多药企布局。

当然,并非所有药企都只盯着TYK2,辉瑞就选择研发双靶点抑制剂来提高疗效。

辉瑞的Brepocitinib是一款JAK1/TYK2双重抑制剂,可与TYK2和JAK1催化结构域中的活性位点结合。目前,Brepocitinib在研的适应症有十余种,其中皮肌炎适应症进度最快处于临床3期。尽管因为JAK1的原因,这类药物未来也很难摆脱黑框警告风险,但如果疗效能超越既往JAK抑制剂,这类双靶点抑制剂同样具有广阔的前景。

没有黑框警告,或是在同样安全风险下具有更好的疗效,意味着药品商业化道路上的阻碍将大大减少,众多MNC开始全面布局,同时,也有不少国内药企跟进。

争相布局,国内药企积极参与蓝海市场

随着Sotyktu在2023年快速放量,仅2023年前三季度销售就超1亿美元,没有黑框警告的TYK2成为热门靶点。

据不完全统计,目前全球有20多款TYK2抑制剂在研。如武田在2022年底用60亿美元收购Nimbus的TYK2抑制剂TAK-279,首付款高达40亿美元。目前,TAK-279已经在银屑病关节炎上推进至临床3期。

部分跨国药企在研TYK2抑制剂项目,根据公开资料整理

值得注意的是,首款JAK抑制剂于2011年在海外获批后,时隔6年,才于2017年在国内获批上市。之后包括辉瑞、礼来、艾伯维的相关药物于海外和国内获批时间间隔越来越短。到了2023年,辉瑞的Litfulo在美国和中国的获批时间间隔仅相差4个月。

一方面,跨国药企在大力开拓国内自免市场;另一方面,对于国内药企来说,则提出了更高的要求。无论是差异化、FIC或BIC,都需要在众多MNC的研发策略中,找到未被满足的需求,去达成真正的创新。

虽然对于自免药物的关注不如肿瘤药物,但依然有不少国内药企走上了探索的道路。

2023年12月17日,诺诚健华披露其自免药物管线ICP-332(TYK-2)在中重度特应性皮炎成年患者中进行的2期临床试验取得积极结果。

在这项随机、双盲、安慰剂对照试验中,ICP-332在接受治疗4周的患者中表现出卓越的疗效和安全性,分别在ICP-332 80毫克组及╱或120毫克组中达到了多个有效性终点,包括EASI(湿疹面积和严重程度指数)50、EASI 75、EASI 90(EASI评分较基线改善≥50%,75%,90%)及研究者整体评估(IGA)0/1(即皮损完全清除或基本清除)等。

ICP-332是目前全球特应性皮炎适应症进度靠前的TYK2抑制剂,如能在后续临床中证明安全性问题则前景可观,堪称是中国自免药物研发迈出的一大步。此外,诺诚健华还有一款TYK2变构抑制剂管线ICP-488,适应症为银屑病,目前处于临床1期。

高光制药的JAK1/TYK2抑制剂TLL-018,在2023年EULAR上报告了与托法替布在活动性类风湿关节炎病人中头对头比较的II期临床中期分析结果。TLL-018的三个剂量组ACR50应答率分别为48.0%、65.4%和72.0%,高于托法替布的41.7%。在托法替布治疗时疗效不佳的病人中,中剂量仍然有很好的疗效。TLL-018有望满足这类病人未被满足的临床需求。

石药集团开发的小分子激酶抑制剂SYHX1901,对JAK1-3和TYK2激酶均有不同程度抑制活性,体内外实验结果显示其对TYK2具有强抑制活性,具有治疗多种自身免疫性疾病的潜力,包括但不限于银屑病、类风湿关节炎、特应性皮炎、系统性红斑狼疮等,目前处于临床2期。

此外,启元生物的JAK1/TYK2抑制剂QY201对中重度特应性皮炎的2期临床试验正在国内多个中心全面开展。2023年7月,启元生物收到FDA对QY201的IND的批准,QY201扬帆出海。还有百济神州研发的高度选择性、强效TYK2变构抑制剂BGB-23339,在临床前研究中展现出了极具潜力的活性,目前处于临床1期阶段。

国内医药龙头企业恒瑞,于2023年12月3日发布公告称收到国家药品监督管理局下发的《受理通知书》,公司提交的JAK1抑制剂SHR0302片的药品上市许可申请获受理,用于成人中重度活动性类风湿关节炎患者。

泽璟制药研发的杰克替尼,也向NMPA提交了上市申请,布局了包括中高危骨髓纤维化、中重度特应性皮炎、中重度斑块状银屑病、强直性脊柱炎、重症斑秃在内的多个适应症,且都处于临床后期阶段。

迪哲医药研发的戈利昔替尼走了差异化的路线,选择血液肿瘤领域,此前已提交治疗难治性或复发性外周T细胞淋巴瘤的上市申请。在2023年第65届美国血液学会年会上,迪哲医药公布了戈利昔替尼的全球注册临床试验结果:戈利昔替尼治疗复发/难治性外周T细胞淋巴瘤,中位缓解持续时间(DoR)达20.7个月,相较现有疗法呈现出持久的临床获益。这一研究成果同时刊登于国际顶级期刊《柳叶刀肿瘤学》。

随着越来越多国内药企的参与,未来几年国内市场或将迎来自免新药商业化井喷。

目标百亿单品,MNC全面出击

就在国内药企在自免赛道上加速奔跑时,辉瑞、艾伯维和BMS等跨国药企已然开始打造百亿单品JAK抑制剂。

以2023年在国内外新获批上市的辉瑞Litfulo为例,这是辉瑞开发的全球首个JAK3/TEC激酶家族双通道抑制剂,用于治疗12岁及人群重度斑秃患者的创新药。2018年,Litfulo进入临床3期,斑秃获FDA突破性疗法认证;2020年,又获得NMPA突破性疗法认证。正是有了这样的铺垫,才有了2023年6月于美日获批,以及2023年10月于欧盟和中国获批,成为全球第二款用于斑秃的JAK抑制剂。

斑秃是仅次于雄激素性脱发的第二大脱发类疾病。在这之前,斑秃的治疗选择有限,多为超说明书用药,2022年FDA批准了礼来的JAK1/2抑制剂Olumiant用于重度斑秃的成年患者,而Litfulo是当前仅有可用于12岁~18岁年轻群体的斑秃用药,填补了市场空白。

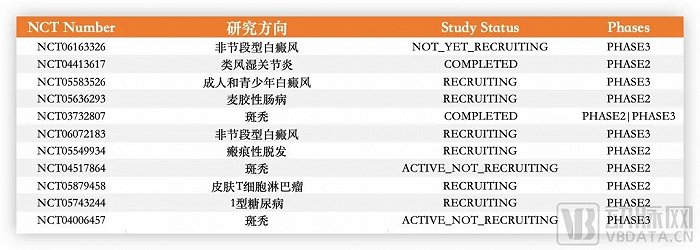

部分Litfulo临床试验,数据源于Clinicaltrials

不仅如此,辉瑞还在推进Litfulo的各项临床。以Clinicaltrials的数据为例,目前处于临床2期和临床3期的研究包括非节段型白癜风、类风湿关节炎、麦胶性肠病、瘢痕性脱发、皮肤T细胞淋巴瘤以及1型糖尿病。

考虑到这仅仅是Litfulo这一款药物,而辉瑞旗下的JAK抑制剂还包括托法替布、阿布昔替尼(JAK1)和在研的Brepocitinib,对于JAK抑制剂未来的商业化前景,辉瑞应该有足够高的期待。

不止是辉瑞,作为上代“药王”修美乐的拥有者,艾伯维对于自免药物也相当重视。

在修美乐专利到期的背景下,艾伯维提前布局了JAK抑制剂乌帕替尼和IL-23抑制剂Skyrizi,希望它们能够完全覆盖之前修美乐的所有适应症,并在未来两年内销售总额超过150亿美元。

乌帕替尼从2019年上市至今,营收已达近30亿美元,营收的快速增长,除了艾伯维强大的商业化能力之外,乌帕替尼不断拓展的适应症也是重要因素。从最早的类风湿性关节炎开始,到现在乌帕替尼已经在FDA获批7个适应症,包括成人银屑病关节炎、中重度特应性皮炎、中重度成人溃疡性结肠炎、中重度成人克罗恩、成人强直性脊柱炎和非放射学中轴型脊柱炎。

部分乌帕替尼临床试验,数据源于Clinicaltrials

为了达到营收目标,艾伯维围绕乌帕替尼展开了多个临床试验。从Clinicaltrials的数据可以看到,包括类风湿性关节炎、白癜风、红斑狼疮、克罗恩病、化脓性汗腺炎、银屑病等病症都有所布局。其中值得关注的临床3期,包含了过去一些适应症的人群拓展,如特应性皮炎和白癜风向低龄人群拓展。

作为全球首个获批上市的TYK2变构抑制剂,BMS对于Sotyktu抱有极大的期望。在Clinicaltrials中的多个临床试验中,包含了对银屑病、系统性红斑狼疮、斑块牛皮癣、银屑病关节炎、牛皮癣、炎症性表皮生殖皮病、克罗恩病、溃疡性结肠炎、皮炎、肉芽肿性肠炎、狼疮性肾炎和皮肤扁平苔藓等多个病症的试验。

从全球头部药物销售来看,自免药物是仅次于肿瘤药物的细分领域,甚至在TOP 10全球药品销售榜中(2022年),两者相差无几。也就是说,自免市场规模是值得期待的。值得注意的是,2023年国内药企License-out交易中,首付款排名靠前的几乎都是肿瘤药物,自免药物不见其中。

据弗若斯特沙利文的数据,到2030年中国自免药物市场规模约为230亿美元,在巨大的市场需求和匮乏的自免药物研发之间形成了巨大的缺口。中国自免市场的爆发,除了MNC的助推外,还需要更多的国内入局者。

评论