文|迈点 于波

募资规模达到30.50亿元创历史新高、发售首日即宣布提前结募,上海国资首单同时也是第五单保租房公募REITs——国泰君安城投宽庭保租房REIT,火了。只是,回归商业的本质,任何产品同质化特征显著的市场,都将面临激烈的市场竞争,继而导致盈利能力与经营业绩的全面下滑。

01 保租房REITs:独具抗风险、稳收益的特性

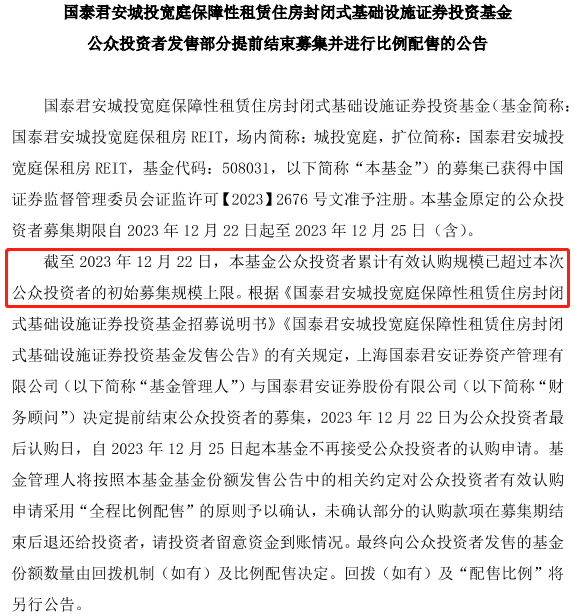

近日,国泰君安城投宽庭保租房REIT在公众投资者募集期第一天,有效认购规模便已超过公众投资者的初始募集规模上限,国泰君安城投宽庭保租房REIT随即宣布提前结募。据悉,国泰君安城投宽庭保租房REIT总募集规模高达30.50亿元,基金份额总额为10亿份,认购价格为3.05元/份。

国泰君安城投宽庭保租房REIT公告

据招募说明书披露,国泰君安城投宽庭保租房REIT的基础设施项目为江湾社区项目和光华社区项目,项目公司为上海城驰房地产有限公司和上海城业房地产有限公司,两者的控股股东和实控人为城投控股(SH:600649)和上海市国资委。

据官网显示,“城投宽庭”是城投控股于2019年发布的租赁住房品牌,聚焦于上海市保租房体系建设。根据城投控股2023年中报披露的数据,“城投宽庭”共有四大在营社区,包括江湾社区、光华社区、浦江社区和湾谷社区,已入市的租赁房源总计达到6,207套。

本次“入池”的资产江湾社区和光华社区,截至2023年9月30日出租率分别为91.70%和95.11%。根据国泰君安资管的测算,2023年7-12月(年化)及2024年度的现金分派率预测值分别为4.25%和4.28%;2023年7-12月及2024年度预测可供分配金额分别为6,486.75元和13,054.20元,现金分派率预测值分别为4.25%(年化)和4.28%。

国泰君安资管在其官微指出,保租房REITs独具穿越周期抗风险、长期持有稳收益的特性。目前保租房REITs二级市场表现稳健,在整体REITs市场中下跌幅度较小、波动率较小,同时享有强于市场整体的流动性。

值得一提的是,国泰君安城投宽庭保租房REIT不仅是上海国资首单保租房公募REITs,同时也是迄今为止募资规模最高的保租房REITs,此前四单保租房REITs发行规模均在12-13亿元左右。

在国泰君安城投宽庭保租房REIT备受投资者追捧的背后,已上市四单保租房REITs的优异表现同样不可忽视。中信证券曾在其研报中指出,“保租房产品预期现金分派率仍处于低位,产品总体仍供不应求。我们认为当前C-REITs市场保租房板块规模仍然较小,难以满足投资者需求,未来随着政策支持力度持续增大,保租房REITs产品有望迎来上市高峰”。

02 项目区位优势显著,产品矩阵丰富

按照国家发改委发布的“958号文”的要求,基础设施项目的运营时间原则上不低于三年、近三年总体保持盈利或经营性净现金流为正、穿透后现金流来源较分散,以及未来3年净现金流分派率原则上不低于4%。

值得注意的是,由于开业时间较晚,江湾社区与光华社区在2023年上半年仍处于“爬坡期”,项目出租率无法得到保证,同时营销费用也较高,因此并未实现成本法下的盈利,仅实现了现金利润的盈利。

据招募说明书披露,2023年上半年,江湾社区实现营业收入1997.49万元,实现净利润-3550.62万元,实现EBITDA 204.58万元;光华社区实现营业收入1860.60万元,实现净利润-246.54万元,实现EBITDA825.22万元。而在现金流方面,江湾社区和光华社区近3年平均经营性净现金流分别为1635.26万元和1232.33万元,均为正。

而对于运营时间未满三年的问题,国泰君安在招募说明书中表示,基础设施项目虽运营时间未满三年,但考虑到保障性租赁住房的特点,基础设施项目己进入了稳定运营状态,已产生持续、稳定的现金流,符合准入条件。

国泰君安之所以对于江湾社区和光华社区充满信心,一方面在于保租房的竞争优势,另一方面则是项目拥有良好的基本面。

首先,保租房主要面向对于居住品质要求较高的新市民和新青年,高知人群占比较高,具有较强的消费能力。而且,相比于市场化长租公寓,保租房具有显著的租金优势,能够保证出租率。

其次,江湾社区与光华社区拥有显著的区位优势以及良好的产业结构,集租赁住房+商业配套+共享空间为一体。项目毗邻上海城市副中心之一江湾-五角场,商业休闲配套设施完善;同时周边拥有复旦大学、同济大学等高校,同济大学第一附属中学、复旦二附中等优质教育资源,以及湾谷科技园、创智天地等高科技产业园区;此外,项目紧邻地铁10号线,约35分钟可抵达上海16个辖区中的11个。

再次,在产品设计上,项目定位为高品质保租房,具有丰富的产品矩阵,覆盖一房到三房不同大小的多种户型设计,并配备了便捷齐全的生活配套和商业服务设施,如超市、便利店、健身房、洗衣房、共享厨房等,为租户打造了一站式生活体验。

最后,江湾社区与光华社区用地性质均为租赁住房(R4),相比于国有建设用地成本更低,这意味着项目的回报率拥有更多空间。同时,R4租赁用地权属清晰,后期更有利于退出。

03 产品同质化下市场竞争激烈,项目基本面或将走弱

中银证券曾在研报中指出,公募REITs的价格受多重因素影响,除了底层资产的估值以外,还受到市场供求、市场情绪、政策导向、无风险利率等因素的影响。此前REITs价格的普涨受产品稀缺、避险情绪、政策加持和无风险利率下行等诸多利好推动。随着时间的推移和市场环境的变化,公募REITs的上述利好因素也可能会变化,底层资产的估值也可能会受到运营风险和基本面的影响。

在迈点看来,中银证券所言非虚,未来随着市场供给的逐步提升,保租房REITs底层资产的运营风险或将逐步显现,继而影响到估值水平。毕竟,当前保租房市场尚处于卖方市场,供给仍有较大缺口。

而且,住房租赁市场的产品同质化特征尤为显著,尚不具备显著的进入壁垒,市场份额相对分散,这意味着一旦市场进入买方市场,整个行业的盈利能力将出现显著下滑,加之重资产属性下较高的经营杠杆,一旦出现经营风险即会引起显著的财务风险,这在2018年的那一轮“爆雷”浪潮中已经得到了验证。

在招募说明书中,国泰君安在重大风险提示中亦指出,基础设施项目可能因所在区域的区位风险及周边其他基础设施项目带来的市场竞争导致出租率下降、租金市场价格出现大幅下降。

值得注意的是,目前杨浦区仅有江湾社区、光华社区、共青430寓三个项目,保租房供给极为稀缺。不过,按照上海的规划,“十四五”期间,拟新增保租房47万套(间)以上,达到同期新增住房供应总量的40%以上。其中,杨浦区拟建设筹措保租房3.07万套(间)、供应1.34万套(间)。

这意味着,当前江湾社区和光华社区的确较为稀缺,但未来随着供给的提升,其出租率、租金价格也确实有可能受到一定的影响。某行业资深人士对迈点表示,“租金收入的增长和底层资产估值的增长直接关系到保租房REITs的增长弹性,目前市场在估值时,普遍预期未来租金收入有望呈现逐年增长态势,但实际情况可能并非如此”。

迈点认为,目前保租房出租率相对稳定的核心原因在于“以价换量”,这其实与消费市场的商业逻辑并无本质区别。一旦市场出现了更具性价比的产品,那么租客极易转向竞争对手。一个细节是,多数保租房的续租率一般在50%左右,其中纵有工作、家庭等客观因素的影响,但租客缺乏品牌忠诚度也是不争的事实。

说到这里需要指出的是,江湾社区与光谷社区接下来也将面临租约集中到期与换租风险。据招募说明书,截至2023年6月30日,基础设施项目租赁合同到期时间主要分布在 2024年,若租约大面积集中到期,且该等租约未获续期、未获替代等,基础设施项目将面临一定的空置风险,进而导致基础设施项目的租金收入减少。

评论