界面新闻记者 张晓迪

界面新闻编辑 牙韩翔

新乳业(002946.SZ)与重庆瀚虹并购的对赌纷争蔓延到了2024年。

重新瀚虹曾系新乳业旗下“一只酸奶牛”品牌运营平台,2021年1月,新乳业以2.31亿元并购重庆瀚虹60%股权,并与交易方签下对赌协议。

2023年11月28日,新乳业作价1.49亿火速向关联方转让了重庆瀚虹45%股权,使其在2023年年报披露前顺利“出表”。而在该交易将满3年考核之际,新乳业此举引发了业内对其投资失利,规避商誉计提的质疑。

随后,2023年12月31日,新乳业发布公告称,昨日重庆仲裁委员会已受理华昌明、伍元学、华自立(一只酸奶牛创始人)就新希望收购重庆新牛瀚虹实业有限公司60%股权一事申请的仲裁。申请人称由于公共卫生事件的影响,该对赌协议中的估值补偿款应变更为2200万元,同时请求免除其业绩补偿义务。

1月4日,界面新闻致电新乳业询问相关进展,其证券代表表示,目前此事还尚未有进展,新乳业会积极应诉。待对赌期满后,会邀请专业机构进场对重庆瀚虹业绩进行审计,仲裁判决后也会进行公告。

对赌条款陷纷争

2021年1月,新乳业与华昌明、伍元学、华自立等关联方签订投资合作协议,取得了“一只酸奶牛”品牌相关的资产以及业务资源,并将其注入由华昌明等三人新成立的重庆瀚虹。新乳业随即以2.31亿元收购重庆瀚虹60%股权,成为其控股股东。

公开资料显示,重庆瀚虹全名为“重庆新牛瀚虹实业有限公司”,成立于2020年12月。其主营业务为茶饮等现制饮品,经营方式主要为连锁门店经营。在中国20多个省、市区域,“一只酸奶牛”有超过1000 家门店。

在该并购交易中,新乳业及华昌明等交易方设置了业绩对赌协议和估值调整条款。

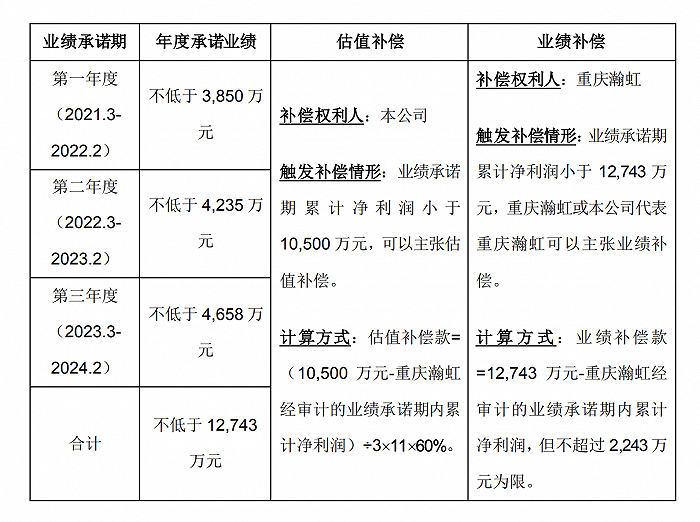

华昌明三人对重庆瀚虹业绩做出承诺,如业绩承诺未能实现,则三人分别向新乳业和重庆瀚虹承担估值补偿和业绩补偿义务。协议约定,对赌期限为2021年3月1日至2024年2月29日。

据对赌协议,对赌期三年,重庆瀚虹净利润应分别不低于3850万元、4235万元、4658万元,三年累计净利润不低于12743万元。若重庆瀚虹经审计的业绩累计净利润小于12743万元时,则对赌方应以现金方式向重庆瀚虹补足业绩差额,但不超过2243万元。

估值补偿条款方面,协议约定,若重庆瀚虹经审计的业绩承诺期内累计净利润小于10500万元时,则对赌方应以现金方式向新乳业支付估值差额补偿。

正是此举为该并购事项陷入纠纷埋下伏笔。

并购三年以来,重庆瀚虹业绩不乐观,2022年和2023年前三季度还陷入亏损。公开财报披露,2021年、2022年以及2023年前三季度,重庆瀚虹净利润分别为868.11万元、-991.79万元和-416.29万元。

即便对赌期与财报对应的时间相差3个月,但也可以看出,重庆瀚虹业绩与对赌条款中约定的预期业绩相去甚远。

界面新闻大致计算,其在第一个对赌期内业绩对赌完成率不到20%。第二个对赌期,重庆瀚虹业绩以亏损收场,更谈不上完成率。2023年前三季度录得亏损近500万,四季度能否填平亏损亦是未知数。

随后,新乳业于2023年12月29日公告,华昌明三人向重庆仲裁委员会提出仲裁请求。

华昌明三人称,2021年一只酸奶牛”的投资合作协议签订后,因公共卫生事件等因素,投资协议的基础条件发生了各方在订立合同时无法预见的、不属于商业风险的重大变化。

此外,华昌明三人还表示,继续严格按照投资协议履行对其明显不公平,故向被申请人新乳业提出调低估值补偿款项金额及豁免业绩补偿的协商要求。但各方多次协商并未能达成一致意见。华昌明三人遂向重庆仲裁委员会提起仲裁申请。

在仲裁申请中,华昌明三人申请将该对赌协议中的估值补偿款应变更为2200万元。

根据前述对赌协议内容大致测算,对赌方华昌明三人应向新乳业、重新瀚虹提供的赔偿款大约在2.5亿左右。其中因业绩赔偿有上限,即2243万元,而申请免去的估值赔偿在2亿元左右(该测算主要依据重庆瀚虹调整后的净利及估值补偿计算公式)。

但是,由于对赌期要于2024年2月29日才结束,且重庆瀚虹的业绩还需要审计机构进行审计,因此,业绩对赌方最终需要赔偿的具体金额,要在业绩考核期结束后才能知晓。

火速出表

2023年12月21日,新乳业以1.49亿向关联方草根知本出售了重庆瀚虹45%股权,重庆瀚虹不再向新乳业合并报表。

工商资料显示,草根知本全称“草根知本集团有限公司”,成立于2015年7月,系新希望集团业务版图中的一个投资、并购平台,其业务目标主要为新消费领域。

这意味着,在上述对赌期将满之际,新乳业将“一只酸奶牛”从上市公司体内甩至控股股东体系内。

2023年底新乳业公司在公告中表示,出售重庆瀚虹控股权的原因是为了更好地执行以“鲜”为核心主题的五年战略规划,公司要更聚焦低温鲜奶和低温特色酸奶的经营。

界面新闻注意到,早在2021年收购之时,新乳业就曾称,“一只酸奶牛”符合公司“鲜战略”发展方向。

在官方语境中,新乳业曾表示,“一只酸奶牛”品牌所具有的“新客群、新场景、新消费”的年轻化属性,可赋能新乳业“三新战略”,有利于加强公司在终端渠道上的布局,拓宽私域流量入口,实现用户精准运营和服务,推动公司数字化战略转型,提升公司长期价值。

前后矛盾的说辞背后,是2年多的时间以来,“一只酸奶牛”不及格的答卷。

业绩不振和亏损,还直接导致了重庆瀚虹的估值下滑。2021年收购时,重庆瀚虹的整体估值为3.85亿元。而在此次出表时,审计机构确认重庆瀚虹整体估值为3.3亿元,整体估值较前次交易减少5500万元,降低了14.29%。

新乳业称,这主要是受客观经营环境发生较大变化、茶饮市场加剧竞争影响,重庆瀚虹估值存在一定程度下调所致。

需要指出的是,截至2023年三季度末,在新乳业的商誉结构中,因并购重庆瀚虹所产生的商誉账面值为1.7亿元,仅次于其并购寰美乳业所产生的商誉7.57亿元。

但在过去的财年中,尽管重庆瀚虹业绩不达并购预期,但新乳业并未对其相应的商誉价值进行减值计提,也并未公告相关减值测试。

2023年5月,新乳业董事长席刚曾在投资者大会上透露,“一只酸奶牛”于疫情期间承受了巨大压力。但基本维持了开店、关店的平衡。2023年1季度,该品牌的市场获得快速恢复。

不过新乳业已经等不到“一只酸奶牛”的恢复了。

此次赶在对赌期满前火速出表,不禁令外界起疑。知名财税审专家、资深注册会计师刘志耕告诉界面新闻,新乳业在2.31亿并购重庆瀚虹案中,大部分资产属于商誉价值。过去3年,重庆瀚虹既然不可能实现其对赌业绩,说明这项股权远不值这个价值,其中的商誉应该基本上都要计提减值准备。

“此次卖出时,1.49亿对应45%股权,与该股权并购时的价值相差不大。这个价格就与该股权对赌期三年实际体现出来的价值明显不协调。”刘志耕对界面新闻表示。

他称,依据会计谨慎性原则,在第一个对赌期结束后,重庆瀚虹未能完成业绩时,新乳业就应该考虑计提减值准备的问题,如果不计提也应该有合理、恰当的理由予以明确说明;

第二个对赌期结束后,即使有理由,但更应该从会计谨慎性原则出发,考虑应当计提;

第三个对赌期结束后,应当无条件计提,第三年再不计提就明显违反《企业会计准则第8 号——资产减值》第22条、第25条的相关规定。

“而此次关联交易后,那就用不着计提了,”刘志耕说,此次通过关联方过渡性“出表”,就很巧妙地规避了计提商誉减值对其业绩带来的负面影响。

香颂资本董事沈萌也告诉界面新闻,虽然重庆瀚虹未完成业绩对赌,但会计准则并没有因此强制计提商誉的要求。此次已将大部分股权转让,那么就不再继续并表,商誉也就随着出售从资产负债表剥离。

“可以说,新乳业此举是很高明、很专业的财技。”沈萌说,很巧秒地甩掉了包袱但没有违规。

大举并购的后遗症显现

新乳业脱身于新希望乳业事业部,曾在是希望体内时,就以通过并购地方乳企起家。

2019年1月,新乳业在深交所挂牌上市,2011年从新希望剥离。

上市以来,新乳业先后并购了现代牧业(01117.HK)、夏进乳业、澳牛乳业、一只酸奶牛和澳亚投资等。截至2023年上半年,新乳业称,旗下有66家控股子公司、15个主要乳品品牌、16 家乳制品加工厂和13个自有牧场。

2022年,新乳业实现营收100.1亿元,首次突破百亿,超过三元,位居伊利、蒙牛、光明之后。但通过大幅并购、跻身头部乳企后,新乳业却紧急掉头,做出战略大调整,释放保守信号。

今年上半年,新乳业调整了其未来5年的战略规划。2023年5月31日,新乳业发布了2023年—2027年的战略规划。这也是新乳业自2019年上市以来第二次发布5年规划,其上一次发布5年规划是2021年5月20日。

彼时,多家乳企抢滩低温奶正酣,新乳业扩张也正在兴头。在2021年—2025年的战略规划里,新乳业信心满满,放出豪言要实现“三年倍增,五年力争进入全球乳业领先行列”的战略目标。

然而,第一个五年规划尚未到期,目标亦未完成。半道之上,新乳业踩刹车,将最新的战略目标调整为,“做大做强核心业务,提升企业价值,五年实现净利率倍增”。于此同时,规划还称,“公司确定了未来的增长来源将以内生增长为主,投资并购为辅,努力将负债率降低10个百分点。

据该公司财报披露,2022年新乳业投资额从2021年同期的11.42亿元下降至9.13亿元,同比下降20.11%,投资规模收缩明显。

从攻城掠地转向立足内生,新乳业为何按下扩张的暂停键?

实际上,虽然并购策略使新乳业快速跻身区域性头部乳企行列,但也为其积累了较高的债务,使其负债率一直保持高位,且呈现不断攀升趋势。

据财报数据,截至2019年末、2020年末、2021年末、2022年末和2023年3季度末,新乳业总负债分别为33.08亿元、57.18亿元、66.35亿元和68.25亿元;资产负债率分别为61.66%、66.65%、69.81%和71.91%和70.48%,资产负债率远高于45.08%的行业平均水平。

可以看出,2023年以来,新乳业负债率已有少许下降。

此外,财报信息显示,截至2023年3季度末,新乳业短期借款5.67亿元,一年内到期非流动负债7.33亿元,而同期其账面货币资金仅5.29亿元,货币资金对短期债务覆盖能力有限。

除了较高的资产负债率和短期债务压力,新乳业营收方面也面临压力。

尽管营收持续上升,且已破百亿。但根据新乳业2021年—2025年战略规划提出的“三年倍增”目标,2022年其营收至少应达到107.6亿元,2023年营收要达到135亿元。

显然,2022年的任务并没有完成,而这部分任务无疑落在2023年,加大了2023年的业绩压力。2023年前三季度,其营收仅完成81.94亿元。要在最后一个季度完成另一半业绩,目前仍是未知数。

除营收未达预期外,和大多数乳企类似,新乳业毛利率与净利率也在持续走低。

据财报显示,2018年至2021年,新乳业毛利率分别为33.85%、33.11%和24.49%和24.56%。2022年度,毛利率降至24.04%,成为新乳业2014年有统计数据以来9年中最低的一次。

新乳业24.04%的毛利率远低于同行头部公司水平。财报数据显示,2022年,蒙牛的毛利率为35.3%,伊利的毛利率为32.52%。

在投资收缩、毛利率新低背景之下,新乳业提出2023年—2027年“净利率倍增”目标,降本增效意图明显。

根据现行会计准则,净利率是指经营所得的净利润所占营业收入的百分比。相比毛利率,净利率更能反映企业经营效率。

据财报披露,2017年—2022年,新乳业净利率持续下滑,从2017年的4.88%,降为2022年的3.62%。而2022年蒙牛乳业和伊利股份的净利率水平分别为5.60%和7.59%。

不过到了2023年三季度,新乳业毛利率和净利率都已有小幅提升,分别提升至27.43%和4.78%。

界面新闻注意到,除了新乳业从扩张转向保守,新希望集团、新希望(000876,SZ)也同样面临业绩亏损、高负债的局面。新希望集团公开表示,从2021年开始,公司从过去两年的快速扩张阶段全面转入稳健运营阶段。

评论