文|独角金融 姚悦

编辑|付影

随着2024年拉开帷幕,公募基金2023年的业绩也尘埃落定。而对于中信建投基金管理有限公司(下称:中信建投基金)来说,或许有些喜忧参半。

一方面,中信建投北交所精选两年定开以近一年25.11%的收益率,位居主动基金排行榜中第20名。但另一方面,这只基金与中信建投红利智选,却是中信建投基金所有权益类产品中唯二的近一年收益率为正的基金。

就在中信建投北交所精选两年定开荣登榜单之际,基金经理孙文在2023年末卸任了包括该基金在内的三只基金,在管基金仅剩成立未满一年的一只基金,其中一只基金的接任者周紫光,凭借在2022年全市场拿下第10位一举成名,但2023年业绩却跌出巨大落差。

中信建投基金成立于2013年,至今规模刚过600亿元。此前一直以低风险固收类产品为主,近几年中信建投基金开始加码权益类产品,但对应规模增长缓慢,目前混合型基金和股票型基金规模合计119亿元,规模占比19.32%。

1、孙文卸任3只基金后,谁来管理?

中信建投北交所精选两年定开也是中信建投基金的绝对明星产品,是54只产品中唯一一只近一年收益率超过25%的基金,而其他基金近一年收益率都在6%以下。

孙文除了卸任该基金外,还卸任了中信建投睿信、中信建投睿溢两只基金。卸任后,中信建投北交所精选两年定开由老将周紫光继续管理,中信建投睿信由任职1年多的杨志武继续管理,中信建投睿溢同样由任职1年多的李照男继续管理。

据Wind资料,孙文为对外经济贸易大学金融学硕士。2016年7月加入中信建投基金,曾任投资研究部研究员,现任中信建投基金权益投资一部基金经理。

虽然投资经理年限仅有2.69年,但孙文有着还算不错的业绩表现,近两年的阶段收益率都为正——近三个月24.81%,近一年16.25%,近两年1.27%。

卸任三只基金后,孙文目前在管基金仅剩一只——中信建投消费升级。该基金成立于2023年9月26日,至今不满一年。

值得注意的是,据2023年11月24日,中国证券投资基金业协会同时修订发布两份重磅自律规则——《基金从业人员管理规则》及配套规则《证券期货经营机构投资管理人员注册登记规则》,基金经理如果产品的任期不到一年便主动辞职,18个月内不能管理新基金。

目前,关于孙文是否因基金从业新规才没有清仓卸任,还不得而知。

2、“老将”周紫光仅1只产品业绩为正,4只产品2023年业绩回撤超30%

事实上,比起孙文,中信建投北交所精选两年定开的现任基金经理周紫光,凭借在2022年全市场拿下第10位的成绩,享有更高的关注度。不过,2023年周紫光却没能再现2022年的耀眼成绩。

周紫光历任江海证券、平安证券、方正证券任研究员,2016年3月加入中信建投基金任研究员,2017年5月起开始担任基金经理。现在周紫光已经是拥有6年以上经验的“老将”,其任职期间最佳回报超过40.28%。

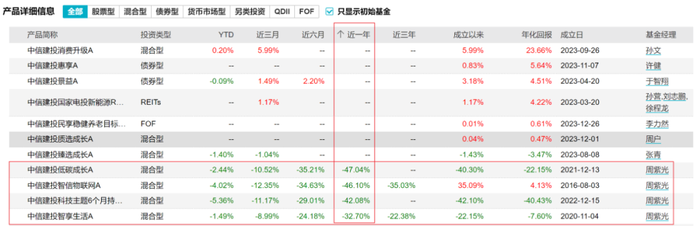

除了中信建投北交所精选两年定开,周紫光在管的另外4只基金分别是中信建投低碳成长、中信建投智享生活、中信建投智信物联网,以及中信建投科技主题6个月持有。四只基金近一年收益率在中信建投基金所有可比产品中排名倒数前四,其中中信建投智享生活混合A、C近一年收益率分别下跌32.7%、32.98%,其余三只基金近一年收益率跌幅均超过40%以上。

图源:Wind金融终端

中信建投低碳成长成立于2021年12月,成立最初十大重仓股就集中在新能源光伏赛道,伴随着新能源赛道个股增长,中信建投低碳成长2022年全年净值增长率约为11%,在同类超2600只基金中高居第十位,这也将周紫光推至基金经理生涯高峰。

然而,在2023年新能源赛道下行时,中信建投低碳成长对于个股持仓仅做微调,十大重仓整体仍然坚守既有赛道。

根据2023三季报,中信建投低碳成长A重仓的前三大股票为晶科能源、阳光电源、晶澳科技。该基金近一年的收益率-47.04%,同类排名3500/3504。

中信建投低碳成长2023年三季报总结,仍旧更看好光伏行业的前景和基本面,但由于上述风格和资金交易层面的原因,预判了行业变化的趋势,却错判了节奏和下跌的幅度。

同时,周紫光认为,“针对于新能源,无论是光伏、风电、电动车、储能等方向,均经历了大幅下跌,当前估值已到达了历史最低区间,都存在修复上涨可能。目前股价已充分甚至过度反应对未来的悲观预期,因此在四季度到明年上半年,板块可能提前抢跑或是等确认底部之后再反转上涨。”

而周紫光在管的中信建投智信物联网A,十大重仓股与中信建投低碳成长重合度高达80%。该基金近一年收益率-46.10%,同类排名2206/2208。

此外,周紫光在管的中信建投智享生活近一年收益率-32.70%,同类排名3354/3504;管理期限最短的,于2022年12月接管的中信建投科技主题6个月持有A,近一年收益率-42.08%,同类排名3488/3504。

3、权益类产品业绩“冰火两重天”

中信建投基金成立于2013年,属于“券商系”,由中信建投证券(601066.SH)100%全资控股。发展十年间,截至2023年末其规模达到615.85亿元。不过,这个规模和同一时期成立的一些“券商系”基金公司有一些差距,例如兴银基金规模为889亿元,前海开源基金规模更是达到1086亿元。

此前中信建投基金一直以发展低风险固收类产品为主,近几年开始加码权益类产品。

然而,中信建投基金旗下的多数权益类产品2023年业绩表现差强人意。据Wind数据(只显示初始基金),在可比较的21只混合型基金和3只股票型基金中,近一收益率为正的只有2只,这其中还包括了一只专门投资于北交所的基金,另有7只亏损超过了10%。

据Wind,中信建投基金整体重仓的前十大股票,6只亦集中在新能源光伏赛道——晶科能源、晶澳科技、天合光能、阳光电源、固德威、宁德时代。

除了业绩不佳,中信建投基金权益类产品规模也增长乏力。相较于2022年末,中信建投基金2023年股票型基金规模减少34.44%至10.26亿元;混合型基金仅增长0.04亿元,至108.74亿元。

截至2023年三季度,中信建投基金债券型基金规模261.8亿元,占比42.51%;货币市场型基金规模154.33亿元,占比25%;而混合型基金和股票型基金规模合计119亿元,仅占19.32%。

“发展权益类产品,有利于更好获客,丰富自己的产品,有利于提升基金公司自身的竞争力,进一步吸引基民的关注。”财经评论员郭施亮表示,不断丰富自己的产品,提升权益产品比例,已经是基金公司做大的路径趋势。

同时,金乐函数分析师廖鹤凯也表示,一些基金公司发展不起来权益类产品的根本原因还是产品力不强,没有产生正向持续的业绩表现,在相对饱和的市场里没有竞争力,份额自然难以提升。这也和近几年的权益类市场表现不佳有关,入场较晚的中小基金机会很少,而且本身规模又没做上去,新增就更难增加规模了,能杀出重围的可谓凤毛麟角。

值得一提的是,从新华基金转投而来的栾江伟,被认为是中信建投基金的“权益一哥”,但据Wind,其管理的五只偏股混合型近一年的收益率均为负。据Wind最新数据,栾江伟在管基金管理规模共计30.71亿元,重仓前三股票为重庆啤酒、峨眉山A、隧道股份。

此外,中信建投基金的基金经理整体偏“年轻”化。据Wind数据,中信建投基金总共有18名基金经理,其中,基金经理从业最长年限为6.93年,平均年限3.47年,均低于行业平均水平。

图源:Wind金融终端

不过,毕竟背靠中信建投证券,2023年7月,中信建投基金获得中信建投证券的增持,注册资本由原来的3亿元人民币增加至4.5亿元人民币,增幅达到50%。增加注册资本后,中信建投证券出资比例不变仍为100%。而2022年中信建投证券才刚完成从75%到100%对中信建投基金的全资持有。

在渠道方面,依托母公司中信建投证券的优势,中信建投基金在充分整合市场资源,不断拓展销售渠道。

近年来,公募牌照“上新”速度明显加快,银行、券商、私募等各类机构争相入局。中信建投基金未来能突围成功吗?欢迎留言评论。

评论