文|云酒头条

编者按

刚刚告别的2023年,酒业前行的脚步不断,点滴如昨;刚刚开启的2024年,一切又皆有可能。

云酒头条推出《跨越2023-2024》跨年专题策划,追问2023,前瞻2024。(专题内容详见文末)

本期内容,从百润股份20年“冒险”,洞察行业变化脉络。

故事的开始,百润与酒并没什么关系。

1997年,卷烟厂出身的刘晓东筹集20万元,成立了上海百润香精香料有限公司(以下简称:公司),这是百润股份的前身。

那会儿公司有100多个客户,但是年营收额加起来,竟不敌上海13家夜场鸡尾酒一个月的销售额,刘晓东一拍脑门,觉得自己也能干。

从此以后,他的人生曲线开始与国产鸡尾酒市场的起伏重合。

2003年12月,上海百润香精香料成立子公司巴克斯酒业。

20年间,百润虽坐稳了头把交椅,但却并没有如业界预想般将预调酒赛道推至大众品类,反而又开始把目光投至威士忌。

看似摇摆的选择,使得关于百润股份的质疑从未消解,不过,或许是时候重新认识它了。

从“冒险”开始

巴克斯酒业成立后,刘晓东专门从国外请来调酒师,按照亚洲人口味,将伏特加酒和果汁组合在一起,大众熟知的锐澳预调鸡尾酒就此出现。

2004年,锐澳正式上市,首先在夜场渠道试水。

彼时在夜场,啤白洋三分天下,锐澳定价先是看齐可乐等软饮,但却没能成功激发工作人员的推销欲望;价格提升到三十元,不巧撞上啤酒档位,又遭频频施压。

同时,百加得酒业又推出了同类型产品——冰锐鸡尾酒,锐澳可谓腹背受敌,仅几年时间,负债超2500万元。

锐澳被逼入绝境,让正筹备上市的百润集团慌了,快速处理掉预调酒这个“麻烦”成了第一选择。

2009年,百润上市前夕,巴克斯酒业被紧急剥离,遭到了刘晓东坚决拒绝。最终,董事会象征性地收了100元,将巴克斯酒业转让给了刘晓东在内的17名自然人。

另一边,老对手冰锐风生水起,停止了夜店促销,又降低价格,将产品搬到网上售卖,不到一年时间,销量突破3000万。

刘晓东吃了教训,突然顿悟,预调鸡尾酒的消费场景不在夜场,在于年轻人、在广袤的电商世界。于是他开始改变打法,靠亲民低价和重金赞助宣传,逐渐起势。

锐澳与冰锐的势均力敌,结束于一场关于广告植入的豪赌。

2014年,综艺《奔跑吧,兄弟》刚从韩国引进,冰锐与锐澳竞争激烈,都想拿下这笔综艺植入,使得本就高达1.5亿的植入费用直接飙升至2亿。

谨慎的冰锐还在犹豫,刘晓东率先落下险棋,把巴克斯酒业的股权以近50亿元的交易价格卖给百润股份,最终拿下广告。

刘晓东赌赢了。爆火的节目换来的不止9.8亿元销售额,也把锐澳送上了预调酒赛道的头把交椅。

后来,锐澳又把这种植入模式复制到大众熟悉的《何以笙箫默》《脱口秀》等电视剧、综艺节目中,营收一路高歌猛进。

回过头看,刘晓东这一操作堪称“点石成金”。巴克斯酒业的回归,也让百润的股价一路飙升。2015年5月,百润股价最高达88.92元/股,市值攀上700亿元,要知道,那一年贵州茅台最高股价,也不过184.85元/股。

如今,百润早已高居预调酒第一股宝座,其中锐澳市占率高达80%。56岁的刘晓东,也凭借170亿元身家,位列《2023胡润全球富豪榜》第1346名。

国产预调酒20年

百润的20年,也是国产预调酒发展的20年。

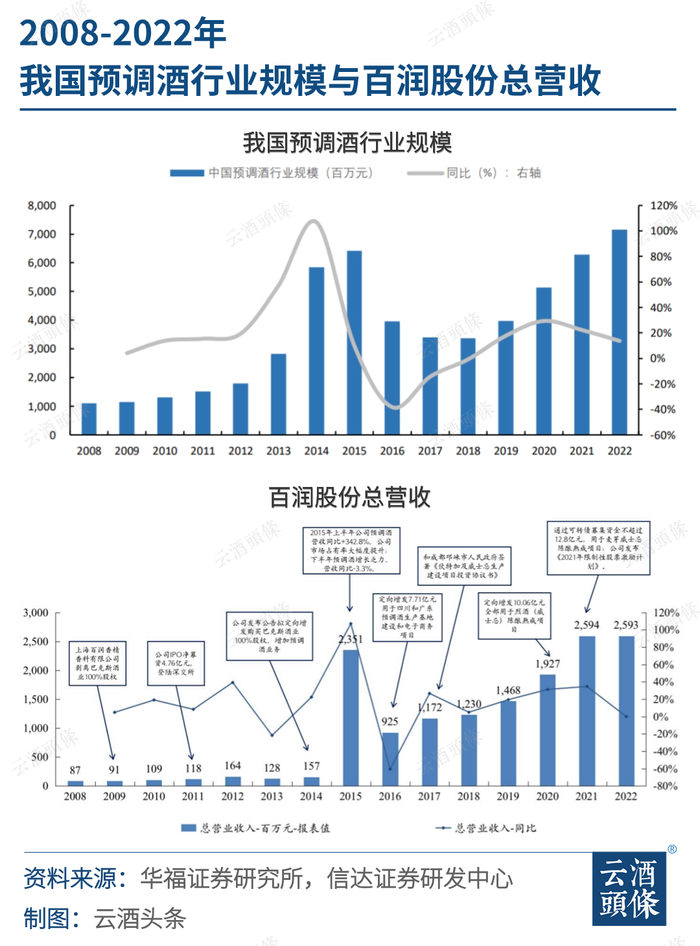

将百润的营收拐点一一串联,恰好勾勒出中国预调酒市场的发展曲线。

从预调酒诞生之初到爆发前夜,冰锐和锐澳两大龙头厂商,便一直厮杀于夜场。2012年,白酒步入深度调整期,渠道信心急转直下,白酒目光开始瞄向预调酒赛道。

二者的硝烟也随即从夜场蔓延至经销商甚至KA和流通渠道。

另一边,在预调酒品类的相对低门槛特征下,不仅“盗版”鸡尾酒悄悄盛行,也吸引了诸如茅台、古井贡、洋河、五粮液、水井坊等白酒龙头入局,带来了更为激烈的价格战和营销战。

正是在这种环境下,锐澳迎来它的高光时刻:2014年,锐澳销量猛增8倍。

连带着次年的春季糖酒交易会,预调酒都成了一个热门赛道,这一年,只是亮相的预调酒企业就不少于30家。

也是这一年,百润股份在年报中引用中国酒业协会的《中国酒业研究报告2013》,大胆预测“2020年的预调酒销量将达到1.5亿箱”。

但短暂巅峰之后,预调酒市场很快迎来第一场雪崩。

最先从渠道初现端倪。有经销商透露,当时部分渠道积压的预调酒货龄达到7-14个月,预调酒的保质期就只有18个月,而同期的软饮货龄保持在1-2个月的健康水平。

这不难总结,对于行业而言,预调酒的快速增长来自酒业各界的多方参与,但厂商们忽略了产品成长有其客观周期,市场需求与供给能力失衡,最终导致市场饱和、销售受阻,库存积压。

不过两三年时间,这些快速入场的预调酒玩家,决绝离开。

2015年,黑牛食品拍卖预调酒业务生产线、总裁离职;2016年,百加得旗下冰锐被爆停产、裁员。至于那些小品牌,还没等冒出声量,便已销声匿迹。

百润股份也未能独善其身,营收规模在2015年达到23.51亿峰值后,次年便迅速跌落回9.25亿,同比减少60.64%。而早前与冰锐的广告战,也让百润股份损失惨重,足足三年时间,才消化掉其滞销产能。

故事好像又回到了开头。

没有谢幕的锐澳,开始一系列“自我救赎”——自建工厂、不发货调整库存、花亿元向经销商回购老品换新品、维护经销商利益,逐渐坐回预调酒头把交椅。

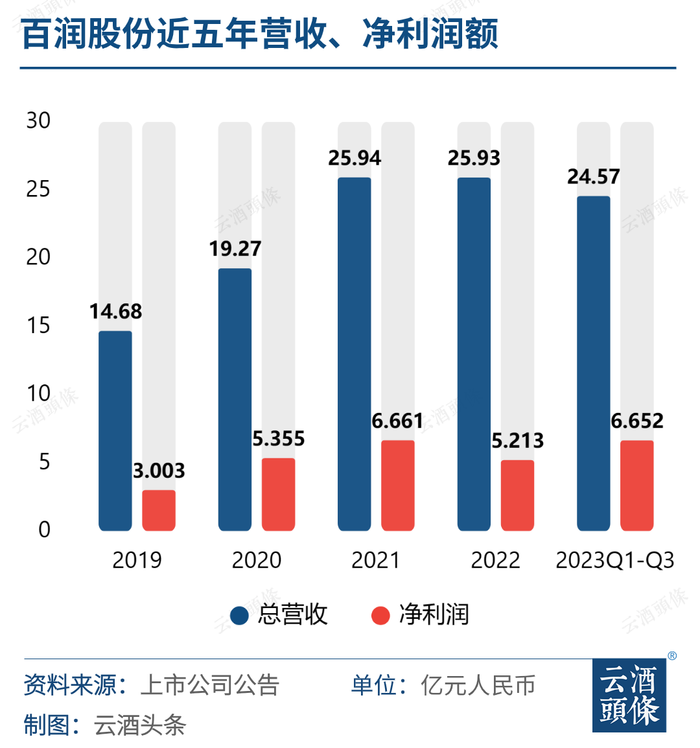

最近五年时间里,从营收端来看,百润基本实现了持续且加速的增长。

2018年至2023年年度营业收入分别为12.30亿、14.68亿、19.27亿、25.94亿、25.93亿、19.15亿(2023H3)。2023年季报呈现的营收增长率均在40%以上,归母净利润增幅分别达118.19%、98.85%、与104.73%。

如今,国产预调酒已走过20余年,据Euromonitor统计,当前中国预调酒行业出厂口径规模约71.56亿元,恢复至2015年历史高峰水平。

变与守

始于2015年的预调酒龙头保卫战,百润靠“变化”守住。

自诞生之初,百润就不断扩充品类,占领细分市场。像提到“饿了困了”便联想到东鹏特饮”,提到预调鸡尾酒,人们脑海中第一个冒出来的,大概率也是锐澳。

当前,百润已实现除高端价格带以外的全布局,并持续推陈出新,适应消费需求变化。而这种在酒精度和价格带上的持续布局,也成功让锐澳切入细分市场。

2017年百润推出8度“强爽”、同年年底推出3度“微醺”系列,其中“微醺”针对低度饮酒习惯的人群,“强爽”针对高度饮酒习惯的人群。“一个人的小酒”与“RIO强爽8度不信邪”,在广告投放与营销活动加持下,成为百润的新代名词,也成功让其在电商平台上的供不应求成为常态。

2021年,百润推出5度“清爽”覆盖中间群体以及对产品性价比更敏感的下沉市场;老产品方面,则对炫彩瓶更换包装,推出低糖、0糖等产品,顺应当代年轻群体健康消费需求。

核心产品3、5、8度数,这是早已被日本市场验证过能抗过周期的预调酒产品矩阵。

产品力厚积薄发,公司的营收增长,也伴随着净利润、经营性现金流的稳步上扬。

2018年后,百润净利润增速超过了同期营业收入增速,且净现比(经营现金流量净额与净利润的比率)每年均保持在1.3,足见其净利润含金量。

2020年,低度潮饮风兴起,相比于高度酒,低度酒没有明显的技术壁垒,资本加持下,各类果酒、气泡酒、西打酒品牌不断涌现,巅峰时甚至超过2000家。

但这对于龙头锐澳而言,并没构成多少威胁。因为相比较新兴品牌主打线上的布局思路,锐澳则有稳固的线下渠道优势。

其2022年报显示,百润线下零售渠道占比超73%,经销商对于销售目标反馈也积极乐观。这与锐澳精细的渠道化管理分不开。

其线下渠道进行扁平化改革,取消大区层级,本部直接对接省区管理,因地制宜制定策略,推动清爽、强爽等重点潜力产品渠道渗透和终端覆盖率提升;即饮渠道虽处于弱势,但近年来设立专业的大客户部门,针对系统大客户推出定制化服务,或有助力。

其线上部门合并为品销一体的网络原生组织,全面面向消费者,针对不同“场”的特点,使用恰当的营销定位,构建从消费者洞察到体验的闭环。

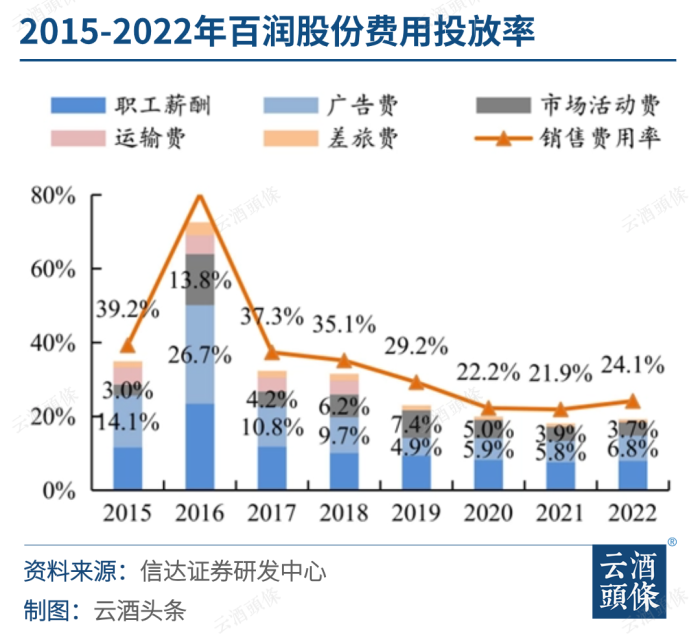

与此同时,百润也将费用投放,调整至收放有度的健康区间。据信达证券统计,其广告费用绝对额从2015年的3.30亿元下降至2022年的1.76亿元,广告费用率也从2016年的26.7%逐年下降到6.8%。

如此几年,百润“守”出了80%的市占率,但并不意味着安全。

至今,中国预调酒已走过20余年,但整体市场规模仍不敌腰部白酒企业一年的营收。重返增长后,预调酒发展也仅是赶超2015年时的峰值。

预想中的高增长,依然遥不可见。

再看百润,还在扩张。

薛定谔的威士忌?

威士忌是百润开辟的新赛道。

2017年,一则与成都邛崃市人民政府签署《伏特加及威士忌生产建设项目投资协议书》,落下了百润布局威士忌的第一棋,此后,便是不停的募资投入。

先是在邛崃斥资5亿在邛崃市临邛工业园区建设伏特加及威士忌工厂,随后的两年时间里,分别投入10.06亿、15.6亿、3亿元到“烈酒(威士忌)陈酿熟成项目”“麦芽威士忌陈酿熟成项目”及“巴克斯烈酒品牌文化体验中心”的建设中。

2022年,百润明确“在威士忌的世界地图上点亮中国产区”“与时间为友,做中国自己的威士忌”战略目标,扎实推进以威士忌为核心的烈酒业务,年内顺利灌桶包括黄酒桶、雪莉桶、葡萄酒桶、波本桶、朗姆桶等各种风味的麦芽威士忌及谷物威士忌。

2023年7月5-6日,崃州蒸馏厂于四川邛崃举办全新产品发布会,旗下首款伏特加品牌“岭浏”、首款金酒品牌“椒语”双双面世。

纵览研报,券商们普遍给出的观点是“烈酒未来可期”。

的确,烈酒与预调酒两大板块可协同共进,在基础技术研究、新产品开发、供应链管理等方面共享资源、协同增效。

但这些努力,都暂时无法在百润的财务报表上体现,而能出现的,往往成为质疑的焦点。

2023年8月,百润股份披露了募资扩产计划,称此次募投项目达产后将增加9000万箱鸡尾酒产能。很快“数千万箱预调酒不知卖给谁,还要继续扩产?”的困惑,便见诸媒体笔端。

旁观者很急,但刘晓东则不然。

“外界觉得百润的投资和规模都挺大,但实际上我们已经走到这儿了,如果不去抢本土第一的位置,未来就会有其他一些不确定性,所以在强爽等预调鸡尾酒板块持续增长的预期之下,我们会投资威士忌。”

还是在2022年股东交流会上,刘晓东言辞恳切,“如果有变化,也会适度调整生产量,我们不担心烈酒产品变成死库存,未来也可以作为高端预调鸡尾酒产品线的基酒消化掉。”

据不完全统计,近年来百润在烈酒业务上的投资已经超过了35亿元,超过这些年预调酒净利润的总和。

2023年半年报来看,百润股份的募资建设项目都还处于尚未完工投产的阶段。在此之外,还有五个项目尚在建设中。

而百润股份的公告明确提及,烈酒项目含建设期的静态投资回收期(税后)为10.48年。

要知道,烈酒需陈酿2至3年,按照惯例,美国酒厂的库存是6年转一圈,苏格兰酒厂的库存是8到10年转一圈。对此,刘晓东坦然,投资者未来可能看到烈酒在制品库存还会持续增加。

百润“家底”增厚的同时,竞争对手也在增加。

据欧睿国际Passport行业数据,按零售统计,保乐力加、帝亚吉欧、三得利、爱丁顿、百富门占据中国威士忌市场公司份额前五,份额占比分别为26.45%、17.52%、9.46%、6.49%、7.09%,换言之,国外品牌占据国内威士忌市场份额超过95%。

更“要命”的是,巨头们还纷纷落子中国。

与此同时,国产威士忌也来势汹汹,劲牌、洋河股份、泸州老窖、郎酒、燕京啤酒、青岛啤酒等均已涉足威士忌领域,中国酒协也在今年成立了威士忌专委会。

在媒体定期更新的“中国威士忌地图”里,最新数量已超40家。

这一幕,是不是又像极了预调酒的2015年?

带着众人的不解一路冒险,刘晓东在预调酒的世界里高低起伏20年,如今在竞争激烈的威士忌版图,百润能否再次迎来新的突破,仍需时间给出答案。

评论