文|青眼

2024年刚刚开始,化妆品行业就发生多起投融资事件。

1月2日,若羽臣投资科技护肤品牌KEYiN;1月4日,青锐创投独家投资个护品牌水之蔻;1月5日,USHOPAL对高端香水品牌闻献进行股权融资……

那么,这是否意味着此前陷入冰点的美妆投融资将在今年迎来反转?从中又显露出哪些行业新趋势?

5天内3笔投资

近日(1月5日),国际新奢美妆品牌集团USHOPAL正式宣布对中国本土高端香水香氛品牌闻献DOCUMENTS进行少数股权投资,此次投资为USHOPAL对中国本土品牌的首个股权投资。据悉,这已是闻献获得的第3笔投融资,早在2021年,该品牌就获得众麟资本数千万元的天使轮投资;2022年,欧莱雅旗下上海美次方投资有限公司和凯辉基金再次对闻献进行了数千万元的A+轮投资。

能获得多家投资机构和企业青睐,与闻献品牌的高端定位及良好的市场表现有关。根据《高端香氛品牌中国活力榜》数据显示,2022年10月1日—2023年9月30日期间,在中国市场最活跃的高端香氛品牌TOP20名单中,闻献的综合活跃度高居第三。在新开门店数量方面,闻献与国际品牌阿蒂仙之香、潘海利根并列第一。

无独有偶,就在闻献获得融资的前一日,另一个护品牌水之蔻也宣布完成了由青锐独家投资的A轮融资。水之蔻表示,此轮融资将用于品牌建设、产品研发、产品线拓展、供应链建设等项目。公开信息显示,水之蔻成立于2008年,是一个为亚洲肤质专研的功效型个人护理品牌,旗下产品包含了身体乳、沐浴露、护手霜等产品。其中,水之蔻双抗美白身体乳自2021年7月上线至今,已售卖出超1500万瓶产品,并长期占据全网类目前列。

今年美妆领域投资的第一枪则是由若羽臣打响。1月2日,若羽臣对2022年成立的科技护肤品牌KEYiN进行了一轮数千万元的融资。值得一提的是,早在该品牌成立初期,若羽臣就已对其进行了一轮千万元级别融资。也就是说,若羽臣对KEYiN品牌已进行了两轮投资。

值得一提的是,除KEYiN以外,近年来,若羽臣还陆续投资了SPD Care超级牙科、倍珍保、OUNGMAY样美、解你、溯华等数个消费新品牌,涵盖口腔护理、宠物保健品、科技护肤、功能性食品等多个赛道。若羽臣连续投资多个品牌的行为也被行业解读为,“传统的代运营模式天花板已现,做品牌,是提升市值和建立长期价值的最优选择。”

可以看到的是,在2024年的短短5天内,美妆领域就至少已发生了3笔投融资,美妆行业资本回暖的迹象较为明显。

上游原料端受热捧、投融资升温迹象明显

事实上,自去年下半年开始,美妆领域的投融资就迎来了一波升温。

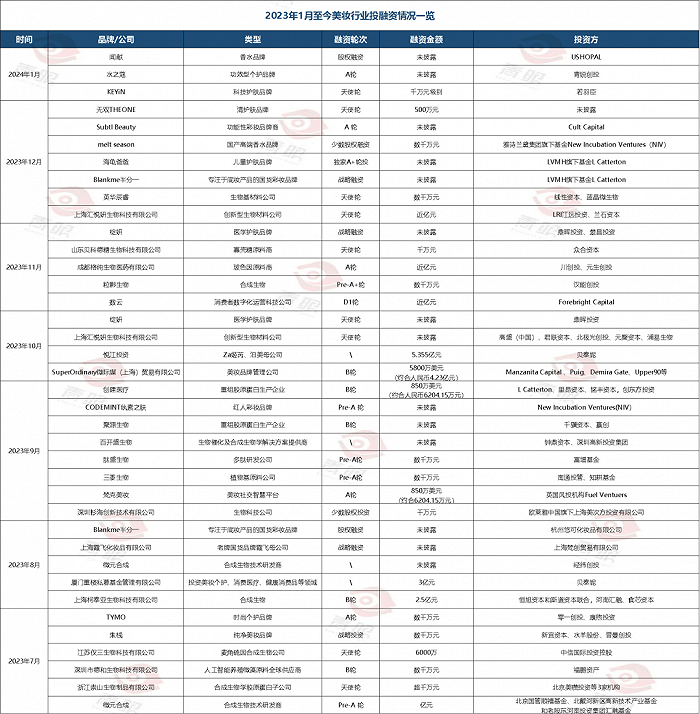

据青眼不完全统计,2023年,美妆领域共发生了56起投融资事件。其中,上半年有21起,下半年35起。也就是说,去年下半年的融资数量是上半年的约1.6倍。尤其是去年12月的融资事件数量最多,为9起。

从全年情况来看,共有50个品牌/企业获得融资。其中,部分品牌/企业在去年获得了多轮融资。典型如,专注于底妆产品的国货彩妆品牌半分一,就先后在去年1月、8月和12月,获得了众源资本、杭州悠可化妆品有限公司的股权融资以及LVMH旗下基金L Catterton的战略投资,不过这3次投资的金额均未披露。又如,医学护肤品牌绽妍也分别在2023年10月和12月获得了天使轮和战略融资,前一次是由鼎晖投资独家投资,后一次是由鼎晖投资和楚昌投资共同投资。

而从被投资品牌/企业的类型来看,数量最多的即是原料企业,共有25家。此外,还有22个品牌/品牌商企业被投资。其余少数几家被投资的企业则为美妆行业的渠道商或是服务商,如消费者数字化运营科技公司数云、美容护肤赋能商六个喵、高端美容品牌集合店COCOKUMO可可库麦等。

不得不提的是,在被投资的原料企业中绝大多数为合成生物公司。生合万物、微元合成、上海柯泰亚生物科技有限公司、元一生物、和晨生物、粒影生物等多家合成生物企业在去年相继获得了联想资本、软银中国、紫金港资本、弘博资本、国元创新、怀格资本的投资,且投资金额在数千万元到近亿元之间不等。

众所周知,近年来,随着合成生物学在化妆品行业的参与度越来越高。譬如,虾青素、白藜芦醇、糖苷、角鲨烯、乙醇、丁醇、甘油和有机酸等均是合成生物技术可开发的化妆品原料。由于能够突破生物原料限制、加快生产效率、环保等特点,合成生物公司已然变成化妆品行业青睐的新焦点。

例如,成立于2022年的蛋白改造合成生物公司粒影生物,就先后在去年4月和11月宣布完成数千万元的天使轮融资和Pre-A+轮融资。公开报道称,粒影生物团队已突破了重组蛋白产品技术,实现产业化,助力了50余种高难度蛋白原料的开发。粒影平台技术在日化医美、疫苗序列设计、蛋白大分子药物、酶工程、合成生物、体外诊断试剂等多场景中,得到广泛应用。

作为由生物合成技术应用而生的新原料之一,重组胶原蛋白可谓是“当红炸子鸡”,并且目前中国在该领域的发展已领先全球。因此,植根于该领域的企业也成为了资本押宝的重地。典型如,成立于2015年的创健医疗先后获得了美妆巨头资生堂和LVMH的投资。

可以看到的是,虽然早些年上游原料商在产业链内处于较为弱势的地位,受到资本市场的关注偏少。但近些年,随着全行业对于原料创新的重视以及法规的变化等多方面的原因,也让有那些有较高科研实力的原料企业,成为了资本的香饽饽。

美妆品牌又变“香”了

另值得关注的是,拆分去年上半年和下半年的被投融资企业的类型来看,上半年仅有8个品牌获得了投资,分别是个护品牌心动壹创、头皮护理品牌漾博士、口腔护理品牌公司薇美姿、彩妆品牌半分一,婴童洗护品牌森敏以及3个护肤品牌馥郁满满Arome manpo、伊沙曼妮和HEPROA海璞诺。

而去年下半年则有14个品牌/品牌商企业获得了投资,且主要以护肤品牌为主,此外还有少数香水品牌、儿童护肤品牌和个护品牌等。尤其是在去年12月,即有5个品牌获得了投资。分别是清护肤品牌无双THEONE、功能性彩妆品牌商Subtl Beauty、国产高端香水品牌melt season、儿童护肤品牌海龟爸爸和半分一。

可以看到的是,从去年下半年开始,不仅是整个美妆领域的投融资开始逐渐升温,资本对于美妆品牌方企业的投资也开始重新变得多了起来。

事实上,回顾近3年来美妆领域的投融资走向,在2021年美妆融资热度达到顶峰后(近百起),化妆品行业融资速度持续放缓。据青眼情报数据,2022年,国内化妆品市场投融资事件数同比下滑31.34%,并且,这种降温一直持续到了2023年。然而,通过去年下半年的情况来看,美妆投融资已开始有了回暖迹象。

有资深行业人士认为,从去年下半年和今年年初的投融资势头来看,预计今年美妆投融资将有所回暖。“再加之当下上市之路比较艰难,或许也会进一步促进融资热。”

评论