文|巨潮 程度

编辑|杨旭然

贵为国内新能源赛道头牌之一,有“宁王”之称的宁德时代,在2023年遭遇股价滑铁卢。

截至2023年12月25日,宁德时代年内跌幅超过27%,2621亿市值蒸发,相当于一个泸州老窖,两个中国联通,或者三个云南白药的市值体量。

这一跌幅,仅次于中国中免,位居2023年A股市值蒸发榜第二位。如果以年内最高点到年内最低点的区间计算,宁德时代的股价降幅达42%。

在此之前,宁德时代曾是资金追捧的香饽饽,百只基金的第一大重仓股,还曾一度反超贵州茅台,成为公募基金最宠爱的股票,没有之一。即便股价有所调整,到2023年三季度仍高居公募基金十大重仓股的第二名。

宁德时代在资本市场的表现堪称传奇。如果说2019年-2021年的贵州茅台撑起了许多人的价值信仰,那么宁德时代就在此后上演了成长股奇迹。

乘着新能源汽车产业的东风,宁德时代股价在2020年-2021年飙升5.6倍,市值最高一度突破1.58万亿。在新能源傲视群雄的年代,其他板块几乎原地踏步,不投新能源,就意味着彻底的踏空。

几乎很少有人能够抵御这种诱惑,即便是身经百战、专业素养极强的基金经理和投资大佬也不例外。甚至本属于医药、保险、公共事业等主题的基金都”跨界”跟风,这些在高位接盘的大佬们,如今都在承受着巨额亏损和来自投资人的巨大压力。

01 大翻车

风格切换,基金经理的排位随之切换。

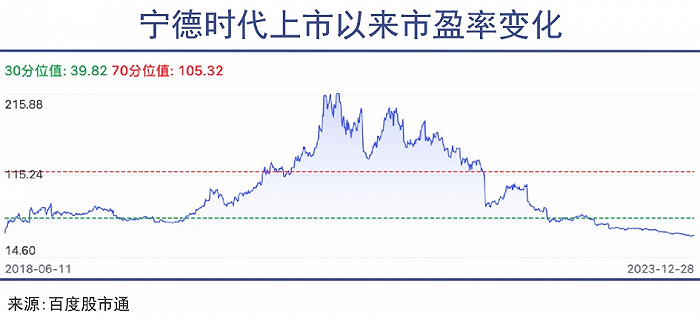

2019年底开始,宁德时代股价开始启动,并在此后一路高歌猛进,掀起一波史诗级别的涨幅。到2021年底,其股价攀升至382元的历史最高点,期间涨幅超过9倍,市盈率上冲到216倍。

新能源一枝独秀,在彼时买涨不买跌的燥热情绪中,手里没有一股宁德时代或新能源基金,都不好意思跟人打招呼。

如果在2021年配置大消费、白酒、医药等白马股,后期就只能接受失败,承受亏损。那一年,张坤、葛兰、刘彦春等“前浪”都被排在了沙滩上。

风格切换,基金经理的排位随之切换。前海开源基金的崔宸龙异军突起,因重仓锂电、光伏等新能源标的,其狂揽2021年股混双料冠军,个人的基金管理总规模最高突破400亿关口。

他将成功经验总结为“基金主要投向能够代表社会发展大方向的公司,通过成长来抵消短期波动,取得较好的回报。”而他口的“成长”,即重仓宁德时代、亿纬锂能、星源材质等新能源股票,随着这些企业的业绩大爆发,崔宸龙一时风光无量。

但A股市场风格轮转的速度,让崔宸龙也逃不脱“冠军魔咒”。

到2022年,由于其管理规模暴增,对宁德时代被动大幅加仓。但自2022年起,宁德时代股价从山顶滑落,前一年的冠军立马遭到“反噬”。

崔宸龙掌管的前海开源公用事业、前海开源新经济混合A分别以119.42%和109.36%分列2021年基金收益排名前两位,且两只基金风格相似,都聚焦于新能源行业。而时间来到2022年,立刻产生26.02%和22.36%的亏损,排名大幅跌落。

来到2023年,宁德时代依然是崔宸龙钟爱的标的。虽然近两年,其对宁德时代的持仓有所调整,但整体保持越跌越买的态势。2023年以来,两只基金亏损14%和21%。

另外一位基金经理何杰,曾管理前海联合泓鑫混合基金,任职期间取得了222.53%骄人战绩。但自从2021年8月加入平安基金后,业绩便急转直下,“罪魁祸首”也是重仓宁德时代。

接手平安低碳经济混合后,何杰大举调仓押注宁德时代,后者长期位居该基金第一大重仓股之列。自2021年底开始,宁德时代股价大幅下降,何杰越跌越买,且期间没有任何减仓。

甚至有基民表示,这基金“死在了宁德身上”,整整接了宁德时代两年的盘。受锂电池板块的拖累,何杰转投平安基金后管理的两只基金都出现大幅亏损。

相比崔宸龙,何杰的投资人们更加倒霉,前者至少踩中了新能源的红利,收获了一波丰厚的利润,何杰却是带着大家“高位站岗”。

被宁德时代拖累的不仅仅是何杰,包括赵诣的泉果旭源、汇添富、华夏基金、富国基金、嘉实基金、农银汇理等多只产品都因持有宁德时代颇为受伤。

02 被抛弃

大资金正在离宁德时代而去。

基金重仓曾是推升宁德时代股价的重要因素,如今,机构已经开始纷纷选择出逃。

2021年四季度,127家基金公司共1676只产品重仓宁德时代,合计持有市值达1529亿元。到2023年三季度末,持股基金进一步降至1430只,持股机构数量和持仓比例呈现下降趋势。

可以清晰看到,大资金正在离宁德时代而去。

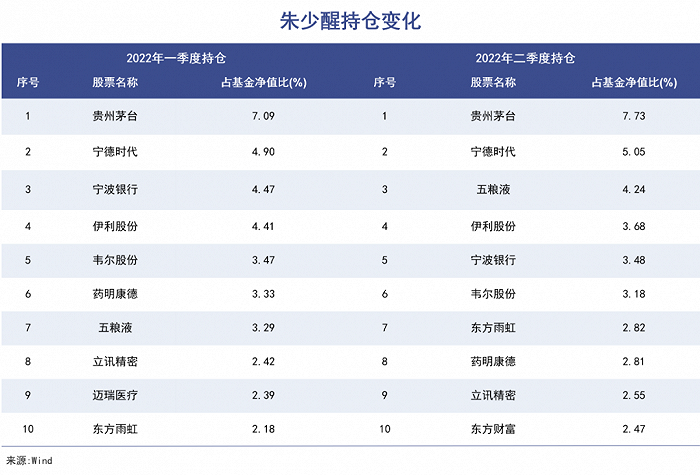

2023年三季度末,基金老将朱少醒将宁德时代剔除出十大重仓股的序列。这位创造了史上唯一一只没有更换过管理人的“十年十倍基”的基金经理,在宁德时代身上栽了大跟头。

2005年11月16日,上证指数只有1086点,朱少醒成功得把握住入场时机,彼时正是中国股市最大牛市的起点。朱少醒的成功很大一部分源于这一次的抄底。

据说,一位季姓基民曾持有富国天惠12年大赚1200万,朱少醒更被业内人称为公募基金的“巴菲特”。

但他从业的后八年却大行径庭。自2022年起,原本青睐茅台、伊利等消费白马股的朱少醒,逐步加仓宁德时代,一路增仓到其第二大重仓股的位置。

2023年1季度在宁德时代暴跌时,该基金减持至200万股,但2023年2季度,朱少醒反手又增持至320万股。显然这次抄到了半山腰,8月份至12月,宁德时代又跌了40%。

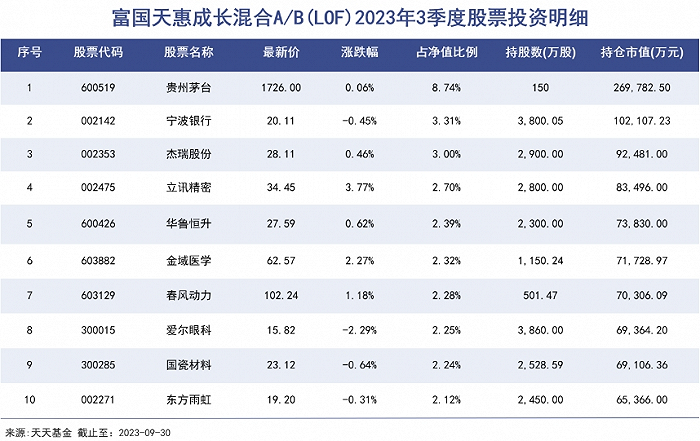

到2023年三季度末,富国天惠成长混合前十大持仓股中已经找不到宁德时代的身影。应该说,买入宁德时代是朱少醒从业生涯中的一次重大失误。有基民就表示,“老朱买宁德确实是个错误,在行业最有发展前景的时候没买,现在却高位接盘。”

挥泪斩仓的还有汇添富的胡昕炜,其执掌的汇添富价值创造在2022年还重仓宁德时代,但到2023年就基本清仓,目前该产品十大重仓股中已无宁德时代。

当然,在投资宁德时代的机构中,也不乏成功逃顶的先例。

2021年四季度,宁德时代股价冲上历史最高位。此时,中欧系产品开始大笔抛售,周应波管理的中欧时代先锋和葛兰的中欧阿尔法最为出名,取得了阶段性胜利。但周应波此后创办运舟私募,更换基金经理的中欧时代先锋又重新将宁德时代买为第一大重仓股,导致业绩亏损,可谓是功亏一篑。

投资机构中“玩的最溜”的要属高瓴资本,2020年,高瓴资本以161元/股认购宁德时代增发的6211.18万股,共计100亿元。

但百亿投资宁德时代,高瓴却不是要做时间的朋友。此后,宁德时代股价上涨到500-700元(后复权)的区间,高瓴瞅准时机大幅减持,2021年二季度到2022年一季度,合计套现约60亿元。

到2022年6月,宁德时代又以410元/股启动新一轮融资,高瓴获配近30亿元,高位减持后,低位又接回一部分,高瓴巧妙地完了一出“高抛低吸”。2023年开始,高瓴又大幅抛售宁德时代,共计回笼资金近40亿元。

目前,高瓴已经退出宁德时代十大股东名单,多次减持套现百亿元。如此大比例的抛售,也一度被外界看做是高瓴不再看好宁德时代的表现。

03 跨界栽

动力电池的产能过剩隐忧出现。

随着新能源汽车渗透率不断提升,动力电池行业已走过爆发式增长区间。

2023年11月,国内新能源乘用车零售渗透率首次突破40%,这是民族汽车工业又一里程碑时刻。但另一方面,这意味着为整车厂提供动力电池的企业,业绩也将逐步趋稳。

而宁德时代曾经的亲密伙伴们,也都在自研电池,蔚来、极氪等都逐步搭载自研的产品。

随着资本疯狂涌入,动力电池行业产能过剩的隐忧正在变成现实。2023年上半年,宁德时代的产能利用率为61%,三季度回升至70%。而在过去两年“车厂为宁王打工”时期,宁德时代的产能利用率分别为95%和83.4%。

过去一年,曾毓群在海外再造一个宁德时代的梦想,也因为政策和环境风险,遭遇了诸多不确定性。这些都会对其股价产生直接或间接的影响。

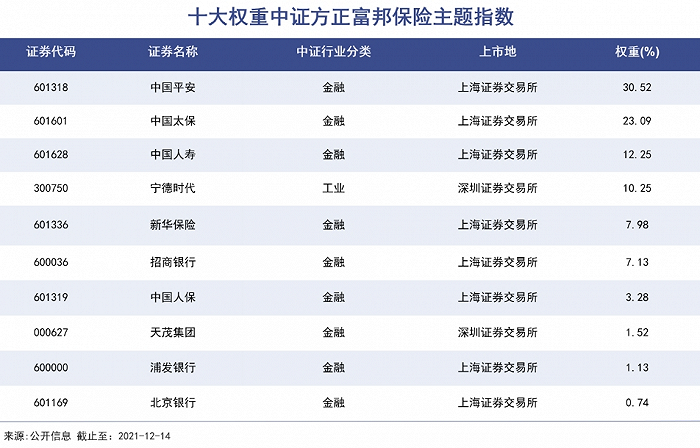

股价的下跌,对于那些跨界而来的投资机构意味着额外的伤害。这也是继各类主题基金集中投资白酒巨亏之后,风格漂移酝酿亏损悲剧的第二次应验。2021年四季度,宁德时代一举成为中证方正富邦保险主题指数的第四大权重股,占比达10.26%,甚至超过了中国人保和新华保险。

这遭到了基民的灵魂拷问:“保险指数基金买宁德时代,是要高位接盘吗?”此后,基金公司表示该产品为被动跟踪保险指数,因为样本库少于20,所以将参股小康人寿的宁德时代纳入持仓股范围,这是被动跟踪的结果。

但投资者并不买账,因为其他保险主题的基金并没有这样做,而且宁德时代的比例高于人保等大型保险公司,明显不合理。

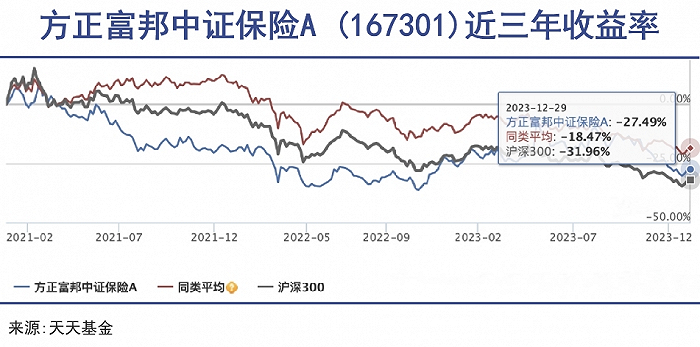

而正是由于重仓宁德时代,原本领先同行的中证方正富邦保险的业绩在2022年开始,就一落千丈,至今都远远跑输同类平均水平。

“跨界”赶时髦的,还有管理汇添富消费行业的胡昕炜,在2021年下半年,由于消费股整体估值偏高,胡昕炜开始调仓换股。并于当年二季度开始重仓宁德时代,四季度已经持有其300万股,位居该产品第三大重仓股。

不幸的是,此举无疑是高位接盘,胡昕炜2022年起逐步清仓,到2023年已经全部止损卖出。可以说是“完美”地吃了一波大跌,导致曾经辉煌的业绩,在近两年阴沟翻船。

睿远基金是近年来崛起的网红公募机构,傅鹏博声名在外,睿远更是曾经创造了“日进千亿”的记录,但自从2022年6月参与认购宁德定增后,傅鹏博、赵枫、饶刚等管理的睿远的全部产品都在买入宁德时代。

傅鹏博的管理费没有少赚,但有数据显示,从2021年到2023年上半年,他的基金亏损了整整120亿,2023年上半年又亏了15.5亿。近三年的收益率为-41.51%,投资者已经绝望。

04 写在最后

“宁王”的股价陨落了,但宁德时代并没有陨落。

不能否认,宁德时代是民族汽车产业链的佼佼者,是中国动力电池行业的绝对一哥,更是输出中国技术的全球翘楚。但A股市场的逻辑很多时候与实业的逻辑并不相同。曾经有多么疯狂,如今就有多么痛苦。在基金抱团,散户狂热的过程中,宁德时代股价被推得过高,最终跌的太惨。

2023年前三季度,尽管业绩增速有所下滑,但依然能够有311.45亿元的净利润,目前的动态市盈率仅17倍。考虑到“宁王”的行业地位,这样的估值显然不高,甚至是低估。

但资本市场并非完全反应基本面情况的镜子。宁德时代万亿市值崩塌,一批基金经理亏掉数以百亿计算的财富,资本市场血淋淋的沉浮一幕再次上演,繁花落尽,皆成闹剧。

评论