文 | 野马财经 张凯旌

编辑丨武丽娟

曾经因需求火爆,引发市场狂欢的锂电产业,刚坚持两年出现了原材料市场价的大幅回落。原先打着如意算盘一起挣钱的合作方,也因此翻了脸。

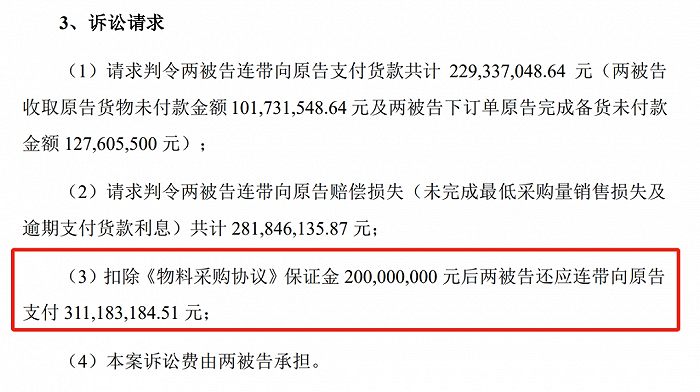

1月9日,永太科技(002326.SZ)公布一封《民事起诉状》,称自己被国轩高科(002074.SZ)旗下肥东国轩起诉了。肥东国轩认为,双方在签订物料采购协议后,在货款已结清、且合同到期的情况下,永太科技未返还肥东国轩预付的2亿元保证金,并据此请求法院,判永太科技返还保证金与占用资金损失合计2.03亿元。

同样一件事,在20天前还是另一个版本。当时永太科技是起诉一方,起诉理由是肥东国轩既没结清货款,又没按照合同约定,满足相关材料最低采购量的要求,据此请求法院判肥东国轩,以及合同中途,被肥东国轩委托继续履行合同的乾锐科技支付3.1亿元。

公说公有理,婆说婆有理。市场也对两家公司呈现出不同的反应。1月9日-11日,国轩高科累计涨4.21%,目前市值为375亿元;而永太科技受益于与宁德时代(300750.SZ)签订电解液合同的消息,同期累计涨10.3%,目前市值108亿元。

谁才是吃亏的一方?原本相安无事、共谋利益的上下游,反目又有怎样的背景?

永太科技“欠5亿”vs国轩高科“已结清”

永太科技是国内材料制造龙头,生产的含氟精细化学品主要应用于医药、植物保护、锂电及其他领域。2022年,锂电及其他材料为公司贡献的收入占比超31%。

具体而言,公司生产的锂电材料主要是六氟磷酸锂。这种材料是动力电池电解液最重要的组成部分,占电解液总成本超40%,也是此次永太科技与国轩高科纠纷的关键所在。

国轩高科则是永太科技的下游公司,是国内最早从事新能源汽车锂离子电池自主研发、生产和销售的企业之一。

2022年,六氟磷酸锂市场火爆,产品供不应求,双方在这个背景下,签署了物料采购协议。但有关协议的完成情况,双方却存在争议。

肥东国轩认为,双方货款均已结清;但永太科技却表示,对方还欠着自己钱呢。

根据永太科技的说法,双方最开始签完合同后,肥东国轩曾于2022年6月,以委托形式换成乾锐科技来继续和自己履行合同。所以永太科技一并起诉了两家公司(下称“两被告”)。

履行合同的过程中,永太科技已发货,两被告未付款金额达1.02亿元;两被告下订单,永太科技完成备货,却没得到货款的金额达1.28亿元。

此外,双方最初约定六氟磷酸锂最低采购量4500吨,碳酸亚乙烯酯最低采购量660吨,但两被告分别只完成了最低采购量的32%、21%,致使永太科技六氟磷酸锂销售实际损失2.73亿元。

在此基础上,就衍生出了双方针对保证金的争议。肥东国轩认为,既然货款结清了,保证金自然该退给自己;但永太科技将没得到的货款,以及合同里约定好却没执行的采购量损失、赔偿一合计,认定两被告应向自己支付5.11亿元,把保证金扣了还得再支付3.11亿元。

来源:永太科技公告

双方都对自己的立场十分坚定。永太科技表示,肥东国轩为谋取不正当利益,刻意否认并隐瞒部分事实,妄图以违约手段索回预付保证金;而肥东国轩则直接向法院申请财产保全,冻结了永太科技2.02亿元资金。

国轩高科董事长李缜还曾向《每日经济新闻》表示:“欠我两亿(元)不还,(法院)查封了他们账户。”

仅从这一回合来看,双方基于自己的立场,诉求都是合理的。

上海申伦律师事务所律师夏海龙表示,采购合同中的保证金性质属于合同各方关于违约责任的约定,缴纳保证金一方出现违约情形时,另一方可以根据合同约定扣除相应保证金。而诉前财产保全是合同纠纷诉讼中常见的策略,只要符合相关法律规定,原告按照法院要求提交相关材料,对被告财产进行保全一般可以得到支持。

至此,货款是否结清成了未解之谜,而这也是本次诉讼大战最蹊跷的地方之一。

目前,双方均未对此进行正面回应。国轩高科证代表示,法律纠纷由法务部负责,自己并不清楚;永太科技证代则称,事情经过已经呈现在公告中,具体结果以法院判决为准。

夏海龙认为,货款是否结清属于事实问题,即使合同个别条款存在歧义,一般也不会导致对事实的争议。也有可能双方财务、物流往来比较混乱,导致账目没有核算准确。

两家企业有何“难言之隐”?

官司尚无定论,但可以肯定的是,从涉案金额和双方的应对举措来看,永太科技和国轩高科都不想输掉这个案子。

2023年前三季度,永太科技营收为31.12亿元,同比下降36.25%,净利润则出现上市以来同期首次亏损,达-1.43亿元,同比骤降122.21%。

公司将业绩的下滑归因于市场周期的变化。一方面,六氟磷酸锂虽然出货量增加,但市场价格较此前下降较多,导致产品收入大幅下滑;另一方面,永太科技的上游原材料碳酸锂在2022年末至2023年初价格较高,导致公司备货成本较高。一升一降之下,锂电板块产品毛利率直接从2022年末的29.76%“跳水”至2023年三季度末的15.3%。

在此背景下,永太科技如果真能让国轩高科支付超5亿元的款项,就能一定程度上缓解业绩的颓势。

而且现在永太科技超2亿元资金被冻结,占公司最近一期经审计货币资金的21.11%。这一幕也是旗下有三个重要自建项目,其中中药提取和液态锂盐产业化项目进度均不足60%,仍需要大规模投入的永太科技不想看到的。

国轩高科方面,最近几年则正处于撒钱扩产、在海外大手笔布局的过程中。2023年,公司在欧洲哥廷根的工厂已经顺利投产;9月,公司还宣布将斥资20亿美元(约合146亿元),在美国伊利诺伊州新建一座锂电池工厂。

不过,高速扩张下公司现金流的压力也在增加。截至2023年三季度末,国轩高科资产负债率为70.79%,达到历史最高,而这个数字在2021年底还是55.58%。

同期,国轩高科账上货币资金143.54亿元,短期借款、一年内到期的非流动负债之和则为150.79亿元。账上现金无法覆盖短期的有息负债。公司还有高达233.55亿元的应付票据及应付账款,较应收票据及应收账款多出超百亿元。

虽然从营收体量上来看,2023年前三季度国轩高科几乎是永太科技的7倍,高达217.78亿元,但净利润方面,国轩高科在同比增长超90%的情况下,为3.61亿元。如此一对比,5亿元对国轩高科来说也不是小数目。

锂电下行,巨头深陷利益之争

永太科技与国轩高科的诉讼战,实际上是锂电行业景气度发生转折的缩影。

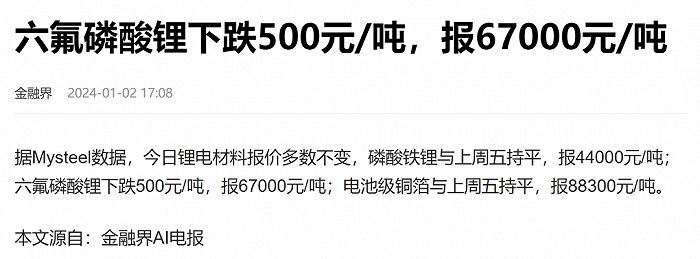

外界对于我国“新能源汽车元年”有不同的定义,但基本上集中在2020年-2022年。受益于此,六氟磷酸锂的价格也曾一路飙升。2020年9月,其市场报价还是7万元/吨,至2021年12月,已突破50万元/吨。

行业迅速爆发,产能一时间跟不上,就出现了供不应求的局面。为了保障原料供应,与供应商签订长期协议,成为了行业内很普遍的选择。

但长期协议之间也有不同,与上下游公司之间的话语权有关。

中欧协会智能网联汽车秘书长林示认为,在价格上升的周期,电池厂家是想锁定价格的一方,因为价格如果持续增长,电池厂家的原料成本会越来越高;而原料企业则会想随行就市,根据市场价格来结算,保证自己的利益最大化。

两方意见相左,谁更强势,另一方就要让步。放在本案的场景下,林示表示,国轩高科在还没提货前,就先交了2亿预付保证金,一定程度上说明了双方的立场。像汽车零部件供应商,很多都是先供货很长一段时间后,才能拿钱。

另外,国轩高科在起诉书中提到,采购价格以供方当月市场定价为标准,也为外界理解这份合同提供了参考。

来源:永太科技公告

这也说明国轩高科在当时有所妥协,毕竟永太科技手握稀缺资源。

然而随着新能源汽车渗透率迅速突破30%,市场需求增速放缓,供给端的六氟磷酸锂厂商又在不断扩大产能,市场迅速由卖方市场转为买方市场。至今年1月2日,六氟磷酸锂价格已降至6.7万元/吨。

但是仅六氟磷酸锂降价这点,对国轩高科来说不算是个绝对的坏事,因为按照双方对采购价格的约定,其可以用更低的价格买入材料,反而打破了之前预期越买越贵的局面。

相对而言,对国轩高科影响更大的,其实是需求增速的降低。

2021年底,大众汽车(中国)正式完成对国轩高科的控股,双方的合作也借此迈上了新台阶。林示认为,在国轩高科看来,大众控股的利好可能会传导至整个行业,吸引其他一众车企来采购自己的电池,但实际情况却并不如公司所愿。

一方面,国轩高科与大众年产20GWh标准电芯项目没能如期交付。公司称,系实施主体合肥国轩根据客户反馈持续对部分产线进行工艺升级,影响了施工进度。目前,该项目预计达到可使用状态的时间已从2023年9月延后至2024年12月。

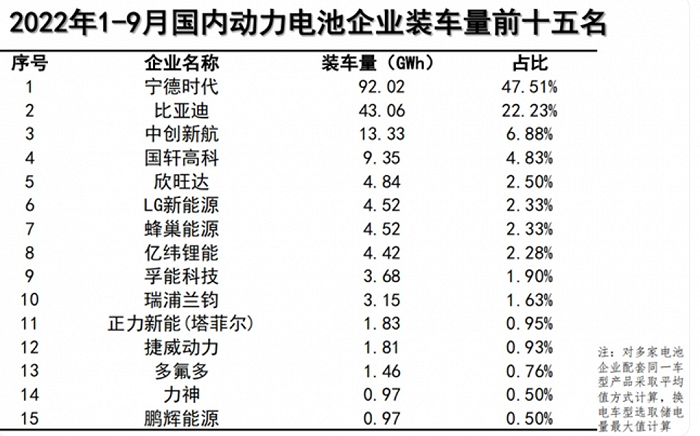

另一方面,国轩高科在国内和全球的动力电池市场中,都面临市场份额和装车量增速的下滑。

2023年前三季度,国轩高科动力电池装车量为10.02GWh,同比增长幅度下滑至7.2%,在国内动力电池装车量前十五名的企业中仅高于负增长的孚能科技和蜂巢能源;同时公司的市场份额为3.92%,同比下降0.91%,在前十五名榜单中是除宁德时代外,下滑幅度最高的。

来源:中国汽车动力电池产业创新联盟数据

全球市场中,2023年1-8月,国轩高科的动力电池装机量增速为7.7%,是前十榜单中唯一一家个位数增长的厂商;市场份额也下滑了0.8%至2.1%。

林示认为,涨幅不达预期,国轩高科可能会出现采购不了那么多原料的情况。哪怕原料价格降了,买过来也是要有仓储成本的。

不过,仅凭借这点并不能确定谁是本次诉讼战中违约的一方,案情进展还要看当时双方对合同条款的具体约定。

唯一能确定的是,锂电景气度出现转折后,行业内的很多企业日子都不好过,之间的利益之争会愈发激烈。

但原料的降价,也意味着利润的转移,改变此前电池厂与车企为矿企“打工”的格局。

你认为国轩高科与永太科技谁更占理?评论区聊聊吧!

评论