文|道总有理

去年,ChatGPT掀起的一片浪花,卷起了全球互联网科技创新的浪潮,大模型成为当之无愧的风口,这也给近几年略显平静和停滞的AI行业注入了新的活力,让AI相关企业再次站在互联网舞台的中央。

围绕大模型的创业潮流也在涌动,不少创业公司纷纷推出大模型相关产品,聚焦细分市场应用的小型AI产品也层出不穷。

但一年时间过去了,这场大热的生成式AI技术热潮究竟给我国的AI 行业带来了什么?AI企业在大模型的协助下获得了哪些突破?是否为其在技术研发和商业化探索上提供了新发展?如果思考这些问题,我们或许会得到一个悲观的回答。

年前的一场生成式AI闭门会上,一位前“AI 四小龙”之一的研发负责人表示,“2023 年的情况并没有什么不同,过去AI公司碰见的问题,今天仍然没有解决”。

融资热潮来了又走

2023年,可谓名副其实的“资本寒冬”。根据PitchBook的数据显示,美国风险投资公司在 2023 年筹集了670亿美元,同比下降60%,为6年来的最低水平。我国也是如此,2023年上半年,创投市场共计披露融资事件4,367起,同比减少38.73%,披露融资金额3,010亿元,同比减少24.92%。

在这种环境下,ChatGPT的火爆和大模型的技术风口让AI赛道聚拢了很大一部分资金。

据The information的Creator Economy Database最新数据,在数据库覆盖的350多家全球创业公司中,2023年募得资金量继续螺旋式下降,至约17亿美元,其中人工智能初创企业在融资份额中占比最大,超3.24亿美元。

AI赛道重新吸金,对我国的AI产业及相关企业来讲可以说是一场及时雨。自2019年以来,我国AI赛道的投融资事件数下滑态势明显,2021年获得过短暂爆发,2022年却骤然回落、几乎腰斩,这让还处在大规模烧钱阶段的所有AI 企业都面临生存的窘境,即使头部也不例外。

如出门问问的七轮融资发生于2013年2月至2019年9月,近4年没获新融资;第四范式的十一轮融资发生于2015年8月至2021年6月,近2年未有新融资变动。作为大模型创业领域第一梯队之一的智谱AI,去年完成了25亿元的大笔融资,可在此之前,公司也经历了一段较长时间的融资冰点期。

过去投资人很少关注大模型领域,而ChatGPT出现后,大模型相关的创业公司融资情况明显转好,连带着蹭上大模型热点的AI企业估值也水涨船高,重新有了新故事。但是,这种热捧似乎有些短暂。

根据中商产业研究院数据显示,截至2023年11月24日,中国人工智能投资事件达531起,投资金额达660.48亿元。其中5月、6月及7月相关投资事件数位居前列,分别有62起、60起及60起。但11月投资事件数量较少,至24日有26起。其中有5起战略投资、B轮和Pre-A轮均有4起。

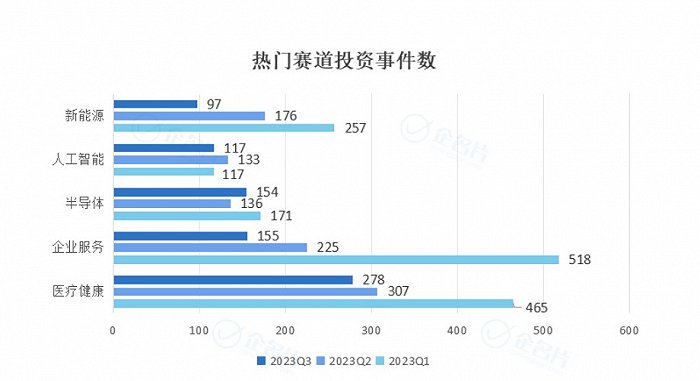

再从第三季度的投融资事件来看,Q3投融资热门事件集中在新能源、半导体、医疗健康、企业服务、人工智能五大领域,分别为97起、154起、278起、155起、117起。而除了半导体有少量涨幅外,其余投融资事件均减少,与整个一级市场投融资数量呈下行趋势相符。

一位接触过几个项目但最终还是没出手的天使投资人表示,“基本上都不具备投资价值,市场里90%项目都是开源模型,但并没有成熟的生态体系。”

多看少投甚至只看不投,资本的“寒冬”依然冷冽。

商业化,前进还是后退了?

这几年,AI企业的普遍困境在于技术研发像个无底洞,而商业回报少得可怜,更糟糕的是,相较于难以盈利,很多企业根本找不到商业化出口。大模型概念的爆发固然给AI赛道带来了融资,可大模型及生成式AI的创业公司面临和较早那批AI企业相同的问题:商业模式在哪里?

2023年下半年,OpenAI商业化进程明显加速,先是推出C端付费版,随后推出企业用户定制版。在这个过程中,不断降低免费版的运行成本,优化付费版的能力来提升付费率。

面向C端需求寻求商业变现,在我国并不好走。

对于用户来讲,ChatGPT的爆火虽然刷新了他们对AI技术和能力的认知,可大模型及生成式AI仍是一个相对模糊甚至遥远的概念。这主要是因为“生成内容”并不是大部分人的普遍的、核心的需求,因而,想要从用户群体中通过收费的方式获得营收,本身就要面临一个用户愿不愿意付费的问题。

当然,如果是在强需求场景里嵌入大模型或生成式AI技术,做出一款应用层的爆款产品,未尝不是更好的选择。可遗憾的是,直到年末,国内依然没有一款持续火爆的AI应用出现,即便是红极一时的妙鸭相机,也在上线仅两个月后因多次付费、用户粘性不够等渐渐淡出大众视野。

很多业内人士认为大模型更广阔的应用市场在B端,而大模型技术浪潮前的大多数AI企业也正是从B端找寻商业模式,如今大模型与其当前业务的融合,带来了新的想象力吗?

不得不说,大多数AI企业的营收状况仍然一塌糊涂。如商汤科技,2023年上半年,商汤集团总收入为14.33亿元,同比增长1.3%,期内毛利为6.49亿元,同比下降30.6%,期内亏损净额为31.43亿元;寒武纪2023年前三季度,营业收入1.46亿元,同比下降44.84%,归属于上市公司股东的净利润亏损8.08亿元;云从科技前三季度,营业收入3.46亿元,同比下降24.13%,净亏润4.01亿元。

大模型及AIGC领域的投入和研发是一项长期性工作,这决定了AIGC、人工智能等业务产品尚未产生实际收入,预计对企业短期内的财务状况也不会产生较大贡献。不过,根本的问题在于大模型尚且无法为AI企业此前在B端的商业化困境指明出路。

一方面,因为大模型及AIGC技术本身就存在商业落地的难题;

作为较早就已开发大模型、AIGC技术及应用程序的AI企业,出门问问就是一个典型的例子。根据灼识咨询的报告,按2022年AIGC产品和服务的收入计,出门问问在中国的AI科技公司中排名第一,并在国内推出了首款商业化AIGC应用。但就收入结构看,2020年至2022年,出门问问来自AIGC解决方案的收入占比分别为0.2%、1.7%、8%。

另一方面,在应对和解决企业的多样化需求上,大多AI企业基于当前的技术提供的服务其实并没有带来质的升级,这也是为什么他们在B端商业前景越发受到质疑的原因。大模型的出现或许是个新的助力,可它能起到的实际效用存疑。

“如果不能灵活使用大模型,或者不能完全适配自己的商业场景,可能在一定程度上很难完全实现降本增效的目的”,专业人士表示。

浪潮过后,“死”得更快?

大模型还没掀动变革,巨大的泡沫就已然产生。

2023年上半年,AI板块中“牛股”层出不穷。其中,万兴科技荣膺“人气王”,全年的股价涨超3倍,年内最高涨幅更是一度达380%,昆仑万维也不遑多让,全年股价翻倍,最高涨幅超340%,因赛集团、开普云、新国都等个股的全年涨幅同样超100%。有不少AI概念股在相关技术上并没有太多突破,甚至业绩处于亏损状态,股价却先突飞猛进,

正如Gary Marcus的调侃,“几年前,如果你的初创公司域名中有.ai,那么你可以在你的估值后面加一个零。现在呢,可能会是两个零,尤其当你说自己正在用生成式AI。”

但在将这些AI企业或大模型初创公司捧上高处后,一旦热潮回落,进行大模型烧钱式投入的AI企业是否会跌得更重?

一面是不断增加的持续性投入成本;据悉,去年商汤科技投入1万张GPU进行大模型研发,并把商汤SenseCoreAI大装置的上线GPU数量提升至3万块,硬件成本的上升和折旧严重拖累了商汤科技的利润。而像百川智能、Minimax、智谱AI等头部创业公司,之所以加速融资,正是为了应对后期更大的投入。

智谱AI CEO张鹏在采访中曾表示,25亿的融资根本不够,并坦言,“我们现在不管融多少、挣多少钱,都是我们通向AGI这条路上的盘缠。”

而另一面,当前资本对所投项目的耐心却越来越少,他们迫切希望及早看到回报,或者讲清楚商业化路径。如华创资本创始合伙人熊伟铭所说,现在创业to VC已经不行了,必须赚钱。“如今的AI创业不像以前可以拿到A、B、C、D多轮融资,现在基本就是两轮——天使轮和A轮,所以我们在投资时会非常现实,看这个项目能不能赚钱,能不能赚很多钱。”

当然,公司在大模型领域布局的时间越长,需要的资本就越多,融资轮次越多,投资人对于企业在技术实力和盈利转化能力方面的要求也越严苛。

在这种来自内外部的共同施压之下,AI企业很可能会陷入一个两难的境地:注重技术能力提升而忽略商业化探索,或许会被资本直接抛弃,相反,在技术尚不成熟前,把精力放在商业变现上,则会影响技术的突破。

一旦未来某个节点,钱都投进去了,技术成果出不来,资本撤离,企业势必面临更大的风险。

这一考验大概不会等太久,毕竟才不过半年,风向已隐隐改变。

评论