界面新闻记者 |

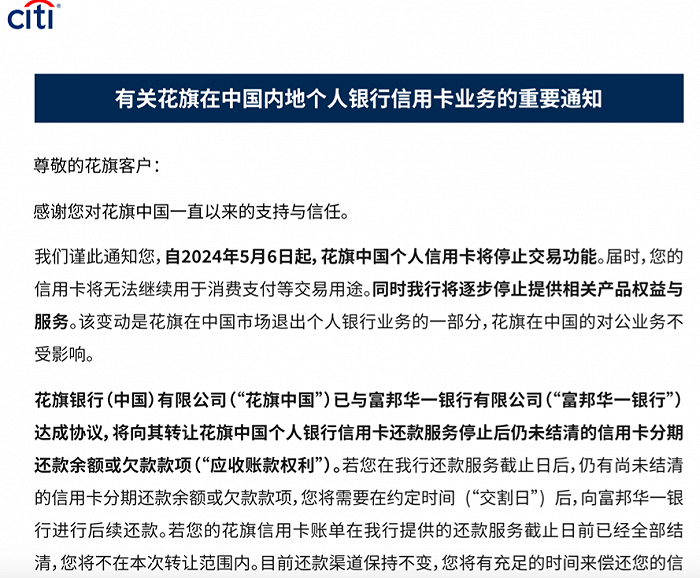

1月23日,花旗银行(中国)有限公司(下称“花旗中国”)在官网发布通知称,自2024年5月6日起,花旗中国个人信用卡将停止交易功能,届时将无法继续用于消费支付等交易用途。同时,花旗中国将逐步停止提供相关产品权益与服务。

与此同时,花旗中国与富邦华一银行签署协议,在花旗信用卡停止还款服务之后的还款及分期还款服务将由富邦华一银行负责,即5月6日之后还有分期还款余额或因消费使用的欠款款项,将还至富邦华一银行。

公开资料显示,花旗于1902年首次在中国开业,并于2007年成为首批在中国注册成立的全球银行之一。

2012年9月,花旗中国的信用卡高调独立上市,彼时让很多国内发卡银行倍感压力,但十多年过去后,花旗信用卡和另外几家外资银行发行的信用卡却都是命运多舛,产品、权益没有太多亮点,在市场中不温不火,与获得发卡资质初期的踌躇满志形成鲜明对比。

为何这几家外资行信用卡业务在中国市场高开低走?

信用卡行业专家董峥表示,原因主要有两点:一是外资银行既要遵守所在国家和地区相关金融法律法规的监管,也受到其全球化经营理念与风格的影响。而后者既有带来成熟业务经验的优势,但也带来应对当地市场变化不足所导致的束缚,在保持全球化经营理念和风格的同时,势必会与当地市场产生冲突。

二是外资银行在品牌、口碑、形象等方面给市场一种“高大上”的感觉,但也容易产生不接地气的问题,在服务网点、产品权益、优惠活动等方面的影响力显得极为薄弱。因此在市场客群定位上相对狭窄,加上本土银行信用卡业务日趋成熟,对市场中的优质客群也大力争夺,外资银行在规模扩张这条路上难以与本土银行匹敌。

值得注意的是,此次停止信用卡业务是花旗在中国市场退出个人银行业务的一部分,花旗在中国的对公业务不受影响。

早在2021年4月,花旗银行宣布将对其全球个人银行业务进行重组,并退出亚洲、大洋洲、欧洲等14个市场的个人金融业务(包括中国大陆市场和中国台湾市场),将计划寻求退出个人业务。2022年12月,花旗宣布,将逐步关闭其中国内地的个人银行业务,但不涉及其市场领先的对公业务。

2022年12月,花旗银行就退出的具体业务安排做了相关公告。在过去数月中,该行仔细评估了各种方案的可能性,最终决定逐步关闭花旗中国个人银行业务,涵盖银行卡、房贷、个人贷款、存款、投资、保险和外汇。花旗将逐步有序推进相关工作。

但花旗信用卡业务在至今两年半的时间里在中国大陆最终没能找到“接盘侠”,不得不以这样的方式退市。而花旗在内地的个人财富管理业务则卖给了汇丰银行(中国)有限公司(下称汇丰中国)。

2023年10月,花旗中国宣布已与汇丰中国签署协议,将转让花旗在中国内地的个人银行财富管理业务,范围包括个人客户持有的存款、代理销售基金/资产管理计划和代客境外理财产品和关账户,不包括保险产品。彼时,花旗中国预计,将在2024年第二季度后期完成该次业务转让。

汇丰中国方面表示,此笔收购覆盖花旗中国在全国11个主要城市的个人财富管理客户的投资理财资产及个人存款,约为36亿美元(截至2023年8月)。

汇丰中国表示,中国内地的财富管理行业发展前景广阔,已经成为汇丰在亚太地区提升财富管理业务能级的发力点之一。该交易将进一步巩固汇丰中国在外资银行中的市场领先优势,并在集团在内地市场推进的“大财富管理矩阵”策略中发挥更加关键的作用。

交易完成后,被收购业务将融入汇丰中国财富管理及个人银行业务的运营中,汇丰也计划邀请花旗中国服务于个人银行财富管理业务的相关员工加入汇丰的内地团队。

此外,星展银行在2023年收购了花旗在中国台湾的消费金融业务,成为中国台湾资产规模最大的外资银行。

评论