界面新闻记者 |

追问之下,联创股份(300343.SZ)就受让控股子公司山东华安新材料有限公司(下称“华安新材”) 少数股东北京信投惠通投资管理中心(下称“北京信投”) 股权事项作出进一步回应。

联创股份证实,截至2019年12月,华安新材收到北京信投股权投资款共计8888万元,北京信投自此获得华安新材9.999%股权。

此外,联创股份强调“公司及公司管理层与北京信投无任何关联关系,北京信投公司的经营、融资等事项公司并不知情且从未参与”。

文章针对联创股份提出质疑:在北京信投借华安新材“圈钱”的过程中,除了已披露的1000万元定金外,北京信投究竟通过向华安新材增资多少从而获得华安新材近10%股权,一直未见披露。而作为北京信投的投资者,所有募集的款项究竟是否被实际注入华安新材,亦无从得知。

不仅如此,联创股份当初以华安新材10%股权引入北京信投的做法也颇耐人寻味。

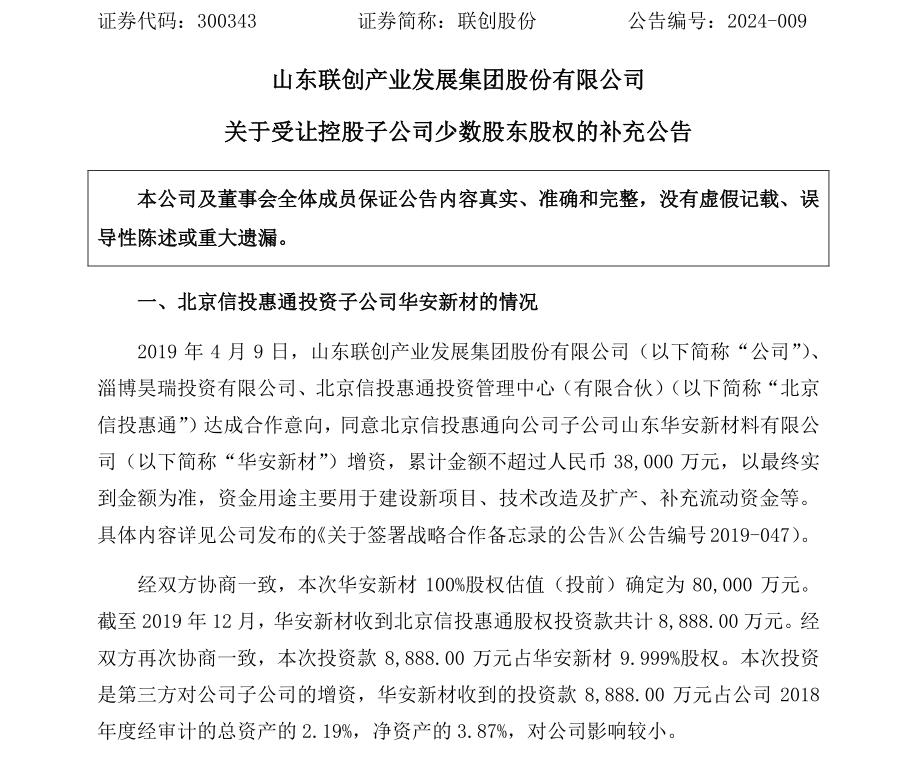

1月24日晚间,联创股份就其中一些争议焦点发布《关于受让控股子公司少数股东股权的补充公告》,称2019年4月9日,联创股份、淄博昊瑞投资有限公司、北京信投达成合作意向,同意北京信投向公司子公司华安新材增资,累计金额不超过人民币3.8亿元,以最终实到金额为准,资金用途主要用于建设新项目、技术改造及扩产、补充流动资金等。

经双方协商一致,华安新材100%股权估值(投前)确定为8亿元。截至2019年12月,华安新材收到北京信投股权投资款共计8888.00万元。经双方再次协商一致,本次投资款8888.00万元占华安新材9.999%股权。

不过,据天眼查APP显示,2019年9月10日,北京信投曾向华安新材认缴出资1166.54万元。直到今年1月9日,北京信投退出华安新材,期间再无其他关于北京信投的出资信息。

根据联创股份1月9日发布的公告,北京信投将其持有的华安新材9.999%股权“套现”,联创股份作价1.43亿元对上述股权进行“回购”。

也就是说,北京信投通过此次增资华安新材不仅没有亏钱,甚至还赚了5420万元。

而“回购”公告中标明北京信投的“出资额”为5亿元,尽管这5亿元是否是实缴出资尚不明确,但较8888万元的投资款来说相差甚远。

据北京当地多名投资者向界面新闻反映,从2019年开始,北京信投打着华安新材科创板上市的幌子向公众募资,承诺华安新材即便无法上市,也会按投资款保底年化收益8%返还。

然而,他们近日在得到关于华安新材股权回购安排的通知后,业务员却突然表示由于华安新材上市失败,无法达成预期收益,只能返还投资款的30%,否则一分钱拿不回来。

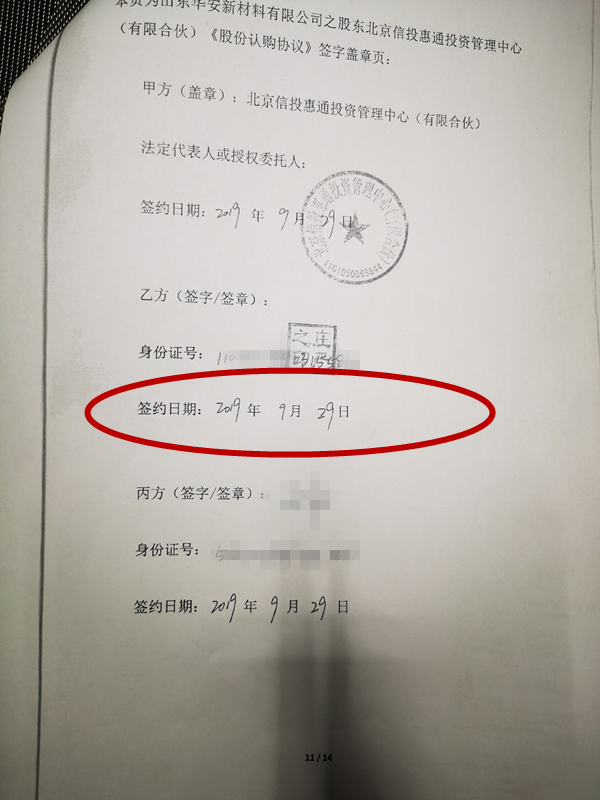

投资者提供的《股权认购协议书》显示,此次认购方式为投资者以现金方式认购北京信投持有的华安新材股权,按照定向增资10%华安新材股权价值5亿元计算,即50万元持有北京信投0.1%的股权。

据界面新闻多方了解,北京信投此次对外募资合计约4.78亿元。令投资者不解的是,明明华安新材这两年业绩大涨,为什么自己投入的钱不仅没赚,反而亏了呢?

结合上述联创股份的补充公告来看,北京信投或有近4亿元募资并未实际用来认购华安新材股权。

北京汉济律师事务所律师赵永勤对界面新闻表示,“结合北京信投来看,若公司不具有发行股票、债券的真实内容,以虚假转让股权、发售虚构债券等方式非法吸收资金,应当依照刑法第一百七十六条的规定,以非法吸收公众存款罪定罪处罚。”

赵永勤进一步分析,在上述前提下,如果协议签订时,北京信投尚未持有华安新材股份,且符合以非法占有为目的,使用诈骗方法实施上述行为的,则涉嫌构成集资诈骗罪。

截至发稿时,据多名报案人提供的立案回执,上述案件已经立案,并显示“已有嫌疑人被刑事拘留”,赃款赃物被扣押。

对于事态后续发展,界面新闻将持续关注。

评论