文|翠鸟资本

大名鼎鼎的华尔街买方机构贝莱德,其在中国的独资公募,旗下首只产品净值跌到了0.54元,超出了很多投资者的预期。

这家总宣传风控优势的华尔街巨头,为何没能保护好净值?

更令人意外的是,这只净值回撤巨大的基金,其操盘者宣告离任。

“傲娇”展业

贝莱德在华独资公募实体为贝莱德基金,2021年8月正式发行首只公募产品。

当时,贝莱德成为第一个在中国发行公募产品的外资机构。

中国普通的投资者,终于有机会接触到这家大名鼎鼎的华尔街资管机构。

此前十年,贝莱德在中国内地也有展业,但一直处于“高高在上”的状态。

限于牌照限制,贝莱德在内地的客户均为高净值个人投资者和机构投资者,也就是私募类业务,投资的形式,要么是为高净值客户成立A股量化基金,要么是将大客户的钱投向海外市场。

然而,这些投资形式本质上与贝莱德母公司的“调性”差距甚远,毕竟贝莱德在美国以公募产品、指数ETF为主,对接的客户并没有很高的门槛,属于普惠性质的资产管理机构。

贝莱德的战略有些“傲娇”,其他诸多外资均选择与中国机构合资,成立合资公募,这在中国加入WTO之后就实现了。

值得一提的是,贝莱德在中银基金有持股,后者最早成立时外资股东是美林投资,之后贝莱德收购美林,然后晋升为中银基金股东。

对于贝莱德来说,“单干”是其核心诉求。

随着中国金融进一步开放加速,贝莱德终于迎来申请独资公募牌照的机会。最终到了2021年,贝莱德的梦想成真,发行了“贝莱德中国新视野基金”。

一家公募的首只产品,必须要打造成旗舰产品,投资业绩要能“打榜”,才能为这家公募继续募资的“资本”。

打榜产品人事异动

然而,事与愿违,贝莱德中国新视野基金成立两年半,传来了基金经理唐华离职的消息。

截至最新,唐华的从业年限显示为18年。

上述“工龄”在中国基金圈可谓十足的老将。

唐华的从业经历可谓相当具有竞争力,曾担任贝莱德投资管理(上海)有限公司投研董事、英国施罗德集团上海代表处首席代表、中原证券资管总部研究总监兼A股投资经理、香港鲍尔太平有限公司上海代表处资深研究员、东方证券策略研究员。

这都是清一色的内外资知名机构。

因此,贝莱德基金请来一位基金老将掌舵首只产品,可谓煞费苦心。

然而,投资结果并不尽如人意。

截至2024年1月23日,贝莱德中国新视野基金的净值为0.5443。

这意味着,这只打榜产品成立以来的净值收益率为-45%。

是的!你没有看错,短短两年半的时间,基金净值曲线到了腰斩的地步。

这种情况下,基金经理唐华的离职多少让人有些唏嘘。

接替唐华的人是神玉飞,后者也是贝莱德的引进人才。

资料显示,神玉飞曾任银河基金的研究员和基金经理等职务,主要从事宏观策略行业研究,股票投资策略研究,以及银河基金研究部管理工作,2022年3月加入贝莱德基金。

规模腰斩

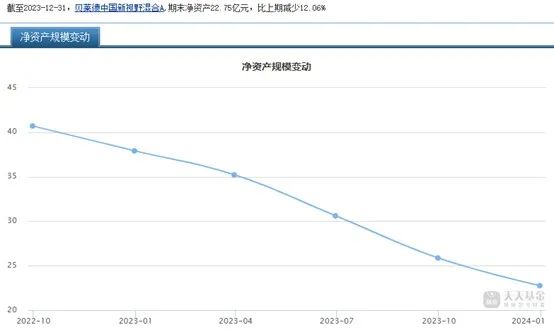

以贝莱德中国新视野基金A份额为例,净资产规模发生了显著变化。

据天天基金网,2021年9月7日该基金规模为56.35亿元,然而到了2023年12月31日规模降至22.75亿元。

由于过去三年A股一直处于逆风状态,那么贝莱德基金是否很“无辜”?

并非如此。

如下图,从不同阶段涨幅(近两年、近一年),这只产品的跌幅均显著超过了沪深300指数。

换言之,买了这只主动选股产品的投资人,远远不如持有指数基金的体验,相当于基金经理选的股票组合,完全跑输了市场平均表现。

然而,最新披露的基金四季报中,贝莱德依然“嘴硬”,其中坚称:我们恪守本基金的“长期可持续成长股”投资理念,关注各行业板块中盈利增速较高的公司,自下而上挖掘确信度高的优质公司。

如果真是优质公司,怎么会跌的如此惨?基金经理没有任何保护净值的手段吗?风控团队去了哪里?

※此文为翠鸟资本原创文章,未获授权请勿转载。

评论