文|天下财道 王博

新年伊始,中金基金将帅齐换的消息,让这家千亿级券商系基金公司进入镁光灯下。

(来源:媒体报道)

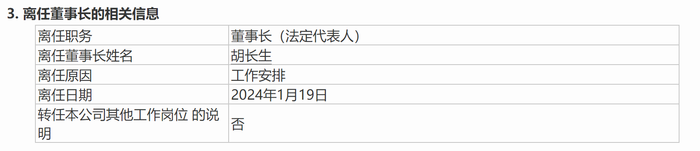

1月20日,中金基金(全称“中金基金管理有限公司”)发布公告称,胡长生因工作安排离任中金基金董事长一职,并不再代为履行公司总经理职务。同时,李金泽担任中金基金董事长,宗喆担任公司总经理。

(来源:中金基金公告)

后续,中金基金是否会出现进一步人事调整等连锁反应,仍备受市场关注。此外,公司业务“偏科”、权益投资业绩不佳等问题,也有待新任高管给出答案。

开年双履新

事实上,上述高管变动在发布三天前已有端倪。1月17日,中金基金股东方中金公司公告,胡长生因工作调整,不再担任中金公司资产管理业务分管高管。

随着胡长生从中金基金去职,新的继任者浮出水面。

(来源:中金基金公告)

与前任类似,新任董事长仍由股东方选派。

资料显示,李金泽有超过20年的金融从业经验,2022年8月起担任中金公司特殊资产部部门负责人。此前,其一直在银行业工作,先后就职于工商银行、民生银行。

与董事长不同的是,新任总经理由外部空降而来。

再来看宗喆的履历,2004年至2016年,其在中国工商银行山东省分行和总行工作。2017年6月起加入中加基金,在担任副总经理期间分管产品开发和市场营销工作,2018年7月20日起任中加基金总经理,2023年8月离任。

可以看出,总经理宗喆来自市场化选拔,具备基金公司管理经验。

有市场观点认为,董事长和总经理齐换,原因可能是公司遇到发展瓶颈需要引进新的管理者,而不利影响是容易造成公司内部团队人员不稳和流失。

值得一提的是,胡长生在中金基金担任董事长已满三年。其于2020年12月23日就任,此前曾就职于证监会、中央汇金,中金公司等机构。

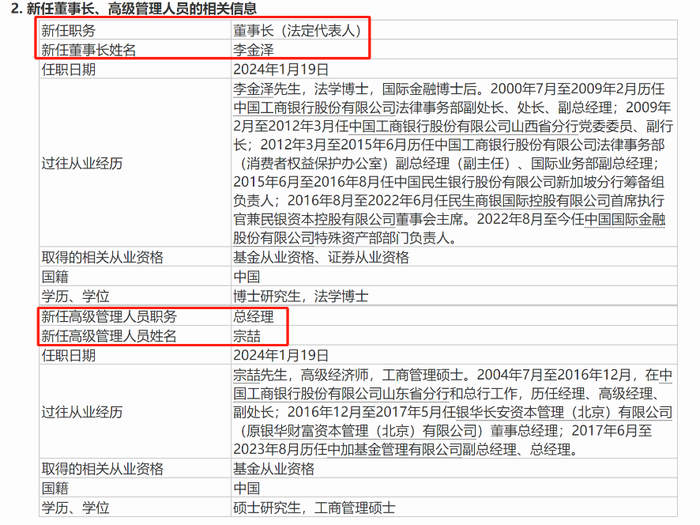

从公司规模变化角度看,胡长生担任董事长期间干得不错。Wind数据显示,2020年底,中金基金管理规模仅为539亿元,2022年底已突破1000亿元关口。截至2023年底,规模进一步增至1280亿元。同时,公司的行业排名也从第58名上升至第46名。

中金基金管理规模

(来源:Wind)

尽管如此,公司规模主要靠固收挑大梁。今年的市场环境依然严峻,如何带领公司更进一步,新任高管仍面临不小的挑战。

固收挑大梁

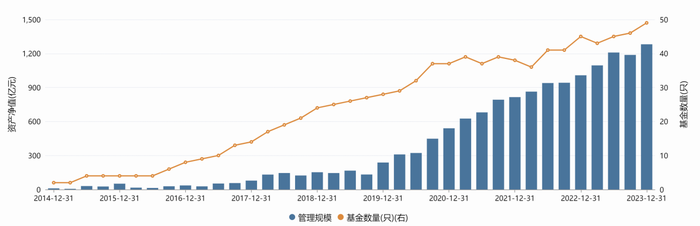

中金基金成立于2014年,是中金公司旗下全资子公司。虽然管理规模已步入千亿级别,但其业务结构不平衡的问题也很显著,固收类产品占比很大。

(来源:Wind)

Wind数据显示,截至2023年底,货币型基金占据中金基金规模的半壁江山,占比达51%。

其实,该公司只有一只货币基金——中金现金管家,其A、B、C份额合计规模为653亿元。

可以看出,固收类产品在该公司总体规模中的占比接近80%。而股票型、混合型、REITs等权益类产品,合计占比仅略超21%。

中金基金的另一特点是,REITs产品规模较大,达到233亿元,占比18%。

公募REITs也叫“公开募集基础设施证券投资基金”,是指依法公开募集,以询价方式确定基金份额价格,将基金财产主要投资于基础设施资产支持证券的交易的证券投资基金。目前,这类产品大多数发行方为国企、央企。

2021年6月,首批基础设施公募REITs在沪深交易所正式上市,中金基金的中金普洛斯REIT成为国内首批公募基础设施REITs之一。次年,中金基金又相继发行了中金安徽交控REIT、中金厦门安居保障性租赁住房REIT。

截至2023年底,中金基金管理公募REITs的规模排名行业第一。

有观点认为,中金基金背靠中金公司,实力雄厚的股东能为其REITs申报和运行提供资源和研究支持。

但值得注意的是,若刨去公募REITs,该公司旗下股票型和混合型基金的合计规模仅36亿元,占比仅为2.82%。

偏股型孱弱

对于一家规模上千亿的基金公司而言,股票型和混合型基金规模不足3%,可以说“偏科”相当严重。

具体来看该公司这两类偏股型产品的业绩情况,Wind统计显示,近一年(截至2024年1月26日)34只有可比数据的产品(份额分开计算),收益率全部为负。

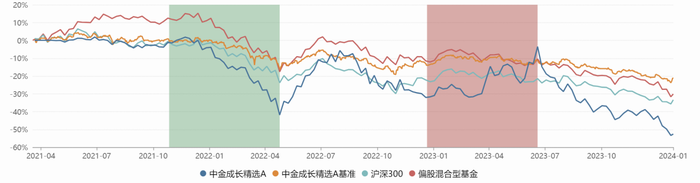

从最能体现管理能力的主动权益类产品来看,有13只产品跌幅超过20%。其中中金成长精选A、C表现较为糟糕,收益率分别为-35.14%和-35.67%,同类排名3005/3545、3061/3545。

中金成长精选A业绩表现

(来源:Wind)

观察其投资目标,中金成长精选主要投资成长型企业,力争分享经济增长带来的投资收益。

从重仓股来看,2023年初,该基金减持了新能源类个股,加大了对信息技术类个股的配置力度。一季度末,其持有7只信息技术类股票,二季度和三季度末,十大重仓股全部为此类股票,应是基金经理注意到当时信创概念成为市场主流热点,所以大幅加仓。

2023年上半年,中金成长精选A、C表现不错,收益率分别为24.67%和24.18%。

但是下半年开始,由于持有的信息技术类个股纷纷从高点滑落,该基金的净值走势也急转直下。

比如其2023年二季度新进的中际旭创,在6月20日达到历史高点170元,三季度末该股仓位有所增加,成为第一大重仓股。但三季度该股下跌21%,四季度末该股从重仓股中消失。

再比如其去年二季度新进的新易盛,6月19日达到历史高点81.18元(前复权价),同样三季度有所加仓成为第二大重仓股。而三季度该股跌幅达32%,四季度末重仓股中已没有其身影。

(来源:Wind)

可见,虽然该基金上半年踩中了信创风口,但在板块下挫时没有及时调整仓位。2023年全年,中金成长精选A、C反而分别下跌16.71%、17.38%,没能保住胜利果实。

根据最新披露的四季报,该基金在去年四季度对信息技术类个股有所减持,增加了医药和半导体行业个股。

(来源:Wind)

但从今年以来业绩表现看,调仓效果也不理想。自年初至1月26日,中金成长精选A、C收益率分别为-17.63%、-17.67%,同类排名4050/4194、4058/4194,落在倒数行列。

在四季报中,基金经理主要归因于“市场整体上表现不佳,核心原因在于投资者信心不足”。并认为,着眼四季度,当前市场已处于经济的阶段性底部。在谈到行业配置时,其表示在四季度重点布局消费电子、医药、AI应用、影视传媒、机械设备等行业。

这是一时失误吗?拉长周期看,中金成长精选A、C自2021年3月22日成立以来,累计已分别亏损52.62%和53.7%。基金经理的调整能否奏效并改变产品亏损状况,恐怕还任重而道远。

实际上,对基金公司重固收轻权益的情况,管理层早有督促和提醒要及时改进。但显然,在中金基金身上,看上去效果甚微。

(来源:媒体报道)

在监管层持续倡导公募基金大力发展权益类产品、提升资产管理能力的背景下,如何解决业务严重不均衡的状况,补齐权益投资短板?这道考题,中金基金旧任管理层没有答好,新任管理层能答出高分吗?《天下财道》将持续关注。

评论