文|第一财经商业数据中心

2023年除了话题频出的文旅行业,整个消费市场也都在政策和市场的推动之下迎来了加速转变。但,这并不意味着所有的玩家在其中都是赢家,那些选对机会赛道的品牌们成为了这场变局中最为受益的主体。

从国家统计局的数据来看,粮油、食品类和化妆品类等行业的商品零售额均实现同比增长。渠道端电商依然发展迅猛,实物商品网上零售额增长11%,占社会消费品零售总额比重也进一步提升至27.6%,创下历史新高。

据此,CBNData研究了线上货架电商的一级细分品类数据,我们发现有44个细分品类实现了明显的市场突破,不少玩家在其中找到了新的增长机会点。

那么,哪些品类率先开始恢复?摩肩接踵的赛道中,还存在哪些蓝海机会点?哪些新品牌后来者居上?哪些老品牌完成“大象转身”?为此,第一财经商业数据中心(CBNData)基于魔镜市场情报数据库,试图通过货架电商数据来还原各消费赛道现阶段线上的图景。本篇为服装鞋包、美妆个护、食品饮料等成熟行业复盘,下篇将分析运动户外、潮玩等新增量行业。

服装鞋包:旅游热拉动箱包上涨,时尚防晒服竞争愈发激烈

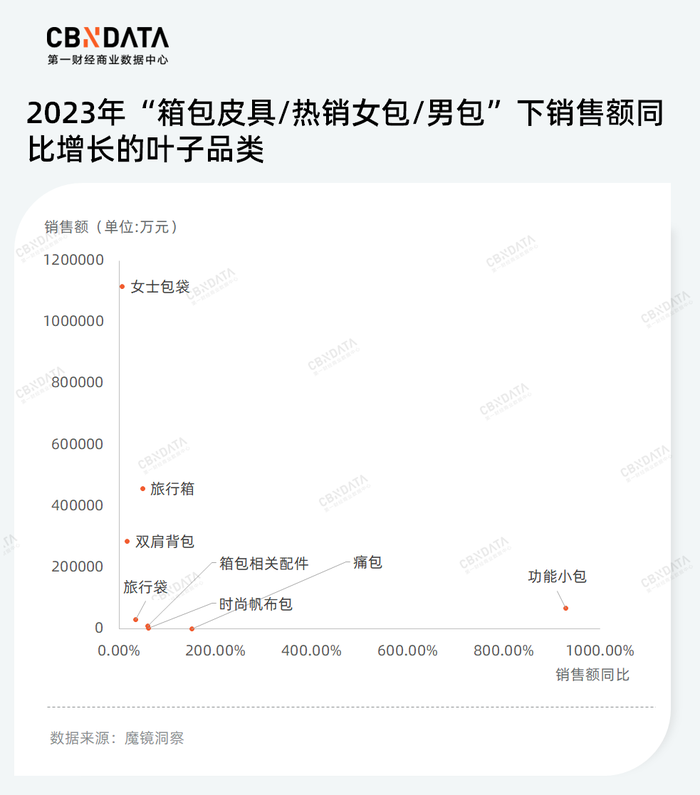

2023年的旅游市场高开高走,“人从众”的旅游潮不仅拉动了旅游产业,也提升了旅行袋以及证件包、卡包等功能小包的销售额。过去一年里,功能小包的销售额翻了10倍左右,旅行箱和旅行袋销售额也分别增长47.88%和34.04%。

值得一提的是,近两年渐入主流视野的痛包在增长方面也表现亮眼,圈层氪金效应持续释放,是服装鞋包行业“迎暖”的赛道之一。痛包是指挂满动漫人物徽章与玩偶的包,作为一种爱好的“移动展示橱窗”,这几年随着二次元文化在中文互联网日渐流行,颇受00后的欢迎。

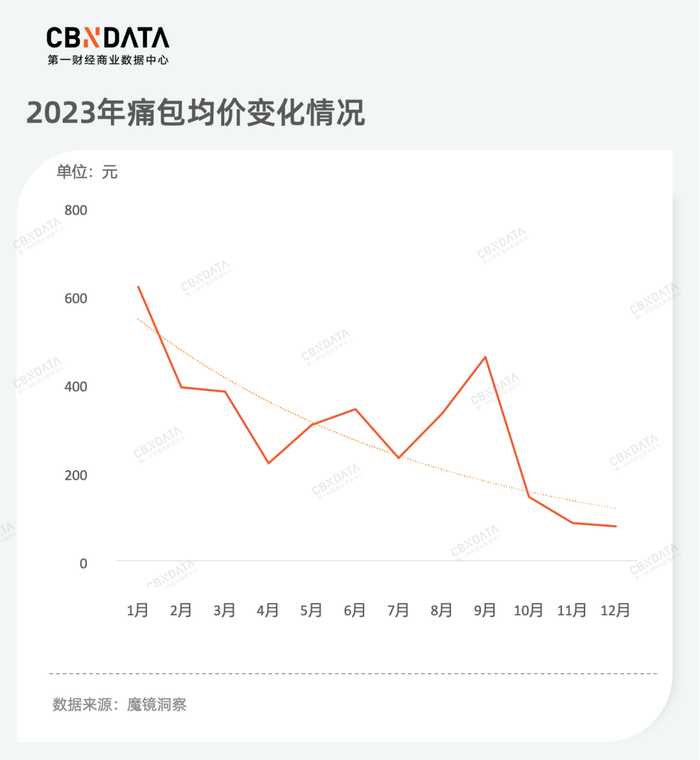

需求端的火热导致众多玩家涌入,和2022年相比,2023年售卖痛包的店铺数量及痛包宝贝数量均翻倍增长,增幅分别为119.88%和112.66%。与此同时,激烈竞争使得商家开启一轮价格战,痛包的均价大幅跳水,跌幅接近8倍。

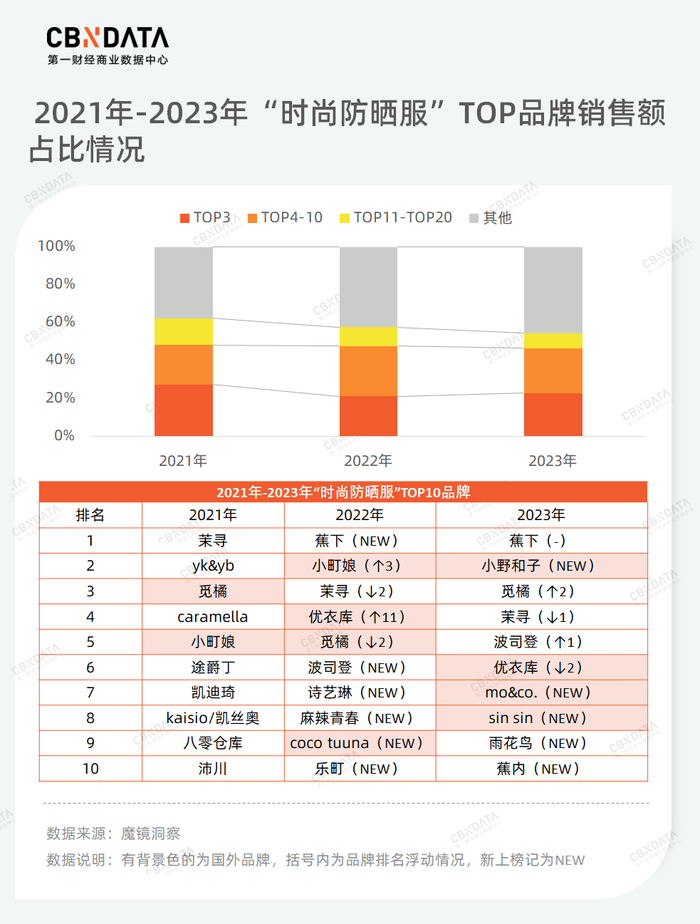

在“女装/女士精品”赛道,受到户外热与出游热的影响,时尚防晒服品类(不同于专业户外品牌打造的防晒衣品类,时尚防晒服是指时尚品牌推出的防晒衣品类)也持续走热。

近几年,各类服饰品牌下场为消费者防晒出谋划策,开启了时尚防晒服品类的“诸神战争”,不仅女装品牌纷纷入局,内衣企业ubras与羽绒服品牌波司登也主动投入这条赛道。

从TOP品牌销售额占比情况来看,TOP20品牌的市场份额逐年减少,行业集中度越来越分散。此外,时尚防晒服的市场格局极其不稳定,TOP10品牌更换频繁,相较于海外品牌的来势汹汹,除蕉下外,国内品牌势弱,反而小町娘、觅橘、小野和子、优衣库等日本品牌获得了亮眼成绩。

食品饮料:大健康趋势下,原料优势与功能价值击中消费者诉求

疫情虽然消退,但大众观念已“悄悄”被改变,消费者对健康管理意识的觉醒成为最主流的需求变化之一。在大健康的趋势下,食品的营养价值及功能性愈发得到重视,这使得“咖啡/麦片/冲饮”下的“鲜食饮品”和“低温乳制品”等品类与“酒类”下的“保健养生酒”等品类成为去年食品饮料行业为数不多保持增长的类目。

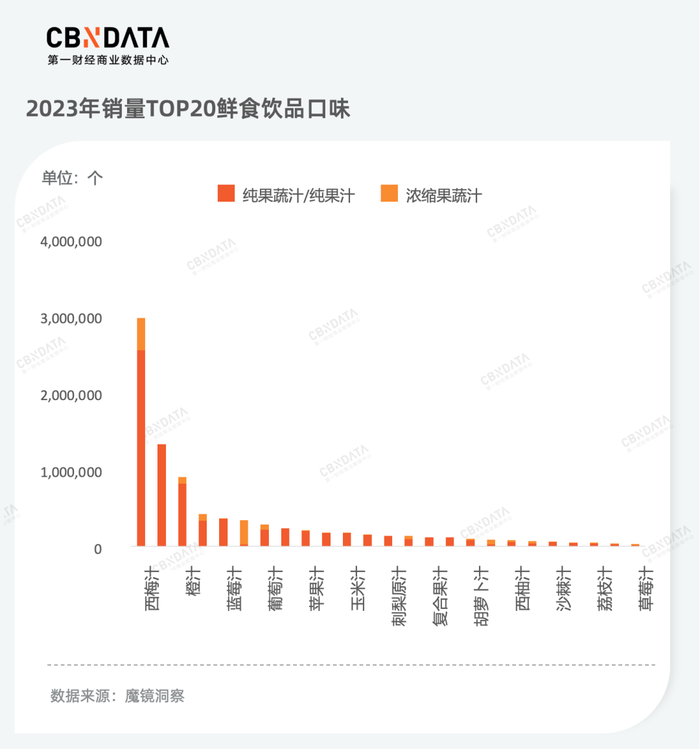

近一两年,小红书上掀起一轮果汁版的“早C晚A”,早上补充维C,晚上补充花青素,“果汁打卡”顺势成为热门话题。消费者们希望依靠饮用各类果汁来缓解美白祛黑、通便减脂、降糖降脂等一系列健康焦虑。蔬果原浆、浓缩蔬果汁这类“鲜食饮品”就成为备受追捧的“养生法宝”,魔镜市场情报显示,“纯果蔬汁/纯果汁”和“浓缩果蔬汁”分别同比增长36.9%和11.0%。

对于“鲜食饮品”来说,西梅汁以绝对的优势成为2023年最畅销的饮品。因为久坐不动且作息不规律,所以便秘成为大众肠道不适的普遍表现,CBNData发布的《2023科学化肠道养护指南》数据显示,54%的肠道不适人都有便秘的问题。

西梅汁则以“噗噗果汁”为卖点迅速占据了去年的年度“C位”,而紧随其后的“低卡”椰子水、“维C仓库”的橙汁、“营养均衡”的复合果蔬汁和“护眼果汁”的蓝莓汁,也凭借自身“优势”在销量TOP5中占据一席之地。

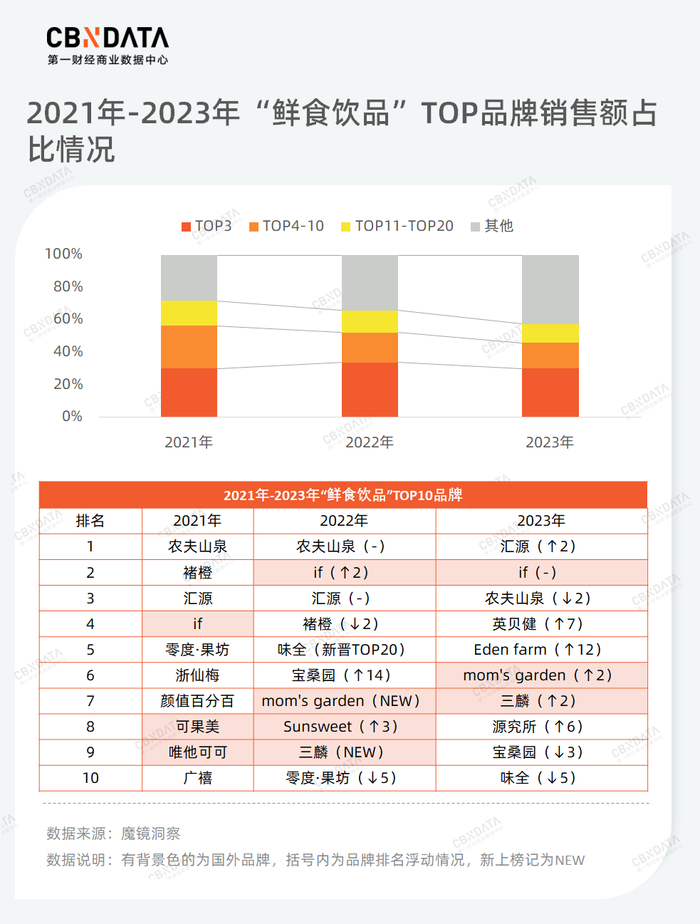

市场份额方面,鲜食饮品整体集中度明显降低,TOP20品牌的市场份额已从2021年的71.8%下降至2023年的57.59%。对比TOP10后半部品牌的频繁更迭,头部企业地位相对稳固,国内龙头饮品企业农夫山泉和汇源在近三年始终处于前三的位置,不过近两年也面临着泰国椰子水品牌if的冲击。近两年,if的势头十分凶猛,牢牢坐在第二名的位置,还凭借热卖单品椰子水占据了线上椰子水近一半的市场份额。

此外,借着西梅汁的“东风”,意大利品牌mom's gardan、美国品牌Sunsweet迎风而上,纷纷在2022年杀进前十。

2023年年末,食品安全国家标准评审委员会就《巴氏杀菌乳》在内的21项食品安全国家标准征求意见稿)公开征求意见。《巴氏杀菌乳》意见稿将水牛乳、牦牛乳、骆驼乳等特色奶畜乳纳入,并规定了相应理化指标和微生物指标,促进了低温乳制品品质进一步提升。

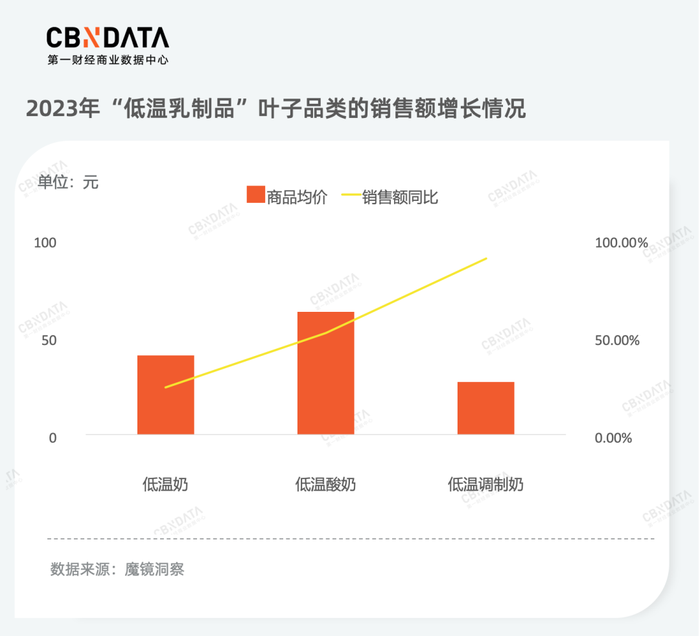

低温乳制品作为一种口感好并且最大限度保留鲜奶中的营养成分和活性物质的液态奶,在疫情的推动下,其认可度不断提升,成为热门品类,还推动了低温酸奶这个细分赛道的迅速崛起。

作为高端产品,低温酸奶平均单价是其他低温乳制品品类的1.5-2倍。随着消费者愈发追求性价比,这让低温酸奶在疫情之后的势头放缓,而商品均价相对更低、多补合一且抓住营养和口味双重需求的的低温调制乳成为了2023年的新风口,增长尤为显著。

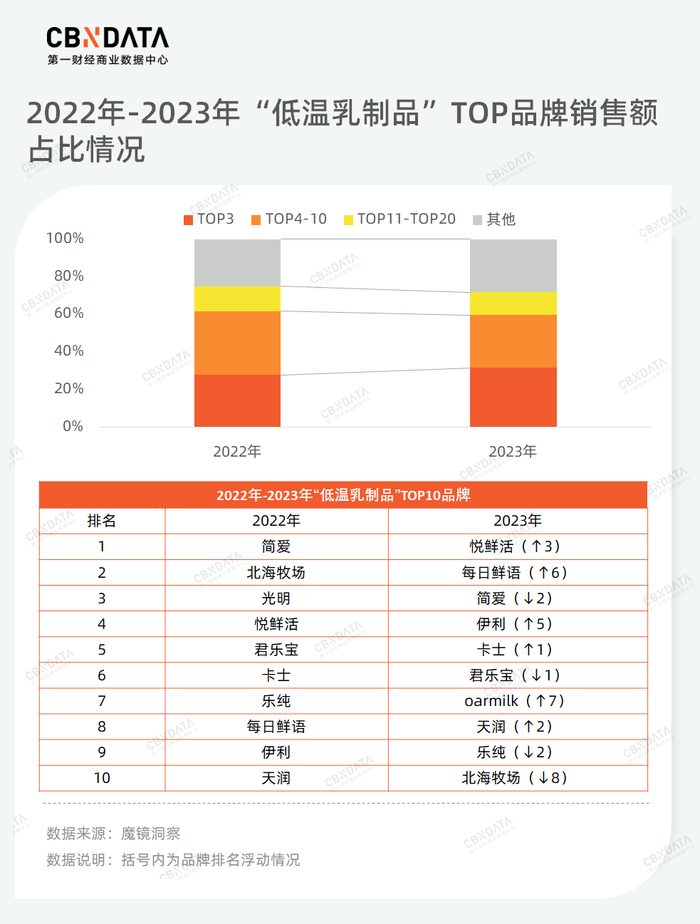

乳制品是高度集中的行业,低温乳制品这种较新的赛道,前20品牌也有近70%的销售额占比。相较于常温乳制品已形成伊利、蒙牛和光明三大龙头,低温乳品呈现区域乳制品品牌领跑的现象。为差异化竞争,区域性乳企大力发展低温乳品,因此广东乳企朴诚乳业旗下品牌简爱与河北乳企旗下品牌悦鲜活分别在2022年和2023年坐上行业第一的“宝座”。

然而,低温乳品现在的竞争十分激烈,不只其他地域品牌在暗中跑马圈地,伊利与蒙牛也在凭借品牌势能与动能优势快速蚕食市场份额,面对虎狼环伺的市场环境,头部品牌稍不留神就会被迫让位。

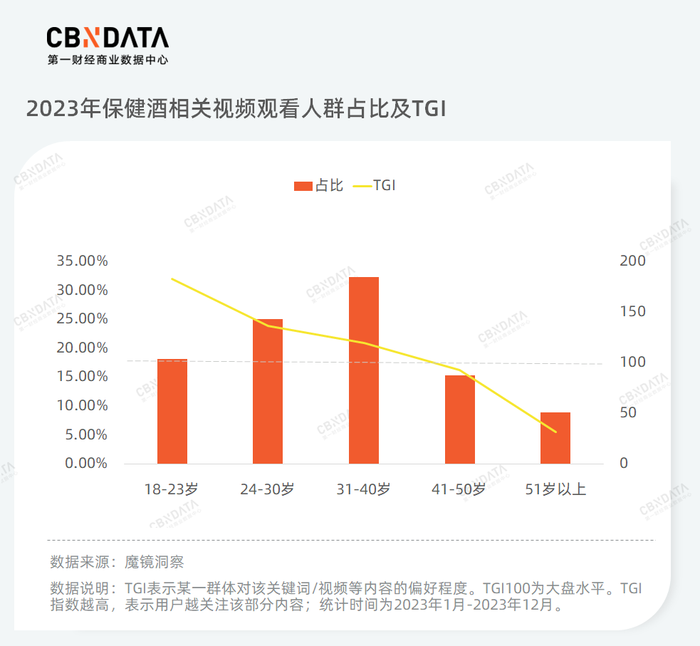

除了鲜食饮品与低温乳制品外,另一种边饮边补的饮品——“古法养生”的保健养生酒正逐渐在年轻人中流行,巨量算数指数数据显示,过去一年,保健酒在抖音的关键词搜索指数同比增长153.26%,年轻人对保健酒相关内容兴趣颇高。

线上销售方面,保健酒在2023年的销售额同比增加23.9%。在过去,节日送礼是保健酒的主要消费场景,然而去年礼盒装销售额同比下降-11.4%。现在自饮成为一种新趋势,顺便带动了桶装保健酒的快速增长,单瓶净含量为5L的保健酒销售额同比增加158.7%。

保健酒作为一个比较成熟的酒水赛道,整体呈现头部一家独大,中部群雄割据的局面。在TOP20保健酒品牌中,劲牌占据超6成线上市场份额。“劲酒虽好,不要贪杯”,这句从小耳濡目染的广告语让更多消费者认知到保健酒品类,也帮助劲酒建立了“保健酒等于劲酒”的心智。

紧随其后的老字号致中和与成立70多年的椰岛地位也十分稳固,连续3年保持在第二和第三的位置。对比之下,榜单TOP5-10的位置更迭变得非常频繁,多个品牌对其逐鹿,其中不乏有最虎、一言成金等在2010年后成立的品牌崭露头角。

美妆个护:香味经济等小众赛道成增量,“护肤刚需”面霜需求旺盛

2023年美妆个护行业并未打赢一场翻身仗,“彩妆/香水/美妆工具”、“美容护肤/美体/精油”等一级品类线上消费皆有所下滑。具体到叶子品类,除各类旅行装/体验装外,只有香水、男士彩妆等新兴彩妆市场保持崛起,以及在精简护肤趋势下,乳液/面霜、防晒等“刚需”护肤赛道逆势增长。

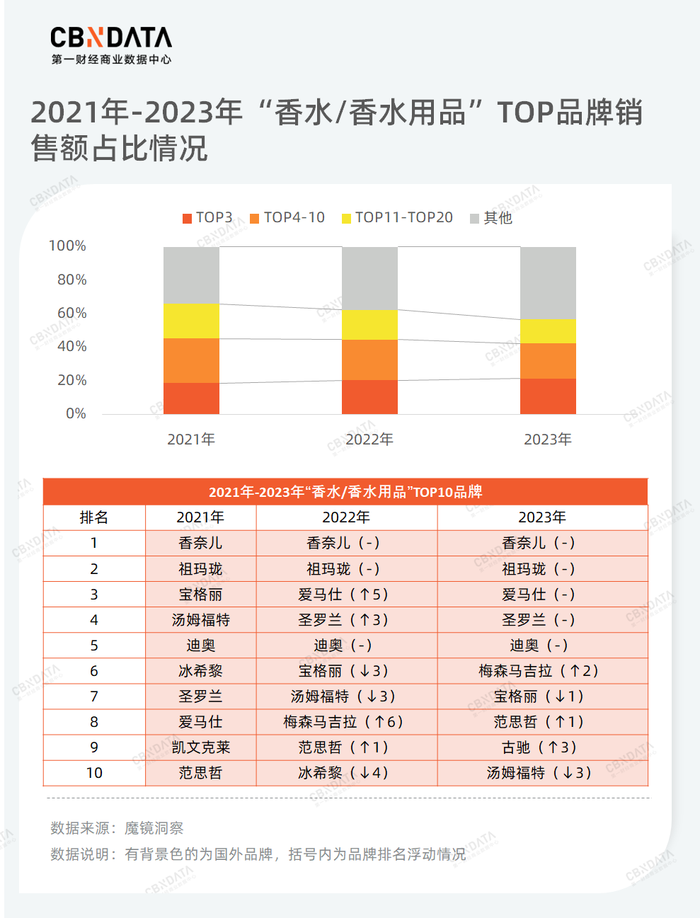

嗅觉消费作为五感经济最后一个风口,近年来,随着追求个性的年轻一代登上消费舞台,香水赛道得以快速扩张,2023年线上销售额同比增加23.4%。与此同时,香水TOP5品牌逐渐确立,香奈儿、祖玛珑、爱马仕、圣罗兰迪奥连续两年位列前5,尚不逢敌手。

不过,需要关注的是随着国产香水品牌与小众香水品牌占据大众视野,前20的市场份额正渐渐缩减,特别是TOP 11- 20品牌的份额缩水严重。

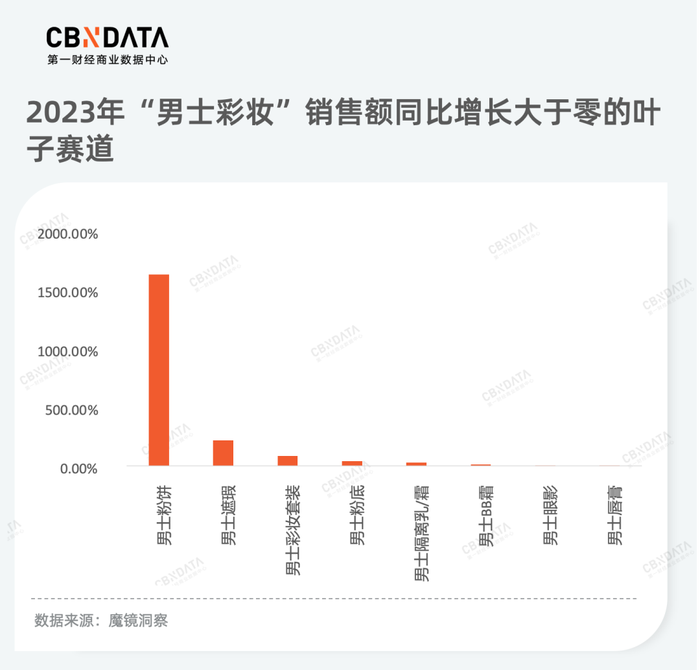

随着市场和观念的转变,化妆已不再是女生专属,大量“精致男孩”涌现催生出男士彩妆这条赛道。过去一年,男士彩妆依旧需求旺盛,多个叶子类目增速显著,其中男士粉饼的表现一骑绝尘,销售额翻了16倍不止,成为增长最快的明星品类。

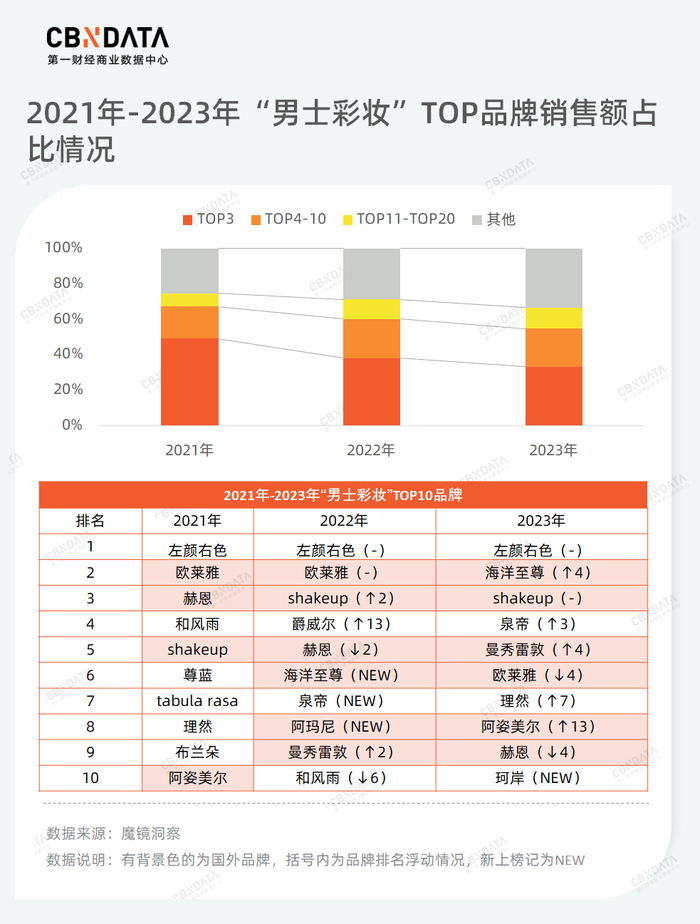

从市场集中度来看,近两年,男士彩妆赛道头部市场份额越来越低,TOP 4-20品牌正在奋起直追,激烈的竞争导致不少品牌在三年TOP20榜单上一轮游,其中不乏植村秀这种海外大牌。

除此之外,左颜右色凭借BB霜类目的明星单品稳居赛道第一并且十分依赖该品类,其销售额占据品牌总销售额的99%,而其他国内品牌的优势不显,自2022年以来,始终在前十中占据四席,并且在排位名次上未能寸进。

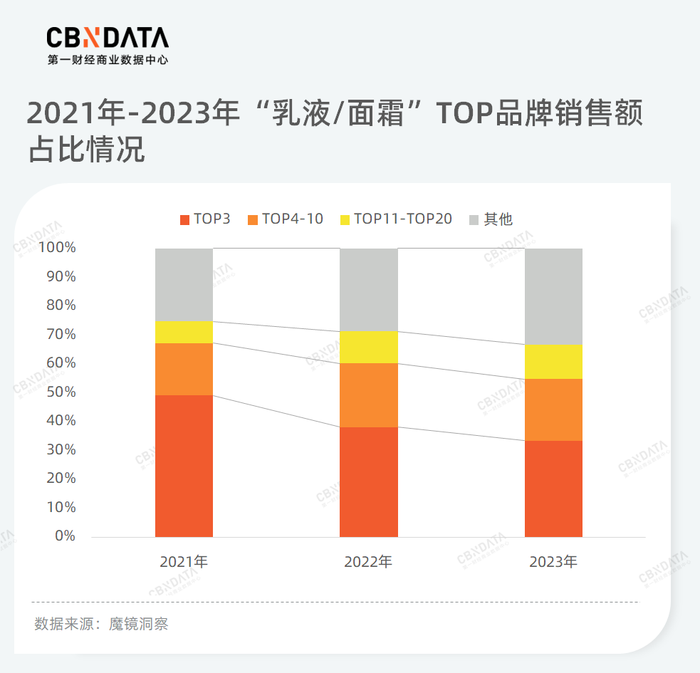

乳液/面霜是护肤品类中的优势赛道,凭借满足抗老、保湿等重要美容诉求的功效力成为2023年少数增长的护肤细分品类,尤其现在“精简护肤”日渐深入人心,乳液/面霜产品的重要性更为凸显。

品牌销售额占比方面,乳液/面霜原本是个较为集中的品类,TOP20品牌销售额占比达72%,然而近两年,品牌间的厮杀越来越“惨烈”,头部品牌市场份额下滑严重,TOP3品牌市场份额从54.8%下滑到42.41%。

与此同时,乳液/面霜仍是海外大牌的统治品类,缺少可以披荆斩棘的国货品牌挑战成功,虽然有珀莱雅与薇诺娜这些品牌冒头,但两个品牌尚未形成壁垒,仍需面对国外品牌一轮又一轮围剿。

旅游出行:旅游出行“多点开花”,消费者需要高性价比出游

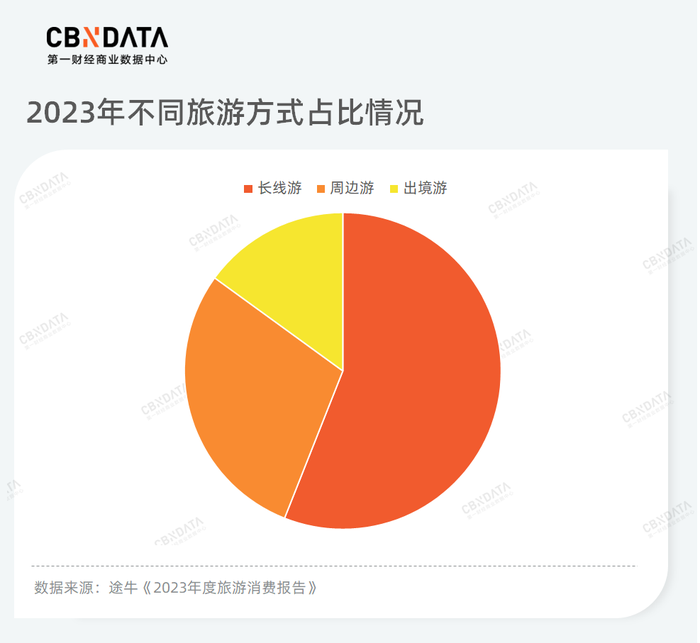

去年旅游出行跑出了复苏加速度,中国旅游研究院近日发布的《中国旅游集团化发展报告(2023)》显示,2023年国内旅游人次和旅游收入预计恢复至疫情前的9成。现阶段行业呈现出欣欣向荣的高景气,其中长线出游以56%的占比领跑,成为最主要的游玩方式,也推动了淄博、哈尔滨等城市接二连三成为网红旅游城市。

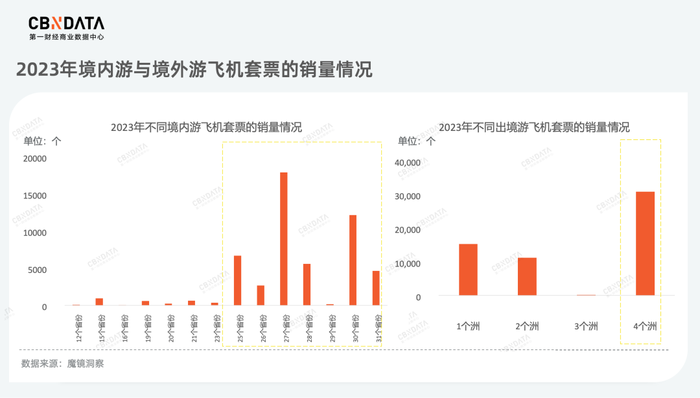

近几年“囤票游”逐渐流行,消费者开始在交通上“降本增效”,“随心飞” 这类在一定时间范围内,可以任意乘坐所属航司航班,飞往各大城市的飞机套票成为刚需产品,去年飞机套票的销售额成功翻了9倍。与此同时,消费者还将 “薅羊毛”的心理发挥到极致,无论是境内游还是出境游,更具性价比、可飞往大量省份和洲际的多航点套票销量领先。

“玩乐”方面,在旅游供应链加速恢复的背景下,CBNData洞察到,无论在境内境外,跟团游都是最主要的游玩方式,其中境内跟团游更是完成翻倍增长。除此之外,私家团、精致团等定制化小团的需求旺盛,消费者愈发注重旅游产品的服务质量。

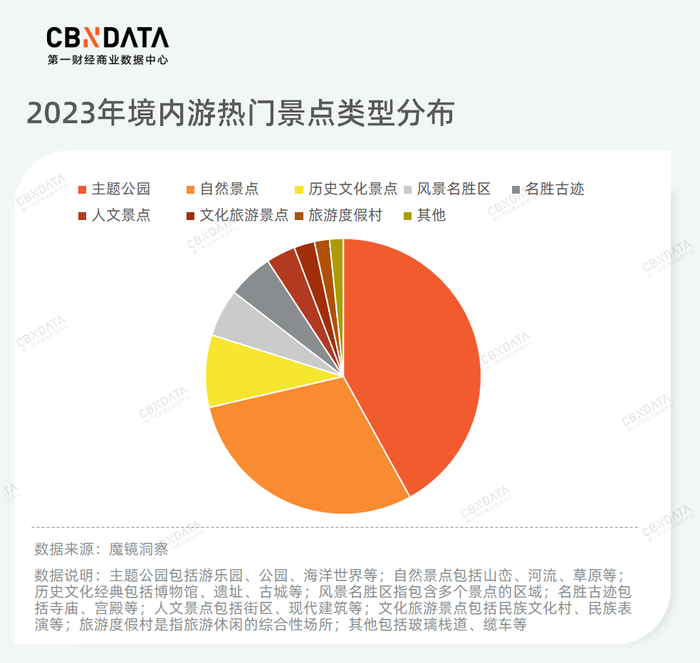

游玩目的地的选择上,大众在境内旅游偏爱主题公园与自然景点,上海、香港迪士尼乐园与北京环球影城是消费者最爱的主题公园。而在寺庙热的带动下,普陀山与南五台也成为消费者最爱去的自然景点。

2024年初,国家发改委在发布会上明确表示,扩大内需仍然是2024年经济发展的重头戏,激发有潜能的消费成为了主要的命题之一。

这不仅是传统大行业的质量升级机会,也是许多新兴赛道赢取消费者关注的好时机。CBNData回顾过去一年细分赛道的趋势,目的也恰是如此。这些变化,正是消费产业持续不断扩大发展的新动力,也是2024年消费玩家可以去认真思考的机会点。

评论