界面新闻记者 |

安道麦A(000553.SZ)近年营收增长且有盈利,但2023年度营收减少并且预计出现亏损。

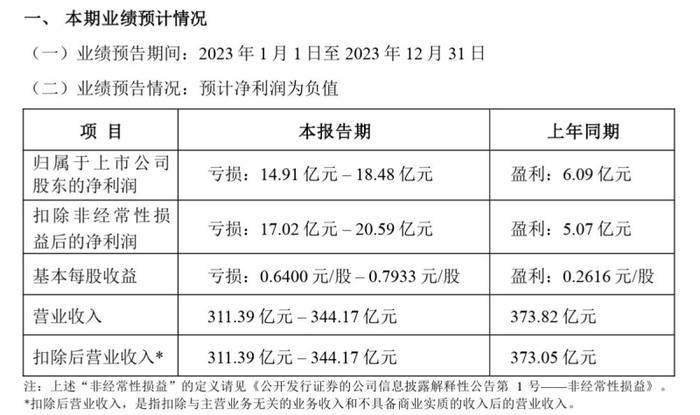

安道麦在2020年至2022年各年度的营业收入分别为284.45亿元、310.39亿元和373.82亿元,逐年增长;而且归母净利润分别为3.53亿元、1.57亿元和6.09亿元,均未出现亏损。但是,1月31日安道麦A发布《2023年度业绩预告》表示,预计2023年度实现的归属于上市公司股东的净利润为亏损14.91亿元至18.48亿元,同比转亏;扣非净利润为亏损17.02亿元至20.59亿元。

安道麦预计,2023年度营业收入为311.39亿元至344.17亿元,上一年度营业收入为373.82亿元。安道麦在上一年度实现的归属于上市公司股东的净利润为盈利6.09亿元,扣非后净利润为盈利5.07亿元。

在销售额方面,与2022年全年相比,安道麦预计2023年以美元计算的全年销售额将同比减少约12%至21%,以人民币计算预计同比减少约8%至17%。

安道麦认为,其全年销售额同比减少反映出销量与价格下降以及汇率波动的负面影响,同时也体现了以下市场动态特征:渠道库存积压,海外利率普遍处于高位的情况下渠道着力压减库存并倾向即时采购,以及渠道需求和原药价格走低令植保产品定价承压。

因全年销售收入同比减少,高成本库存积压,库存减值以及汇率波动产生不利影响,安道麦预计2023年全年息税及折旧摊销前利润(下文简称“EBITDA”)及其利润率将较2022年同期同比下降。

与2022年同期盈利相比,安道麦预计2023年列报净亏损,主要原因是营业利润减少,以及利率与短期贷款规模上升导致利息支出增加从而增加了财务费用;以色列消费者价格指数走低使财务费用增幅有所缓和。

值得一提的是,安道麦认为,其2023年的列报净亏损预计继续受到部分非长期、非经营性或非现金费用的净影响,主要包括:

(1)一次性资产减值(非现金)以及因一家子公司少数股东的卖权选择权价值重评估以及冲销延迟付款产生的收益;

(2)与2017年中国化工收购瑞士先正达公司相关的转移资产产生的非现金性摊销费用;

(3)作为收购项目收购价格分摊的一部分而产生的无形资产摊销(非现金,对被收购公司的日常经营业绩没有影响);

(4)公司为提升效率采取的多种措施;

(5)激励计划:安道麦以虚拟期权的形式向其部分员工授予了与公司股价挂钩的长期激励计划奖励。无论员工是否行权,虚拟期权随公司股价波动而产生的损益将导致公司相关列报负债的波动。为排除股价波动对经营业绩和预期员工薪酬带来的影响,假设按照以权益结算股权支付调整长期激励计划,按照现有长期激励计划授予日的价值将期权奖励的费用记入调整后科目。

如果剔除上述非长期、非经营性或非现金项目的影响后,调整后净亏损预计为:全年归属于公司股东的调整后净亏损预计在15.13亿元至18.7亿元之间,2022年同期调整后净利润为7.4亿元;全年调整后基本每股收益预计在-0.6493元至-0.8026元之间,2022年同期调整后基本每股收益为0.3177元。

依据《企业会计准则》及适用的会计政策,安道麦下属一控股子公司针对2023年第四季度预计计提固定资产和在建工程减值损失,对其2023年全年利润总额预计产生2.3亿元人民币(约合3200万美元)的影响。

安道麦及下属子公司在每个资产负债表日评估是否存在固定资产、在建工程可能发生减值的因素。如果存在此类因素显示固定资产或在建工程可能发生减值,则需估算相应资产的可收回金额。如果可收回金额低于资产负债表中的资产净成本,则意味着需计提资产减值准备。

由于市场变化和技术革新等因素,安道麦控股子公司预计针对一些闲置的生产设施或建设项目进行资产减值处理。

对此,安道麦表示,其计提资产减值准备符合公司资产实际情况,符合会计准则和公司会计政策的相关规定,真实、公允地反映了公司的财务状况、资产价值和经营成果。

公开信息显示,安道麦的主要从事非专利作物保护产品的开发、生产及销售,是全球领先的作物保护公司之一,在全球约60家子公司向大约100个国家的农民提供除草、杀虫及杀菌的解决方案。

安道麦是先正达集团旗下的成员。先正达集团的业务囊括了植保、种子、化肥及其他农业与数字技术领域。

安道麦的主要经营区域覆盖全球,分为欧洲、非洲与中东区、北美区、拉美区以及亚太区(包括中国)。上一年度(2022年度),安道麦来自上述地区的营业收入分别为74.49亿元、44.83亿元、68.96亿元、107.93亿元及77.61亿元。

评论