文|债市观察 小债

2024年开年以来,券商发债势头依然迅猛。

据wind数据,截至1月31日,券商累计成功发行债券规模已超1000亿元(1134.9亿)。而去年同期数据为702亿元,同比增长达61%。

新年伊始,国联证券及国金证券公司债获批金额合计达330亿元。到月末最后一天,海通证券也获批不超过200亿的次级公司债。

此前,新年首单券商发债获批。1月3日,国联证券公告称,获批总额不超过180亿元的公司债券。到1月22日,公司债第一期15亿成功发行。

国金证券也于1月18日称,获批发行总额不超过150亿元的公司债,有效期24个月。月底29日,国金证券成功发行第一期。

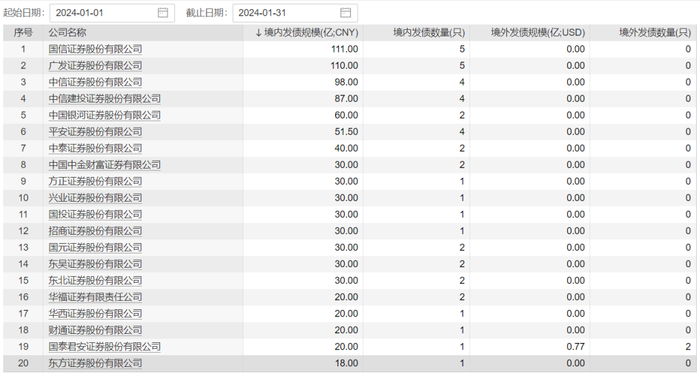

从已发债规模来看,截至1月31日,发行成功金额最多的5家券商为国信证券、广发证券、中信证券、中信建投、中国银河,金额均在60亿元以上。其中,国信证券已发债规模最高,总额合计111亿元。居第二位的为广发证券,总额合计110亿元。

来源:wind

从募集用途来看,1月以来券商发债主要用于偿还公司到期的有息债务,补充公司营运资金,另外就是置换部分前期债券兑付的自有资金。

从各券商发债类型来看,公司债是券商最主要的融资途径之一,其发行总额占比最高。

据了解,证券公司债是券商发行的有价证券,一般有三类发行需求:一是业务需求,即补充经营所需的流动资金,提升净稳定资金率;二是资本补充需求,充实券商净资本;三是偿债需求,即偿还指定的公司债务本息。

01 发债大年2023

其实,从2023年开始,券商发债就回暖了。由于股权融资面临不利因素,证券公司主要通过发债方式进行融资。

据Wind数据显示,2023年,券商境内发债规模突破1.5万亿元,同比增长35.13%。其中,公司债依旧是券商发债主力,发债规模为8817.3亿元,同比增长65.72%;次级债为1649.33亿元,同比下滑7.81%;短期融资券为4529.7亿元,同比增长13.57%。

另外,有36家券商发行规模超过100亿元,其中9家券商发债规模突破500亿元。中信证券、招商证券、国信证券分别以1240亿元、991亿元、977亿元的发债规模位居2023年券商发债规模前三位。

从发行规模增幅来看,2023年有22家券商发债规模增幅超过60%,其中14家更是实现翻倍增长,中信证券、中航证券、信达证券、红塔证券、兴业证券、中银证券增幅居前。

目前看来,2023年的发债势头一直延续到了2024年。

业内人士认为,券商债券“补血”需求增加,与券商股权融资受阻有关。2023年以来,证券公司无论是IPO上市抑或发行定增、配股等都面临较大的难度,但在债券融资方面未有阻碍。

实际上,去年曾有两家头部券商先后叫停百亿配股方案,还有多家券商修订增发预案,部分券商机构在修订后还终止了定增项目。另外,6家拟上市券商审核进展也较为缓慢,券商股权融资的约束已逐步显现。

以中小券商中原证券为例,2023年7月21日,中原证券发布了终止定增募资计划的公告,并宣称撤回申请文件。中原证券的定增方案始于2022年4月29日通过的定增议案,拟募资70亿元。2022年8月4日,该项定增方案被证监会受理后,至2023年7月6日,公司已经收到了来自监管的三轮问询。最终,公司在7月下旬撤回了申请文件,终止本次定增募资计划。

广西大学副校长、南开大学金融发展研究院院长田利辉对《经济参考报》表示,“二级市场的低迷影响了券商的盈利和业务发展,同时,股权融资环境收紧,所以券商更为需要进行债权融资来获得相对稳定的资金来源,支持业务的快速发展,并优化负债结构,应对流动性风险。”

“债券融资发行流程简单、耗时短”平安证券非银金融行业首席分析师王维逸对中国财富网表示,除长期次级债可部分计入附属净资本外,普通公司债、短融券等均计入券商债务余额。因此,更适合净资本较为宽裕但流动性较为紧张的券商补充中短期流动性。

02 承销也持续发力

另外,券商债券承销业务势头同样强劲。

债券承销是券商投行业务的重要组成部分,开年以来,截至2月2日,81家券商合计承销债券金额达8447.6亿元。

具体来看,“券商一哥”中信证券以1036.91亿元的承销金额位列榜首;另有国泰君安、中信建投分别以801.46亿元及752.93亿元分别居总承销榜第二、第三位。另外,华泰证券、中金公司、平安证券、东方证券等4家券商债券承销金额达300亿元以上,分别为726.77亿元、570.39亿元、398.82亿元和364.91亿元,位列第四至第七位。

以上7家头部券商承销额已占承销总额的55%,占据承销榜半壁江山。

来源:wind

券商承销业务方面,据中国证券业协会(以下简称“中证协”)2023年11月发布的2023年证券公司债券承销业务专项统计显示,2023年前三季度作为民营企业公司债券主承销商或资产证券化产品管理人的证券公司共48家,承销(或管理)213只债券(或产品),合计金额2234.68亿元。其中,资产证券化产品160只,合计金额1379.18亿。

近年来民企债风险频频发生,令机构投资者“敬而远之”。民企债在信用市场的占比也呈现逐渐下降的趋势,发债难,曾一度成为民营企业面临的普遍难题。

据《21世纪经济报道》消息,民企债券违约风险高,尤其是前些年个别民企财务造假事件加剧了投资人的担忧,机构不买民企债,发行规模就出现下降。

东方园林便是一个典型案例,2018年5月,东方园林原计划发行10亿元的公司债券,实际却只发行了5000万元,曾被外界调侃为“史上最凉发债”。

事实上,自2018年以来,关于民企债的支持政策不断推出。当年11月,央行提出贷款、债券、股权三类渠道的融资“三支箭”政策,试点并扩大民企债券融资支持工具。

此后,证监会陆续出台系列政策支持民营企业融资。2022年5月,交易所债券市场推出民营企业债券融资专项支持计划,该计划由中国证券金融公司运用自有资金负责实施,通过与债券承销机构合作创设信用保护工具等方式,增信支持有市场、有前景、有技术竞争力并符合国家产业政策和战略方向的民营企业债券融资。

另外,民企债券发债情况也于2022年被首次纳入了中证协的证券公司债券承销业务专项统计。该举措也推动了券商承销民企债的热情。

据《经济观察报》报道,2023年以来至8月底,民企债发行规模为4452.60亿元,同比下降6.35%,同比降幅为2020年以来最低水平。

值得注意的是,民企债中房地产企业占大头,而2021年以来房企风险持续发酵,民营房企融资较为艰难,偿债规模远高于发债规模。

从去年10月底起,金融监管部门密集召开重要会议,均提出要一视同仁满足不同所有制房地产企业合理融资需求。

值得注意的是,在房地产金融政策支持下,近期多家房企成功发债或公布发债计划。2023年以来,已经有美的置业、越秀地产、建发房地产等多家房企发债成功,中债增及其他金融机构已为12家民营房企发行的超190亿元债券提供多种形式的担保。

相信在融资支持政策的持续发力与政策细化落实下,未来房企发债融资需求会进一步缓解。

你如何看待多家券商齐头并进密集发债的表现?券商承销有望继续加码民企债吗?欢迎评论区留言讨论。

评论