文|创业最前线 胡芳洁

编辑|蛋总

2024年,美妆行业公司上市进程迎来新进展。

1月12日,美妆代工企业芭薇股份首发过会,有望成为“北交所美妆代工第一股”。这也是中国美妆产业2024年首个成功过会的企业。

作为一家以化妆品ODM为主业的公司,芭薇股份业务覆盖化妆品的配方研发、设计、生产和检测等。(编者按:ODM即原厂委托设计代工,又称原始设计制造商,指由采购方委托制造方,由制造方从设计到生产一手包办的生产模式。)

目前,芭薇股份的核心客户覆盖新兴美妆品牌HBN、本土以东南亚为核心市场的美妆品牌SKINTIFIC以及拓展美妆业务线的药企仁和集团等。

上述品牌旗下的诸多爆款产品,如HBN视黄醇紧塑赋活晚霜、在印尼市场颇具热度的SKINTIFIC神经酰胺屏障保湿霜等,都是由芭薇股份“一手包办”。

不过,一众新兴品牌客户环绕、手握诸多爆款单品的芭薇股份,业绩趋势不容乐观。2021年至2023年前三季度,芭薇股份营收增长率连年下滑,从32%下滑至2%。

事实上,过于依赖新兴美妆品牌的业务模式,也将给公司发展前景埋下隐患。

01 新兴美妆品牌的背后力量

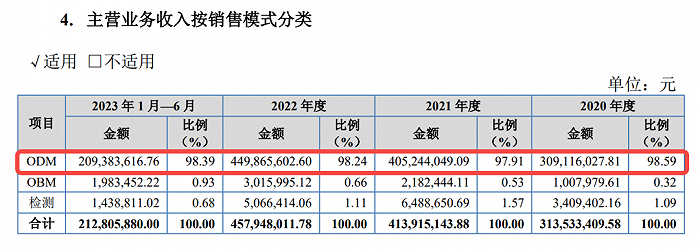

作为一家以ODM模式为主的化妆品生产公司,芭薇股份具备较强的研发、生产以及爆品打造能力,成为众多新兴美妆品牌的关键合作伙伴。而ODM模式,在公司营收中的比例,也占据绝对优势地位。

从2020年至2023年上半年,芭薇股份ODM模式实现收入分别为3.09亿元、4.05亿元、4.50亿元、2.09亿元,占主营业务收入的比例常年保持在98%左右。

图 / 芭薇股份招股书

虽然芭薇股份也运营自主品牌业务,即OBM模式(指公司研发、生产、销售自主品牌产品),这部分业务收入在主营业务收入中占比不到1%。除此之外,检测业务收入占比在2021年最高达到1.57%,2023年上半年下降至0.68%。

极度依赖ODM模式的芭薇股份,业绩紧紧跟随ODM业务情况而波动。

2021年-2023年前三季度,芭薇股份实现营业收入4.16亿元、4.59亿元、3.15亿元,同比增长率分别为32.34%、10.54%、2.24%。营收虽然保持增长,但增速直线下降,也明显受到ODM业务的影响。2021年和2022年,公司ODM业务增速分别为31.07%及11.11%。

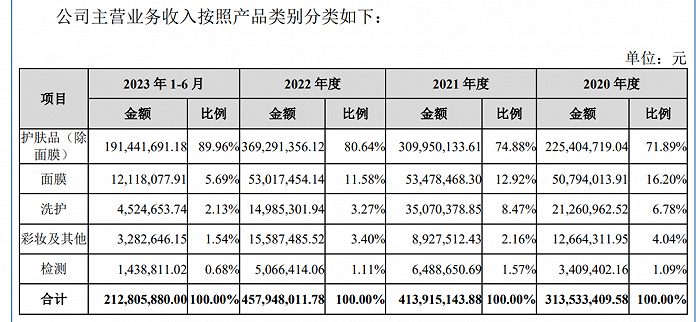

公司不仅过于依赖ODM模式,在具体产品品类上,也过于依赖护肤品品类。近年来,公司护肤品(除面膜外)贡献收入在主营业务收入中占比节节攀升,2023年上半年占比高达89.96%。

图 / 芭薇股份招股书

虽然芭薇股份的客户中不乏联合利华、丸美等知名化妆品品牌,但一个现实的情况是,目前新兴品牌、小品牌为公司贡献了绝大部分收入。

“新兴美妆品牌采取ODM模式可以节约前期大量研发、设计和生产设施的资金和时间投入,较快地推出产品,抢占市场份额。”沙利文大中华区消费行业分析师王逸潇对创业最前线表示。

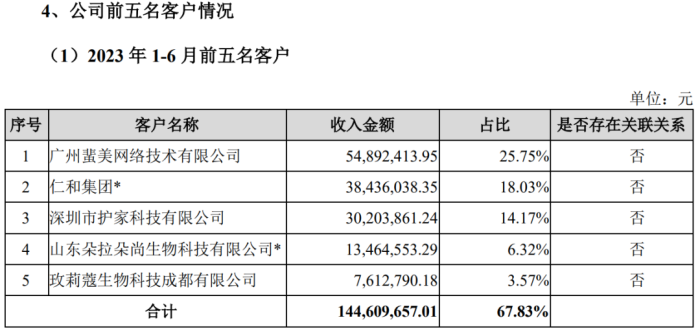

不仅如此,随着公司实行大客户、大单品战略,公司客户集中度还在不断上升。

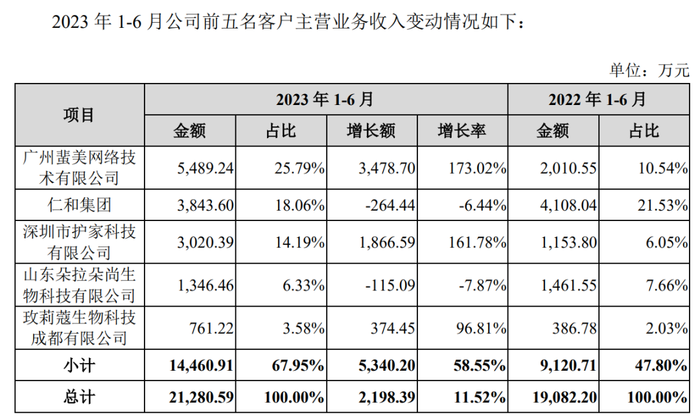

2023年上半年,公司前五大客户贡献收入占比高达67.83%,而在2020年,这一比例还仅有32.02%。

图 / 芭薇股份招股书

从2023年上半年的前五大客户来看,几乎全部是新兴品牌公司,除HBN品牌母公司深圳护家科技有限公司的销售规模相对较大以外,其他公司在美妆领域知名度都不高。

2022年,联合利华还曾以3.58%的收入贡献比例跻身第五大客户,2023年上半年已经从名单中消失。

国货美妆兴起,给像芭薇股份这样专注新兴品牌的代工企业带来快速增长的机会,但这背后,也蕴藏着业绩波动大、客户稳定性弱、甚至是违规的风险。

02 两个关键客户

实际上,新兴品牌在发展过程中的激进操作,可能给芭薇股份带来的风险早已显现。

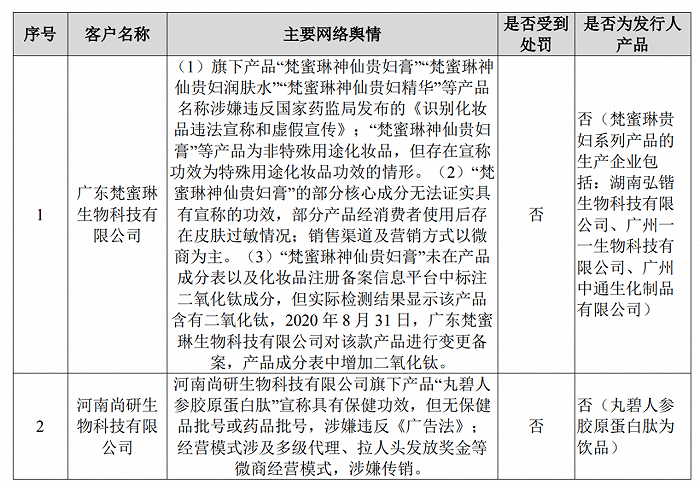

其中,梵蜜琳、丸碧等引发过网络舆情的争议品牌所属公司,都曾是芭薇股份的核心客户。

招股书及审核问询函的回复文件显示,芭薇股份2020年第一大客户、2021年第五大客户中广东梵蜜琳生物科技有限公司销售的产品,曾涉嫌虚假宣传、产品成分表漏标成分等问题。

而2020年第二大客户、2021年第三大客户河南尚研生物科技有限公司旗下品牌“丸碧”的人参胶原蛋白肽饮品,曾涉嫌违反广告法,因其宣称具有保健功效,但无保健品批号或药品批号。

图 / 芭薇股份第二轮审核问询函回复文件

芭薇股份在问询函回复文件中澄清,上述涉及网络舆情的产品都不是由公司生产。

不过,上述舆情大多涉及产品的宣传和销售环节,均由品牌企业主导,并不在芭薇股份的业务范围内,也不是芭薇股份能左右的,没有踩雷只能算运气好。下次一旦再出现问题,芭薇股份还能如此幸运吗?

目前,上述两家公司都已从芭薇股份前五大客户名单中退出,广州蜚美网络技术有限公司(以下简称“广州蜚美”)和仁和集团则一跃而成为公司第一、第二大客户,这两家特点鲜明的合作伙伴,为观察目前的芭薇股份发展状况提供了最佳切入口。它们会比梵蜜琳和丸碧更靠谱吗?

2022年上半年,广州蜚美和仁和集团为芭薇股份贡献收入占比约33%,到了2023年上半年,这一比例已经上升至约44%。

其中,广州蜚美贡献收入占比超过25%。这家成立于2019年7月的公司,能够在成立仅仅4年之后,就为一家准上市公司贡献超过四分之一的收入,并成为其第一大客户,与中国跨境电商的快速发展以及中国美妆品牌出海潮,脱不开关系。

广州蜚美旗下核心品牌SKINTIFIC,是在印度尼西亚创立的本土护肤品牌,专注建立皮肤屏障,强调产品的核心成分与科技。

产品功效与定位,牢牢抓住印尼年轻人因气候炎热、饮食口味偏重而导致的护肤痛点。借助社交媒体和跨境电商的爆发,SKINTIFIC在当地的销售规模飞速增长。

2021年10月,SKINTIFIC上线TikTok Shop,通过功效性护肤定位+大量的内容输出和种草,仅一年时间就成为了印度尼西亚的黑马品牌,并登上2022年TikTok Shop全球销售额Top10小店第一位。

据第三方平台Tabcut数据显示,截至2022年11月,单是SKINTIFIC的印尼小店总销量就超过180万,总销售额约合1.5亿元人民币。

境外销量的快速增长,带动广州蜚美对芭薇股份合作金额飞升。

2023年1-6月,芭薇股份对广州蜚美实现主营业务收入5489.24万元,同比增幅高达173.02%。

图 / 芭薇股份招股书

不过,东南亚美妆市场的这块“肥肉”能否一直在广州蜚美嘴里,还需要打一个问号。

美妆出海类品牌管理公司Mold Breaking摩柯创始人兼CEO郭兮若近日曾对创业最前线表示:“目前,至少有20个品牌找到我这边,说今年要出海,国内你能叫得上名字的主要护肤品牌都在其中。今年到明年将是护肤、个护、香氛品牌的出海潮。”

而东南亚正是国货美妆出海的主要目的地所在。

SKINTIFIC所采取的“功效性定位+社交媒体种草+电商交易”模式,基本上是将国内已经非常成熟的经验照搬到了东南亚。随着国货护肤品牌向海外拓展,未来,SKINTIFIC与这些“本土老油条”在东南亚或将有一战。

除了市场竞争的加剧外,一旦SKINTIFIC在TikTok等跨境电商渠道上的流量减弱,将会影响其销售规模,从而进一步影响到芭薇股份的收入。

根据芭薇股份审核问询函的回复文件,2022年、2023年1-4月,广州蜚美相关产品在TikTok平台的销量占线上销量的比例分别约为22.78%和20.73%。

整体来看,广州蜚美在境外的美妆品牌运营,精准、迅猛,但业绩受电商平台流量变化的影响。而芭薇股份第二大客户仁和集团,业绩也同样出现波动。

药企入局美妆行业早已屡见不鲜,在美妆消费者普遍更加注重成分、功效的当下,药企背书往往更能得到消费者信赖,这源自于药企在研发能力、功效验证能力以及产品质量把控上的更胜一筹。

但仁和集团在护肤品业务拓展上,将产品全权交付给代工厂,在研发、配方阶段也假手他人,显然很难将上述优势最大程度地发挥出来。

2023年上半年,仁和集团对芭薇股份贡献的收入出现下降趋势,由2022年同期的4108万元下降至3843.6万元,同比降幅6.44%,占芭薇股份主营业务收入比重也从21.53%下降至18.06%。

总是需要找到下一个爆发性品牌,成为芭薇股份持续发展的挑战,而爆发性品牌往往依托于爆发性单品,打造爆品同样不是一件容易的事。

03 风险与挑战

芭薇股份为核心客户量身打造过多款大单品,有顺利,也有波折。

其中,广州蜚美旗下SKINTIFIC品牌的保湿霜、泥膜,深圳护家旗下HBN品牌的视黄醇紧塑赋活晚霜、视黄醇塑颜精华乳等产品,都是芭薇股份为其量身定制且进行了配方锁定的产品。

这些产品不仅成为品牌方拓展市场的重要抓手,随着产品热销,也带动品牌方为芭薇股份贡献的收入水涨船高。2023年上半年,广州蜚美、深圳护家为芭薇股份带来的主营业务收入分别同比增长173%、162%。

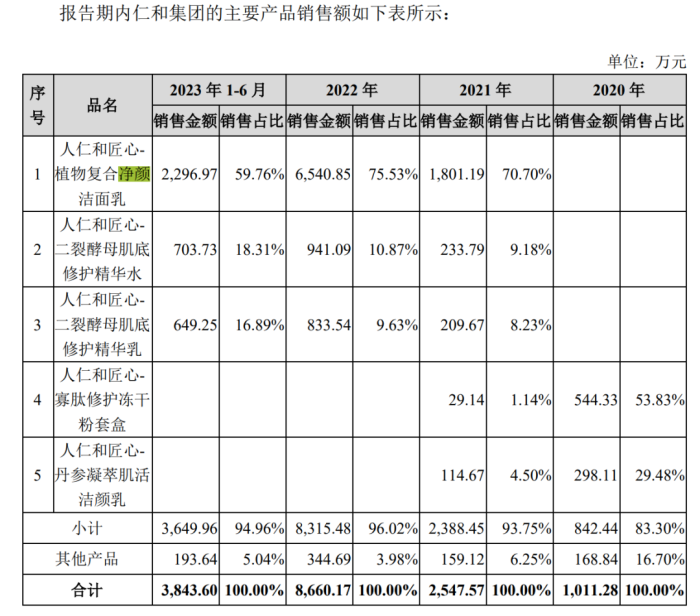

不过,在为仁和集团旗下品牌“人仁和匠心”打造相关产品时,却颇为波折,并影响到公司对仁和集团业务的毛利率。

2020年,芭薇股份为仁和集团生产的主要产品是寡肽修护冻干粉套盒、丹参凝萃肌活洁颜乳。其中冻干粉套装生产工艺复杂、人工费用高,产品本身也没有形成热销,在此影响下,芭薇股份对仁和集团的整体销售毛利率为-0.24%。

上述两款产品在2021年很快就减少生产,同年,芭薇股份为仁和集团新打造了包括植物复合净颜洁面乳在内的三款核心产品,该款洁面乳此后成为仁和集团的“爆品”,在2022年爆发增长,并为芭薇股份贡献收入6541万元,同比增长高达263%。

图 / 芭薇股份招股书

不过,这款洁面乳的生命周期有多长,目前还很难判断,但2023年上半年,其为芭薇股份贡献收入2297万元,只有2022全年的35%。同期,仁和集团整体贡献营收规模,同比下降6.44%。

芭薇股份也在招股书中坦言,“爆品”受产品类型、销售、市场竞争等多重因素影响,存在一定的营销周期,由此或影响经营稳定性和导致业绩下滑风险。

一般而言,品牌知名度高、销售渠道稳定、竞品较少的产品具有持续稳定的市场需求,营销周期较长。但此类品牌,往往具备长足的发展实力,随着品牌不断成熟,或将逐步转向自建工厂或采取OEM代工模式进行生产。(编者按:OEM即贴牌生产,化妆品生产企业按照客户提供的产品配方及核心技术,根据客户需求进行生产)

“随着美妆企业的逐渐发展,产品产量的提高,自建工厂或采用OEM模式,有助于美妆品牌对生产环节进行更直接的控制,提高战略灵活性,包括快速开发新产品、适应市场变化以及执行长期战略计划等。”沙利文大中华区消费行业分析师王逸潇对创业最前线表示。

在她看来,拥有自营工厂或采取OEM模式,也可以帮助美妆企业实现对产品规格和质量要求的精细制定,使美妆企业更灵活地管理供应链,减少对单一供应商的依赖。

而资深美妆从业者张建瑞认为:“无论如何选择,最终还是出于成本的考虑。品牌自己做研发、生产,说起来很简单,做起来都是钞票。但从长远看来,肯定是自己做比代工成本更低。”

这一趋势,也给芭薇股份等以ODM模式为主的代工厂提出了挑战。如果只是服务新兴品牌,将面临新兴品牌业绩波动大、发展不稳定带来的风险,而持续稳定成长的新品牌,ODM模式在未来并不能满足他们对品牌价值、供应链把控的需求。

王逸潇认为,对于ODM代工厂而言,可以从拓展服务范围、加强品牌建设及提高技术能力等方面进行策略调整,此外,ODM代工厂投资先进的生产设备和质量控制体系也十分必要。

毕竟技术能力的提升,能够保证产品质量能快速适应美妆品牌产品升级更新的要求,而这也是像芭薇股份这种服务于美妆品牌的代工企业在未来的核心竞争力。

评论