文|青橙财经 青风

编辑|六子

2024年新春临近,近日多个统计机构相继公布了国内智能手机市场2023年第四季度及全年的出货量数据。2023年全年中国市场智能手机出货量约为2.7亿台,整体低于2022年。但第四季度止跌回升。以IDC发布的报告为例,2023年第四季度,中国智能手机市场出货量约为7363万台,同比增长1.2%,在十个季度连续同比下降后首次实现反弹。

从市场格局来看,行业较为知名的四大调研机构给出的市场排行不尽相同。IDC数据显示,2023年,出货量排名前五的手机厂商分别为苹果、荣耀、OPPO、vivo、小米;另外三家调研机构Canalys、Counterpoint Research以及BCI给出的前五大厂商则为苹果、vivo、OPPO、荣耀、小米。

苹果首次在中国位居首位,但国产品牌中谁占据了头把交椅尚有疑议,而且各品牌之间的份额差异也在伯仲之间。如何看待这个扑朔迷离的市场格局?当前智能手机市场面临哪些新的趋势?谁又将在2024年获得更佳的抢跑姿势?

01 2023市场排行揭秘

调研机构之间的市场排名有差异,主要是因为数据统计维度不同,一般分为出货量、销量和激活量等。业内人士指出,出货量是指手机厂商对于渠道的销售量,手机产品只要流入市场,不管是否到达消费者手中,都算出货量;销量是指消费者实际购买数据;激活量则是指消费者购买并激活手机后,才会计入统计。

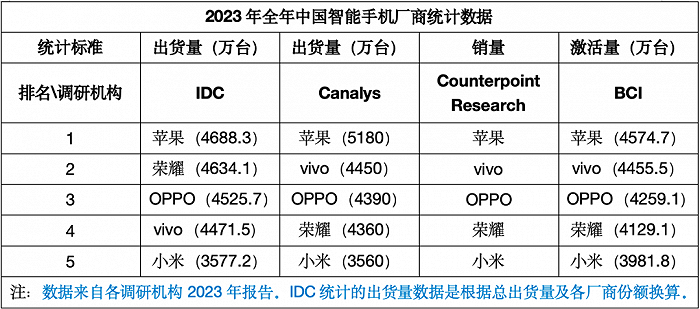

按统计维度来看,IDC和Canalys主要统计的是手机厂商的出货量数据,Counterpoint Research统计的是销量数据,BCI统计的是激活量数据。下图汇总了这四家机构统计的2023年中国智能手机厂商排名情况和具体数据。

Canalys公布的是各厂商的出货量:2023年全年苹果在中国的出货量约为5180万台,vivo约4450万台,OPPO约4390万台,荣耀4360万台,小米3560万台;BCI公布的是全年激活量数据:苹果4574.7万台,vivo约4455.5万台,OPPO约4259.1万台,荣耀4129.1万台,小米3981.8万台。

IDC出货量数据是根据给出的全年总出货量及各厂商份额换算。IDC统计显示,2023年全年中国智能手机市场出货量约2.71亿台,前五智能手机厂商为苹果、荣耀、OPPO、vivo和小米,市场份额分别为17.3%、17.1%、16.7%、16.5%和13.2%。

从以上具体数据来看,抛开苹果品牌,仅分析国产安卓手机,vivo手机在各调研机构中的数据最为一致,IDC统计的2023年全年出货量约为4471.5万台,Canalys统计的出货量约4450万台,BCI统计的激活量约4455.5万台。

荣耀手机的数据差异较大,IDC统计的2023年全年出货量约为4634.1万台,Canalys统计的出货量约4360万台,BCI统计的激活量约4129.1万台,最大落差为出货量比激活量多了约505万台。一般意义上,出货量多于激活量往往是由于厂商向渠道商大量铺货,而渠道端尚未完全消化,完成对消费者的最终销售转化。

小米手机的统计数据也存在特别之处,出货量反而低于激活量。IDC统计显示去年全年小米手机出货量为3577.2万台,而BCI统计其激活量为3981.8万台。虽然都是位于第五名,但激活量数据与其他品牌的差距相对小得多。这也可以理解,不久前,小米手机高管微博对外分享的是2023年12月份的激活量数据,显示当月其市场激活量位居国内第一。但小米未公开这份数据来源于具体哪家统计机构。

除了上述五家,去年需要特别关注的还有华为手机,尤其在2023年第四季度增长强劲。IDC统计显示,去年第四季度,前几大品牌的市场份额同比2022年均有下滑,苹果、荣耀、vivo、OPPO分别同比下滑2.1%、0.9%、8.4%、16.1%,而华为一枝独秀,同比增加了36.2%,中国市场份额达到13.9%,回归到第四名。小米则被挤出了该榜单前五名之外。

02 高端市场占比明显提升

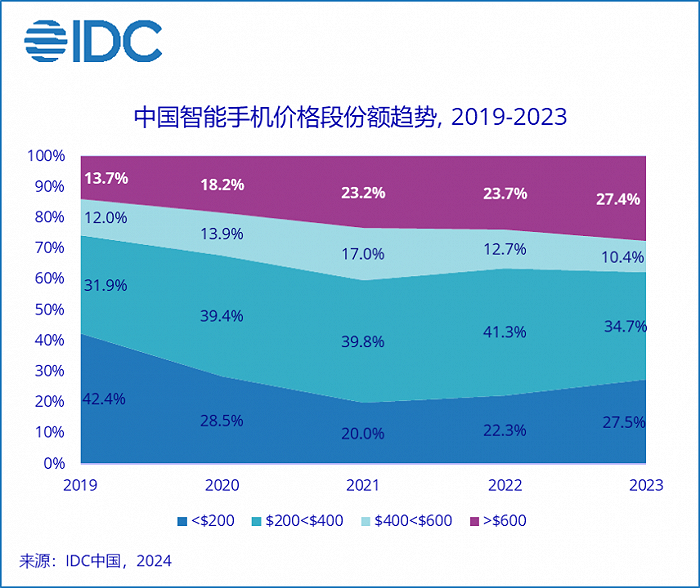

与往年相比,2023年非常突出的一个特点是,高端机市场占比大幅提升。根据IDC近期公布的2019—2023年中国智能手机价格段份额趋势数据显示,600美元以上高端市场份额五年来持续增长,2023年已达27.4%,比2022年增长3.7个百分点,更是比2019年增长了整整一倍。

反观中端手机市场则不断萎缩,400美元—600美元价格段份额从2022年的12.7%将至10.4%,200美元—400美元价格段份额降幅更大,从2022年的41.3%将至34.7%。200美元以下的低端机市场份额去年虽有回升,但仍未恢复到四五年前的水平。

分析人士表示,高端机占比提升,主要源于高消费人群维持购买力的同时,更多中端用户开始升级选择旗舰产品来延长换机周期。

去年各厂商之间围绕高端机的竞争非常激烈。苹果手机仍占主导地位,2023年首次在中国大陆市场全年出货中夺得第一的位置;华为Mate 60系列旗舰新机的发布引发热潮,帮助华为重回榜单;小米依靠小米14系列稳定其高端市场; vivo新旗舰 X100系列首销日累计销售额达10亿元,打破了vivo所有历史新机首销纪录,相比上一代产品销量增长740%。各品牌高端旗舰新机的精彩亮相,共同推动市场不断走高。

另外,由于价格昂贵,曾经小众的折叠屏手机在高端市场的渗透还在持续。根据CINNO Research公布的数据显示,2023年第三季度,中国市场折叠屏手机销量达198万部,同比增长175%,环比增长70%,已连续十二个季度实现同比正增长。IDC不久前预测,2024年中国折叠屏手机市场预计出货量大约1000万左右,同比增幅超过50%,将延续快速增长的趋势。

03 自研操作系统的生态之争

手机市场的竞争,正从拼配置、拼跑分的追逐,延伸到底层技术和生态之争。在华为摒弃安卓核心,推出鸿蒙操作系统之后,去年多家国产手机厂商加快了自研操作系统的步伐,2023年被业内认为是国产OS真正意义上的爆发之年。

从2019年问世,华为鸿蒙OS已历经4年多时间,去年推出了4.0版本。据华为公布,一个月时间鸿蒙OS 4升级用户已超6000万。2024年1月18日,华为宣布HarmonyOS NEXT鸿蒙星河版面向开发者开放申请,鸿蒙原生应用全面启动。

去年10月份,小米在发布新高端旗舰小米14系列的同时,也正式揭开了自研操作系统澎湃OS的面纱,由此拉开小米的“人车家全生态”大幕。去年11月,vivo正式发布基于AI能力自主研发的蓝河操作系统BlueOS。此外,其他国产手机厂商也都具有各自品牌的手机OS,比如魅族Flyme、荣耀Magic OS、OPPO潘塔纳尔系统等。

自研操作系统一直被认为“费力不讨好”,连巨头微软几年前都被迫停止了Windows Phone项目,为何国产手机厂商这几年纷纷尝试?有几个原因。

其一是为了核心技术独立自主,对抗来自大洋彼岸的不确定性,以防被安卓“卡了脖子”。其二是为了迎接万物互联的大趋势。如雷军所说,在万物互联时代,各种设备涉及的操作系统分支之复杂、数量之庞大,不同系统及协议之间造成的生态连接隔阂,可能超过了很多人的想象。在手机、平板、电脑、手表甚至车机等各类设备之间,如何更好地实现协同,给用户提供更便捷的体验,成为了行业的痛点。

除此之外,各厂商跟进自研OS,还有个更为实际的原因,来自华为鸿蒙的压力。2023年华为手机业务强势重启,鸿蒙系统快速夺取份额。Counterpoint Research数据显示,2023年第一季度,鸿蒙操作系统在中国智能手机市场的份额约8%,而到了第三季度这一数字就变成了13%,鸿蒙推出4余年时间就已接近苹果14%的份额。

鸿蒙系统甚至新能源汽车领域也锋芒毕露,2024年1月份,搭载鸿蒙系统的问界汽车销量超越理想,首次成为新势力品牌销量第一。截至目前,鸿蒙生态设备目前已经增长至8亿台,华为预期2024年底将达到10亿台。

可以说,华为鸿蒙系统已经站稳了脚跟,并且裹挟着生态优势重新雄起。其他手机厂商必然要奋起反击,也希望借助5G时代万物互联的东风,挖掘更多的增长机会。当然,操作系统最核心的是生态的建立,不仅包括各种不同设备协同的内部生态,还包括外部的应用开发生态,在这方面,国产厂商都还有很长的路要走。

04 海外市场混战加剧

国内市场的竞争拉不开距离,而海外尤其是新兴市场,仍是国内智能手机品牌寻求增长的关键战场。

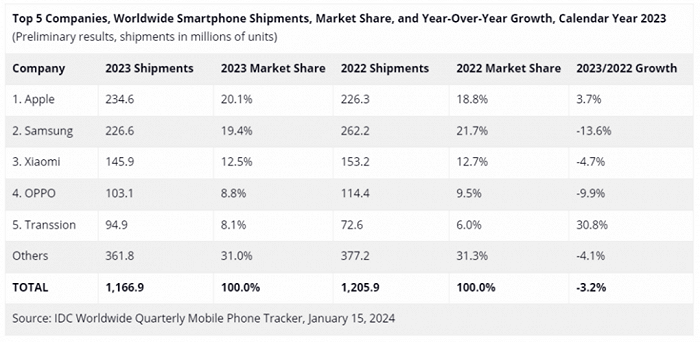

IDC数据显示,2023年全球智能手机出货量为11.7亿部,同比减少3.2%,创下了10年来出货量最低。苹果实现了正向增长,并历史首次获得了年度第一的宝座,市场份额20.1%。三星紧随其后,份额19.4%,三个国产品牌位居第三、四和五名,分别是小米12.5%,OPPO 8.8%,传音8.1%。

小米去年全球出货量达1.46亿台,国产品牌中位居首位。传音去年增速尤其突出,2023年全球出货量9490万台,同比2022年增长了30.8%。分析认为,小米和传音出货量保持增长,主要得益于拉美、非洲和中东市场的恢复,以及亚太地区消费需求的增加。

2024年海外市场的争抢仍将继续。荣耀CEO赵明近期在接受采访时就表示,2022年是荣耀的海外元年,2023年是欧洲元年,2023年荣耀海外市场销量占公司总出货量约30%,2024年可能达到40%。

另一个雄心勃勃的是联想-摩托罗拉,作为曾经的手机巨头,如今摩托罗拉在国内市场几乎难以见到,在全球手机市场的份额也从17%下降至4%,目前位居第八位。据媒体报道,摩托罗拉母公司联想已制定计划,将摩托罗拉在全球智能手机市场的份额提高一倍以上。摩托罗拉重点关注以取代小米的国家之一是印度。

“由于华为的强势回归,安卓厂商明年有一个很大的动向,就是会通过大力拓展海外市场来做弥补,整体来看,小米在中东非、欧洲、拉美等市场全面发力,OV海外市场主要在亚太地区,荣耀的海外重心会在欧洲、拉美、中东,无论如何它们都想从海外市场寻求突破,而且明年部分海外市场恢复会比较快。”Canalys研究经理刘艺璇表示。

虽然中国手机品牌在海外不少地区占有了一定的份额,但挑战依然巨大。比如美国和欧洲等成熟市场,仍被苹果和三星等国际巨头牢牢霸占。此外,不同的当地文化、渠道建设以及地缘经济都需要谨慎对待。

评论