文|FBIF食品饮料创新 大君

编辑|Panda

1987年,飯田勧从日本出发,奔赴9700多公里外的法国巴黎,参加一场晚宴。晚宴的主人是零售业红人路易·德福雷(Louis Defforey)。彼时,德福雷创立的家乐福如日中天,其主打的“大卖场+低价”组合不仅横扫法国市场,且先后进入了除法国以外的欧洲其他区域市场,以及美洲市场。[1]

飯田勧是日本OK超市创始人。自打1986年飯田勧将OK超市从“不时举办低价特卖活动”的超市,转型为“天天低价”的折扣化超市以来,他就头疼不已——价格上做到“天天低价”并不难,难的是搭建一个既能实现低价又不会让企业赔钱的收支结构。

晚宴进展得很顺利,德福雷也火速派出团队去日本市场调研,实地探查与OK超市合作共建折扣化的可能。[1]但最终,双方的合作仅推进到市场调查阶段就告以结束。原因是此时恰逢日本处于房地产泡沫破灭前夕,土地价格和建设成本高昂,折扣化模式下企业营收难以覆盖。

但与家乐福合作的终止,不但没有让飯田勧放弃折扣化,反而激起了他的野心,“将来我迟早会和家乐福竞争,沃尔玛也应该成为我最大的竞争对手之一。”[1]

于是,OK超市走上了长达38年的折扣化探索之路,而土地价格、建设成本高昂,仅仅是其面临的数不清麻烦中的一个,更多问题等待解决。

2023年,折扣化在中国擦出了新的火花,从零食量贩渠道一路烧到了商超,低价、性价比等关键词不断刷屏。

回看日本数十年前就开始的折扣化变革之战,OK超市是其中优秀选手:销售额连续增长36年。[2]总费用率保持在15%—16%,经常利润率达到5%左右,其所体现的盈利能力已足以跻身全球一流零售企业之列。而在保持赚钱能力的同时,其还在日本连续十三年位居顾客满意度第一。[3]

读完本文你将了解:

1、OK超市是如何做折扣化的?

2、折扣化究竟难在何处?

3、OK超市成功实现折扣化,做对了什么?

4、我们能从OK超市的经验中学到什么?

一、选择薄利,OK超市主动入局折扣化

2011年,飯田勧把OK超市里的荧光灯换成了LED-兼容照明。这带来的变化有两个:一是店里更暗了,二是节能50%。[1]

换灯泡只是一个开始,OK超市的节能工程远未结束。按照飯田勧的打算,OK超市接下来将这样做:“(将LED-兼容照明)再换成直管LED,功耗大约是之前的一半,这样就可以再节省50%。 这样一来,照明所需的功耗将为50%x50%=25%,总共节省75%的电量。照明约占整个店面用电量的20%,因此照明对整个店面的省电效果为20%×75%=15%。通过实现门店‘用电可视化’,积极推动冷冻设备、空调、电梯等省电,力争合计省电25%以上。”[1]

OK超市为何如此“节俭”?这还要从头讲起。

1958年初夏,飯田勧选择在日本东上线上板桥开出第一家OK超市,超市名字是他做批发商的父亲帮忙取的。

父亲对飯田勧的影响不止于此。“棉花批发商能持续经营很长时间,是因为这一行的利润薄弱。”飯田勧曾数次特别强调了父亲的这句话。[1]而此话背后的“薄利长存”,也成为20多年后OK超市顺利转型的关键。

OK超市成立后的15年里,店铺数量发展到了20家,但随后店铺数量与业绩增长陷入停滞。

1986年,飯田勧已将OK超市托付给职业经理人管理。在一次店铺巡查中,飯田勧意外发现OK超市竟然可以把一款原价100日元的产品,调整成98日元后特价出售。既然可以把价格降到更低,那平常为什么把价格定高?他意识到,特卖现象折射的是,“高品质、物有所值”这一OK超市基本经营方针已成为一句空话。[1]

飯田勧当即决定把“EDLP(Every Day Low Price)”概念加入到经营方针中。据了解,EDLP是沃尔玛最先于60年代提出的一种零售定价策略,即为商品设定并维持低价。[4]

零售业在获客与留客上,通常有两种方法:

一种是EDLP,以长期低价吸引消费者,这也是企业折扣化最基本的标志。EDLP是企业系统性经营结果——由于商品价格降低,企业盈利空间压缩,企业必须以成本降低、效率提升维持自身的盈利状态,与EDLP的长期实行。

沃尔玛中国总裁及首席执行官朱晓静曾现身说法:“通过提升效能,向效率要利润,这也是被沃尔玛在全球反复验证的规律,只有EDLC(Every Day Low Cost,天天低成本)才能EDLP。”[5]

另一种就是High-low pricing,也被称作高低价格策略,即企业日常对产品收取高价,但在某个特定时期会通过打折、促销等手段降低产品价格,鼓励消费者购买。[6]

1986年,日本的繁荣进入尾声,消费者价格敏感度提高,不少零售企业选择从高低价策略转向EDLP策略。

而OK超市的折扣化也在1986年正式开始。

彼时,与家乐福的折扣化合作虽最终没能成功,但飯田勧仍然认为家乐福的收支结构与折扣化模式有着极高的匹配度。“为了实现EDLP,必须建立EDLP制度。 如果我们的收入和支出结构不能与沃尔玛、家乐福相媲美,那么OK超市将无法启动EDLP。所以,我们的目标是将总费用率(总费用率=总费用/总收入×100%)控制在(和沃尔玛、家乐福一样的)15%。”[1]

总费用率15%放在全球也是一个极低的水平,目前国内零售企业总费用率平均在18%以上。[7]

为实现这一目标,OK超市面临的压力是前所未有的。客观上,日本零售企业发展折扣化存在众多阻碍:1)零售业竞争激烈,便利店渠道分流尤为严重,折扣化超市获得高销售额并不容易;2)日本零售市场天花板较低,折扣化企业在实现规模经济和采购端的成本优势上,难度较高;3)土地、房租、人力、电力等成本高昂,压缩企业盈利空间等。

稍有不慎,企业便有可能因折扣化“翻车”。在日本,两大零售巨头——大荣集团与沃尔玛,都曾折戟折扣化。

以其中被誉为日本零售之王的大荣集团为例,自1957年成立之日起,其就打出了“价格毁灭者”的旗号,奉行低价扩张策略。70年代,大荣集团开始试水折扣化,和Kmart合作成立Dmart、对标Costco成立Kou's、对标沃尔玛成立Hypermart。[8]但以上所有业态相继失败,促成大荣集团2002财年亏损额度达到3300亿日元。

Hard模式下,OK超市如何通关?

二、“抠”到极致,不放过“一个铜板”

15%总费用率是OK超市折扣化硬指标,对于如何实现,飯田勧的思路其实并不复杂,“增加销售额,避免不必要的开支,OK超市的总费用率就会下降。”[1]

在实际操作中,OK超市也非常直接。从固定成本到变动成本,凡是能省钱的环节,就尽一切可能省下来,如果省不下来,那就“一个铜板掰成两半花”。

先说固定成本,用节能灯只是“基操”,为了省电,OK超市甚至在夏季也不提供冷藏饮料。而在人员成本的控制上,OK超市也展现出了“节俭”的本色。

2005年,OK超市收到日本劳动基准监察署的纠正建议,被指出员工加班津贴没有得到适当的支付,需要对此改进。OK超市给出的改进方案是,直接取消加班制度,改成多人轮换上岗,谁也不会加班。[1]

2008年,在人员成本压缩上,OK超市再放大招。相对于其他超市不断增加深夜和24小时营业的商店数量,以与便利店竞争,OK超市反其道而行,只在每天8:30之后开门,21:30前就关门(清濑店除外)。[1]营业时间的缩短,直接带来店员数量与工作时长的缩减。

面对高昂的房租和建设成本,OK超市也有自己的办法。不同于友商热衷租赁店面、轻资产运营,OK超市更倾向于买入土地、成立自有物业,或签订长达20年的租赁合约(到期后可续签),以延长资产使用期限的方式实现效益最大化。飯田勧算了一笔账:“如果物业质量好,且土地价格能在商铺租期范围内20至30年内收回,那么还贷后的总费用率会下降。”[1]

对变动成本的控制,更是OK超市的重头戏,这特别体现在其对采购端的种种操作上。

由于家畜整头采购更便宜,OK超市就直接将一整头牛打包采购,再通过内部处理,顺便省下一笔屠宰费。[9]

为了省下更多的采购成本,OK超市注重通过精简SKU将供应商的可选范围缩小,以实现对单一品牌的大量采购,进而获得对后者的议价权、压低采购价格。

在选择采购对象上,OK超市绕开话语权更强的海外品牌,拥抱价格更优惠的民族品牌。且其拥抱的民族品牌通常不是市场占有率最高的,而是排名第二或更低的品牌。反映在货架上,就是牛奶不是更常见的“明治”,而是“森永”;酱油不是大众更熟悉的“龟甲万”而是“ヤマサ(英文名为“YAMASA”)”,意大利面不是品牌知名度更高的“マ·マー(类似“妈妈”,为日清制粉旗下品牌)”而是“オーマイ(英文名为“Oh’my”,主要供应于B端)”。[10]

而当有价格更低的品牌出现,OK超市更换合作对象也不稀奇。但飯田勧同时表示:“如果消费者无法接受现有品牌,换成认可度高的品牌也是不错的选择。”[1]

飯田勧认为,产品价格的降低无论是对OK超市还是供应商都有利。其中的逻辑在于,“如果单一产品的销量逐年增加,则该产品制造成本中的固定成本部分,将随着产品的增长而减少。如果将减少的这部分成本用于提高产品质量和降低销售价格,那么双方的竞争力将逐年显著增强。”[1]

但并非所有人都与飯田勧看法一致。2022 年,由于价格分歧,花王一度暂停在OK超市销售部分产品。[11]

三、把低价“刻进”消费者心里

仅仅做到成本节省,并不意味着折扣化大功告成。

2012年,一项发表在美国《营销研究杂志》上的研究表明,零售企业采用折扣化模式成本高昂,这不仅是指企业初始成本高,还包括所需付出的时间成本高,EDLP 策略必须维持足够长的时间,消费者才能建立起品牌“低价”心智。[12]

飯田勧发表过类似观点:“OK超市的基本策略是‘高品质,天天低价’,没有特别的促销日。 因此,顾客需要过一段时间才能了解新店。 开业一年左右,销售额才会开始快速增长,但期间新店总费用率超过20%。”[1]

所以,OK超市的另一项技能,是要让消费者都知道自己“便宜”,缩短市场心智建立时长。

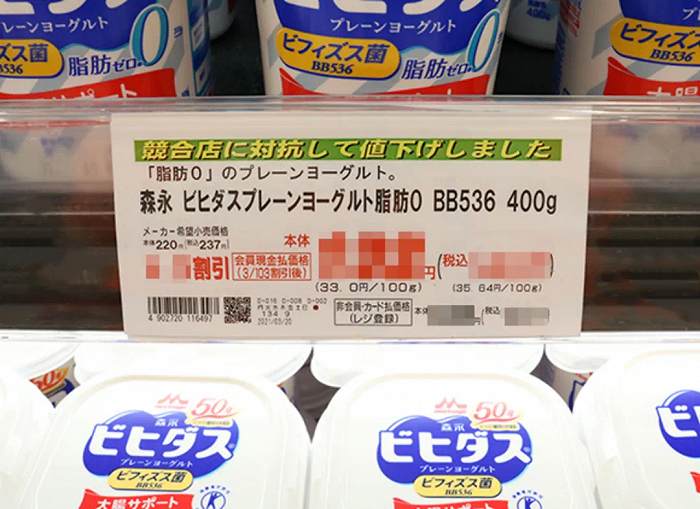

OK超市追求打造地域最低价(每个门店所在的区域最低价,非全国最低价),且要告诉消费者自己的价格是最低的。为此,OK超市不仅每日派店员实地探访附近友商的价格体系,还会邀请消费者告知其商品是不是比其他超市贵。而一旦出现友商价格更低的情况,OK超市就会贴上“为了对抗竞争店而降价”的POP,对商品降价销售。

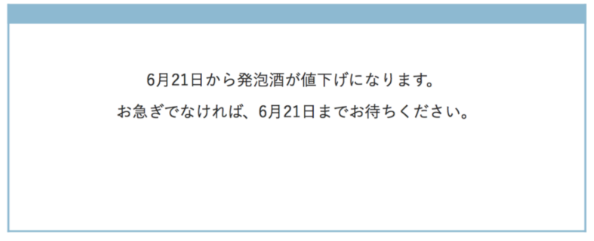

“诚实卡”被放置在商品旁边,同样用来宣传低价。OK超市会将一些商品信息打印在诚实卡上,并力求信息准确真实,措辞要像是对待家人的善意提醒。

一个例子是,OK超市会在卡片上坦诚:“6月21日开始起泡酒降价。如果您不着急的话,请等到6月21日再购买。”[1]

如果说张贴POP和诚实卡还算是人人学得会、没有难度的“营销伎俩”,那么被飯田勧称为“克服逆风,创造顺风”的翻盘游戏就没有这么简单了。[1]

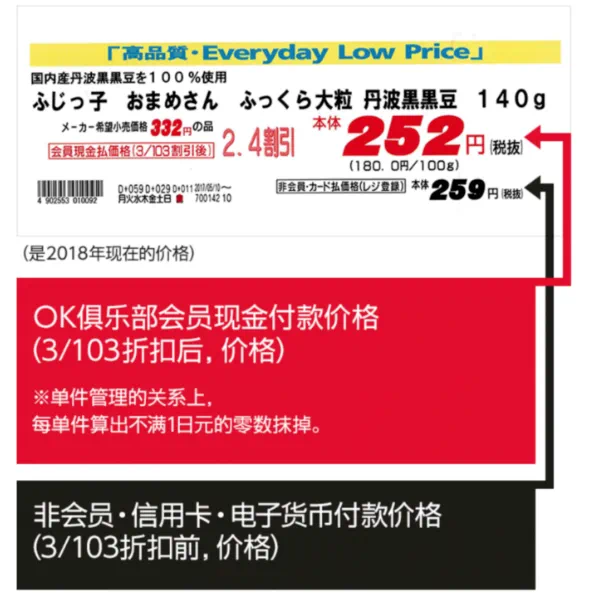

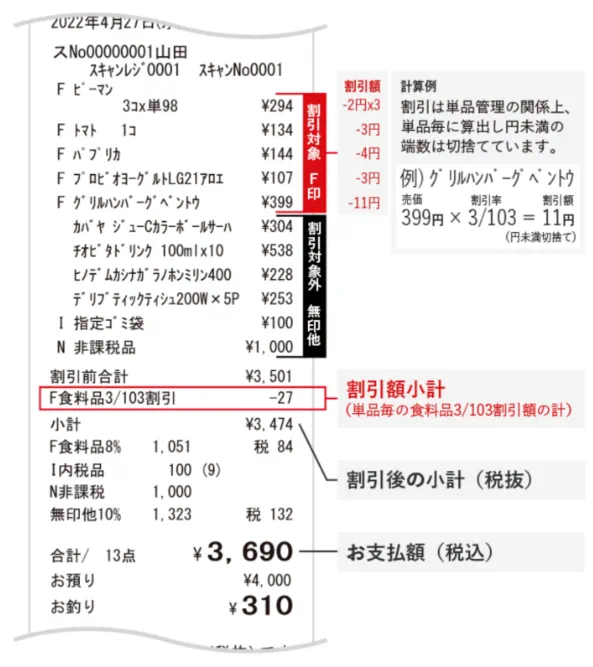

1989年4月1日,日本实施消费税当日,OK超市开始对食品提供3/103的折扣,用以抵消消费者支出增长的部分(当时的消费税税率为3%),并将商品总额拆分成商品本身的单价和含税价格两部分进行显示。直到今天,该折扣仍然保留。

但事情到这里还未结束。OK超市就消费税零头显示问题向日本最高法院提起上诉,并对日本连锁店协会规定的“企业必须显示含消费税的商品总额”表达不满,强势退出该协会。[1]

飯田勧对于OK超市一系列的表现相当满意。在OK超市主动陷入消费税风波期间,其获得的是消费者口碑,以及消费者进店数量的与日俱增。[1]

“消费税总额的显示对同行业其他公司来说是逆风,对我们来说却成了顺风……因为顺风,我们进入了最佳状态。”[1]根据飯田勧给出的数据,从2004年10月开始,OK超市周销售额同比增长便达到了罕见的130%左右,2004年11月销量同比增长131.6%。[1]

反映在财报上就是,OK超市实现了销售额连续增长36年,也就是说从实施折扣化以来,OK超市几乎每年都在增长。到2023年9月,OK超市第57期中期(2023.4—2023.9)销售额达到3046.17亿日元,同比增长12.6%;销售增长率112.63%;总费用率16.03%;税后净利润119.27亿日元;经常利润率5.77%。

经常利润率是日企常用的一个财务指标,用来衡量公司盈利能力。其他国家通常用净利率来表示,两者虽有区别,但大同小异。

作为对比,沃尔玛的净利率常年在2%上下浮动,家乐福的净利率常年处在1%—2%,Costco净利率常年保持在2.5%左右。

另据日本生产力中心服务业生产力协议会公布的JCSI(日本顾客满意度指数)显示,OK超市自2011年参与调查以来,到2023年已连续13年位居顾客满意度第一。

四、38年折扣化扩张,背后靠的是这两个字

复盘OK超市的开店历程,不难发现其中隐藏的“审慎”二字。这体现在两个方面:

一是OK超市每年开出的店铺数量并不多,尽管创始人飯田勧与现任社长二宮涼太郎都曾强调,OK超市的目标是每年开出10家店,但实际上每年开出的店多则10家,少则1、2家,甚至不开。

且从OK超市第一家店开始,在半个多世纪的时间里,其开店范围始终被牢牢限制在国道16号线沿线及以内。16号线是一条以东京为中心,全长348.4千米的环状干线道路,直接贯穿首都圈,圈定了经历过经济高速成长后日本引以为傲的一亿人口“总中产”。[13]

OK超市选择国道16号线以内的区域,本质上是保证了坪效。相比沿线外受到经济下行影响的人群,沿线内大规模高密度的中产消费者仍保有一定经济实力,拥有更多消费需求与更加确定的消费水平,为OK超市坪效兜了底。

这便不难解释,为什么OK超市将此处作为掘金所在地,而不越“雷池”一步。

二是没有特殊待遇,所有门店都要背上“绩效”。早在1999年,飯田勧就提出“在不借贷的情况下实现30%的年增长率”,并将该目标摊到每家门店头上:现有门店销售额需同比增长10%,新店销售额需同比增长20%。

飯田勧认为如果不依赖银行贷款,仅使用企业自有资金,在不产生还款利息,保证财务安全的前提下,30%的年增长率具备实现的可能。第一步就是将总费用率降低在15%以内,第二步是将经常利润率提升至5%左右,第三步则是挑战30%年增长率目标。[1]

“可能需要很长时间才能达到这个目标,但欲速则不达,我决定就这样走下去。”飯田勧将上述目标列为OK超市的长期计划。[1]

30%年增长率目标难以快速实现,原因多重:1)其开店前倾向于先收购土地,再自行建设,而非直接租赁,开店周期被拉长;2)为了保持健康的经营现金流,用于新店初期的投资金额不能过高,但日本土地价格普遍高昂,找到合适的收购对象困难重重;3)新店开业早期所能带来的销售额有限,等待新店收入增长、费用率与经常利润率达标,同样需要时间。

一口吃不成胖子,搁在OK超市身上也一样。尽管OK超市会主动给自己减负,把30%的年增长率目标改成20%,把5%的经常利润率目标改成4%,但完成起来依然不易:总费用率常年在15%与16%之间横跳,经常利润率的达标期限也在被不断延长,OK超市的实际扩张之路走得小心翼翼。

但OK超市并非不关注扩张。飯田勧曾直白地说出过,“如果你只关注经常利润率,你就会失去增长潜力。但优先考虑增长将降低经常利润率。”[1]OK超市追求的是销售增长与经常利润率的平衡。在两者兼顾上,其做出的举措包括:

1)促进同店销售增长。OK超市对此的考虑是,现有门店销售额的增加意味着固定成本没有增加,而可变成本相对于销售额的增长率保持小幅增长,从而形成总销售额增加、总费用率下降、经常利润率增加的良性循环。[1]

为了促成同店销售的增长,OK超市从消费者数量与粘性入手。一方面,OK超市建立了OK Club,将过往适用于所有消费者的3/103折扣,改为仅针对OK Club会员现金付款时所能享受的权限。截至2023年3月,OK Club会员数量达到约677万[1]。这一数字,截至2021年11月,山姆在中国是400多万;[14]截至2022年11月,盒马是近300万;[15]截至2023年12月,Costco在全球是1.28亿。[16]

另一方面,OK超市尝试建立一个股票价格与普通利润挂钩的的商业模式,通过发行类别股,将企业利润的一部分返还给消费者,从而进一步增加OK超市的粉丝数量与粘性。

类别股是指在公司的股权设置中存在的两个以上不同种类、不同权利的股份,它们可以在收益权、投票权等方面有所扩张或限制。[17]

2)增加线上销售。考虑到老龄化加重,越来越多的消费者难以高频到店大量购物,OK超市在16号线内建立大型配送中心,并配备大量自动化设备,降低物流成本,此外还拥有生鲜和熟食加工中心,支持在线配送,试图在有限的空间内获取更多销售额。

不同于零售行业流行的“快速开店、快速试错”,OK超市一个不成文的规定是“一旦开业就绝不关店”。截至2023年9月,在OK超市144家店中,仅有一家店因为建筑物老化而关闭;且在经营过程中,未出现因业绩不佳而要求减少租金的情况。[1]

2024年,OK超市的新计划是走出关东,在人口同样稠密的关西开出第一家店,并将专注于这个新市场,以实现每年20%的年增长率。[1]

五、结语

目光转向国内。

根据德勤调研数据,2023年中国消费者购物首先考虑需求刚性(占比41%)和性价比最高的产品(占比36%),同时在购买行为上超过9成用户会进行比价,8成左右用户会主动搜索优惠券。另据BCG发布的调研报告数据,2023年上半年,国内中产消费群体持续向物美价廉渠道倾斜,奥莱店/折扣店作为首选购物渠道指数增长68%。

曾经发生在OK超市身上的剧情在中国重新上演:盒马、永辉、胖东来等纷纷探索折扣化,从商品售价、SKU数量、自有品牌占比、合作对象等多个方面进行调整,并寻求折扣化模式下更加适配的收支结构。

参考来源:

[1]ok-corporation

[2]《【がっちりマンデー】OKスーパーが激安な理由は?社長の経歴もチェック!5月26日》,2019.5気になる情報

[3]《2023年度 JCSI(日本版顧客満足度指数)第1回調査結果》,2023.8,公益財団法人 日本生産性本部

[4]MONASH

[5]李又寻欢,《低迷的实体零售,最需“做难而正确的事”》,2021.11,灵兽

[6]Wikipedia

[7]《2019-2020年中国百货零售业发展报告》,中国百货商业协会CCAGM、冯氏集团利丰研究中心

[8]刘文正、刘彦菁,《日本消费复盘系列报告:深挖90年代日本折扣零售牛股特质,看国内潜力标的》,2023.8,民生证券

[9]納谷 ロマン,《コ一ヒ一は驚きの1杯2円...!品質はどうなの?激安の裏側に迫る!》,2022.11,明治安田生命

[10]《南町田から激安OKストアへ ~なんで安い?何が安いの?》,2019.3,hatenablog

[11]酒井大輔,《オーケー 二宮涼太郎社長「我々は武闘派ではない」》,2022.8,日本经济新闻

[12]Paul B. Ellickson、Sanjog Misra 、Harikesh S. Nair,《Repositioning Dynamics and Pricing Strategy》,2012.12,Journal of Marketing Research

[13]黄秋源,《道路串起都市区,由何而兴,如何持续:日本的国道16号线》,2023.7,澎湃新闻

[14]抛转,《猛开店、普降价,盒马不过日子了?》,2023.10,社区超连锁

[15]百合,《盒马X会员店付费用户达300万,店内自有品牌一年后有望达50%》,2022.11,财经涂鸦

[16]杨仁文、马川琪,《Costco(COST.O)深度报告:全球会员制仓储零售龙头,优质低价,效率为王》,2024.1,国海证券

[17]类别股—百度百科

评论