文|未来迹FutureBeauty 巫婉卿

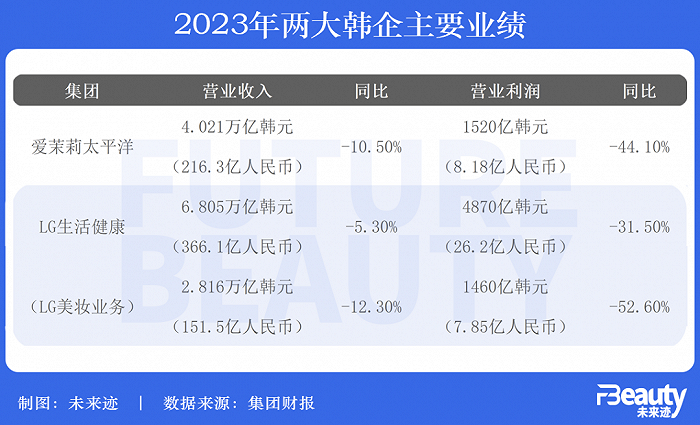

两大韩妆巨头爱茉莉太平洋、LG生活健康公布2023年业绩,情况并不乐观,两大集团都迎来营业收入与利润的双降,LG美妆业务全年营业利润的下降幅度甚至高达90.8%。

近年来韩妆积极转向北美等新市场,并取得了一定程度的增长,但目前的业绩情况来看,新市场的增长还不足以抵消在中国市场的下滑幅度。中国市场,依旧是韩妆巨头们的头号难题。

01 爱茉莉太平洋仍未走出变革阵痛,中国市场营收下降近20%

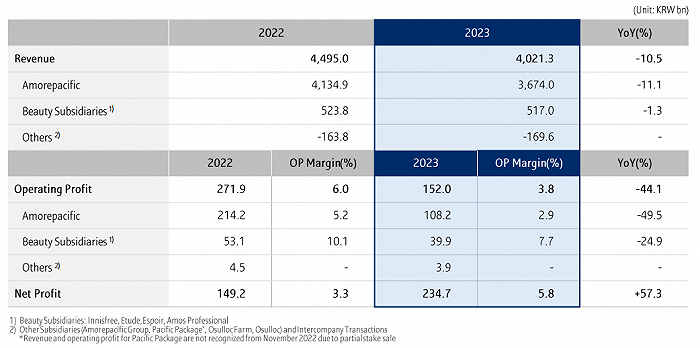

爱茉莉太平洋最新财报显示,集团2023年全年营业收入同比下滑10.5%至4.021万亿韩元(约216.3亿人民币),营业利润同比下滑44.10%至1520亿韩元(约8.18亿人民币)。

截图自爱茉莉太平洋财报

就2023年第四季度的情况来看,该季度爱茉莉太平洋集团营业收入达1.018万亿韩元(约54.87亿元人民币),同比下降14%;营业利润更是暴跌,同比下滑62%至299亿韩元(约1.61亿元人民币)。

据了解,爱茉莉太平洋集团分为三个部门:爱茉莉太平洋公司(Amorepacific)、美妆子公司(Beauty Subsidiaries)和其他子公司(Other Subsidiaries)和其他。

综合财报公布数据情况来看,2023年这三个部门的情况都不甚理想,爱茉莉太平洋公司(Amorepacific)贡献了最多的营收,但相较去年下滑了11.1%至3.67万亿韩元,营业利润下滑近五成,同比下降49.5%至0.108万亿韩元。

美妆子公司(Beauty Subsidiaries)业绩情况也并不乐观,2023年营业收入下降1.3%至0.517万亿韩元,营业利润下降24.9%至399亿韩元;其他子公司(Other Subsidiaries)营业收入更是呈现亏损状态,2023年全年营业收入亏损1696亿韩元,但营业利润达39亿韩元。

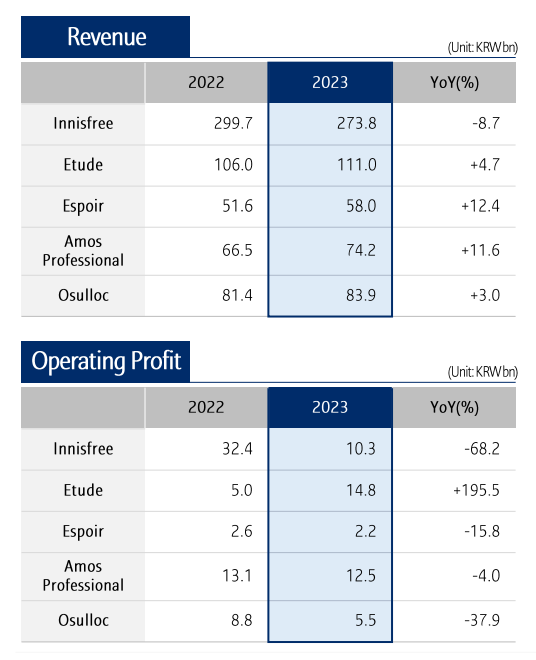

按品牌表现来看,根据爱茉莉太平洋在财报中公布的Innisfree悦诗风吟、Etude伊蒂之屋、Espoir艾丝珀、Amos Professional、Osulloc这五大品牌业绩情况,Innisfree悦诗风吟表现不佳,营业收入与利润双降,利润更是出现大幅下滑,同比下降68.2%。据了解,悦诗风吟业绩下滑主要是受到销售渠道重整和营销投资扩大的影响。

Etude伊蒂之屋成为唯一营业收入与利润双增长的品牌,营业利润甚至高达195.5%,其余三个品牌营业利润都有所下滑。

截图自爱茉莉太平洋财报

对于总体营业利润的明显下滑,爱茉莉太平洋集团在财报中指出,主要由于旅游零售和网络渠道销售下降,以及营销费用增加,导致化妆品营业利润的减少。据了解,2023年爱茉莉太平洋旅游零售渠道的销售额下降了两位数。

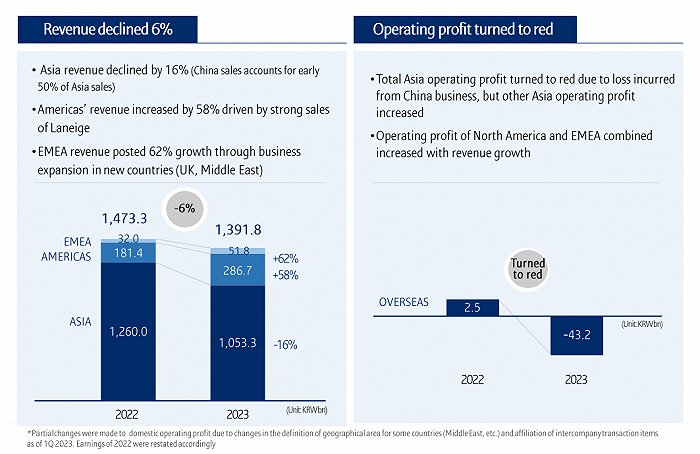

而按地区来看,集团认为营业利润呈负数,主要还是由于中国业务的亏损。

作为爱茉莉太平洋的第一大市场,亚洲增长失速,营业收入同比下滑16%至1.053万亿韩元,其中中国销售额占亚洲销售额的50%。具体到中国市场,按人民币计算,爱茉莉太平洋在中国市场的营业收入大约下降了20%,可见其在中国市场的遇冷程度。

对于亚洲地区的整体营收下降,爱茉莉太平洋在财报中认为,主要是品牌更新、门店重组和主渠道去库存所导致。

截图自爱茉莉太平洋财报

但值得庆幸的是,此前爱茉莉太平洋制定的进军北美等新市场的策略已经见效,美洲地区营业收入同比大涨58%至2867万韩元,集团在财报中指出,主要还是受到兰芝销售上涨的推动作用;集团新开发的EMEA(欧洲、中东及非洲)地区同比大涨62%至518万韩元。

02 LG生活健康美妆业务利润下滑超五成,中国市场销售额下降19.6%

作为另一大韩妆巨头,LG生活健康的情况也并不明朗。

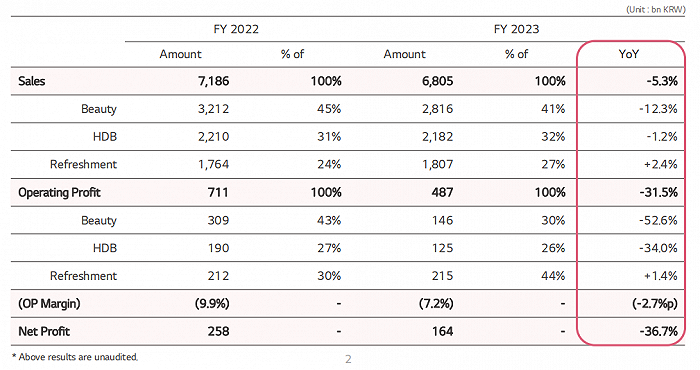

根据LG生活健康发布的最新财报,2023年该集团销售额同比下滑5.3%至6.805万亿韩元(约366.1亿人民币),营业利润同比下滑31.5%至4870亿韩元(约26.2亿人民币)。

截图自LG生活健康财报

其最新公布的2023年第四季度业绩情况不太乐观,该季度集团销售额和净利润分别下降13.3%、57.6%,美妆业务同样惨淡,该季度销售额同比下降23.7%至6640亿韩元,营业利润同比下降90.8%至70亿韩元,跌幅超90%。

分析下滑原因时,LG生活健康在财报中指出,所有业务部门的销售额均有所下降,主要是因为中国市场的需求减少,和海外业务结构重组成本导致的美容业务盈利能力下降。

单就LG生活健康的美妆业务来看,2023全年销售额达2.816万亿韩元(151.5亿人民币),同比下降12.3%,营业利润同比下降52.6%至1460亿韩元(7.85亿人民币),相较去年下滑幅度超五成。LG生活健康在财报中指出,美妆业务的业绩下滑,主要是因为中国需求疲软。

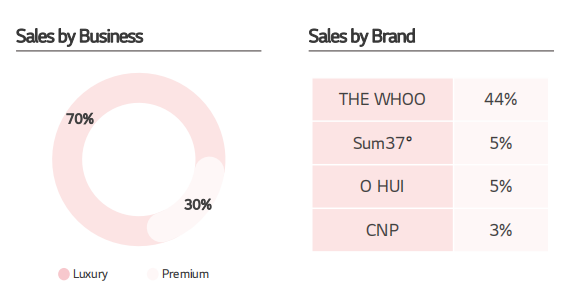

就品牌表现来看,THE WHOO(后)贡献了最大营业收入,占比达44%,其次为苏秘37°占比5%、O HUI(欧蕙)占比5%、CNP占比3%。可见,从品牌销量结构上来看,LG生活健康依然比较依赖于THE WHOO(后)这一单个品牌。

截图自LG生活健康财报

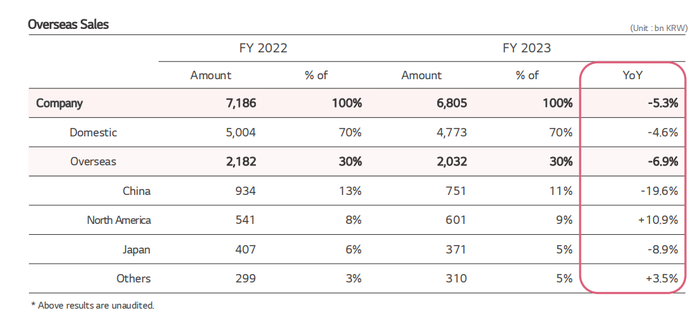

就地区来看,该集团海外营收与国内营收都有所降低,其中海外降幅6.9%超过国内降幅4.6%。在海外市场中,中国占总销售额的15%,北美占10%,日本占6%,中国依旧是LG生活健康的海外第一大市场。

截图自LG生活健康财报

但中国成为LG生活健康海外市场中下降最严重的地区,同比下降19.6%至7510万韩元,日本地区也下降了8.9%至3710万韩元。和爱茉莉太平洋一样,LG生活健康在北美地区的销售额也有所上升,同比上升10.9%至6010亿韩元,成为LG生活健康的一大增长动力。

可以看到,“中国”成为了LG生活健康分析业绩下滑时的一大关键词,这与LG生活健康在加快中国市场的战略调整有关。

去年10月,LG健康生活旗下高奢护肤品牌苏秘37°宣布,因公司品牌运营策略变动,品牌的线下百货专柜将逐步进行战略调整。自2023年11月1日起,苏秘百货专柜柜台消费将不再进行积分累积,会员剩余积分可转移至Whoo后。针对这一调整,不少业内人士认为苏秘37°将全面撤退线下。

今年1月,LG生活健康旗下高端护肤品牌欧蕙(O HUI)撤掉了在南京中央商场的专柜,至此该品牌在中国内地所有线下专柜均已关停。

两个品牌的撤退动作不免让人怀疑,但从LG生活健康的角度来看,这一系列动作实际上是在加快中国区的策略调整,但这也间接导致了中国区业绩的再度下滑。

此外,受旅游零售及渠道管控混乱,引发乱价窜货导致的品牌力下滑等因素影响,也让LG生活健康在中国区的业绩再度蒙上一层阴影。

03 竞争升维,韩妆在中国亟需讲出新故事

可以说,爱茉莉太平洋与LG生活健康两大集团的走势是现下韩妆的缩影,综合2014年—2023年中国自韩国化妆品类进口额的情况来看,近两年都呈现出负增长状态,2023年更是同比下降15.41%至154.1亿元,进口额低于前5年水平,创下近6年新低。

正如韩国美妆行业媒体《The K Beauty Science》CEO朴载弘曾对《FBeauty未来迹》表示:“中国市场的低迷应被视为韩妆加速进入北美市场的主要原因。特别是对中国出口依赖度较高的韩国化妆品为了弥补在中国市场的不景气,全力进军北美市场。”

面对中国市场的遇冷,各大韩妆集团纷纷转向北美等地,挖掘新的增长潜力,但就目前来看,韩妆在北美等地的营收增长,还不足以抵消中国市场的下滑幅度。而中国作为它们的关键性海外市场,依旧能对其总体业绩产生深刻影响。

不过,韩妆目前并没有就此在中国市场“躺平”的意思。

LG生活健康在其财报中指出,尽管2023年条件不利,但依旧为其建立国内乃至全球的竞争力奠定了基础,集团目标在2024年销售实现个位数增长。该集团认为,通过加强企业核心竞争力,2024年将成为增长的关键性转折点。

而在LG生活健康制定的三大业务目标中,第二条便是建立中国业务的稳健性,一方面希望通过减少免税渠道业务的波动性,来提升中国业务的竞争力及盈利能力;另一方面,将专注中长期品牌资产的开发,逐步拓展并赢得高端市场,同时还要通过线下渠道的重组来提高盈利能力。

欧蕙(O HUI)与苏秘37°的撤柜就是LG生活健康对线下渠道进行重组的表现,知情人士曾告诉《FBeauty未来迹》,2024年WHOO后和秀韩雅两大品牌在中国市场的百货渠道已完成重要合作伙伴年度积极增长目标对焦,开年首月,Whoo品牌实现全渠道增长。而欧蕙和同门品牌苏秘37°,接下来除了布局线上,线下还将有可能深度分销CS渠道。

除了上述高端美妆线的调整,LG生活健康也曾直接向《FBeauty未来迹》表示,该集团旗下大众线品牌将进一步展开线下扩张,让渠道组合更加丰富、综合。可见,LG生活健康正努力在中国市场找回节奏感、赢得掌控权。

爱茉莉太平洋也在加速应对市场变化,旗下品牌雪花秀启动“#SulwhasooRebloom”品牌革新、悦诗风吟整体形象焕新+产品功效化革新、梦妆宣布入局Clean Beauty、伊蒂之屋着手调整经营策略。

值得一提的是,去年11月,爱茉莉太平洋旗下精研自然香氛疗愈个护品牌LONGTAKE宣布和若羽臣达成合作,正式入驻中国,并全面上线旗下全系香氛个护产品业务;去年9月,雪花秀还官宣中国演员白敬亭为全球品牌代言人。可见,爱茉莉太平洋对于开拓中国市场的野心依然在。

在中国市场加速变化的背景下,不单单是韩妆,以欧莱雅、雅诗兰黛为代表的欧美企业,以资生堂、花王等为代表的日本企业,都在加速在中国市场的策略调整。尤其是中国旅游零售渠道的变化,几乎对每一个外资品牌都带来了或大或小的影响。

但韩妆在中国市场面临的窘境,很明显不只是旅游零售渠道的影响,相较于韩妆在中国市场的巅峰时期,几大韩妆品牌在中国消费者眼中的品牌力及影响力可谓肉眼可见的下降。

值得一提的是,在欧莱雅等欧美品牌依旧占领高地、国货加速崛起的大背景下,人们谈及中外品牌的竞争时,韩妆品牌的存在感也越来越低,在双十一、6·18等大促榜单上,韩妆品牌的身影也越来越少见。业绩下滑或许并不可怕,被消费者乃至市场“忘记”,这才是最可怕的事。

如今的品牌竞争逐渐从单纯的流量竞争上升为更全面的研发能力、营销能力、获客能力等多维度竞争,而在功效护肤风潮之下,韩妆品牌也一直没有建立起科学技术壁垒及科学传播体系。

所以,LG生活健康在财报中指出将在中国市场专注中长期品牌资产的开发或许是一个正确的方向。据悉,关于欧蕙品牌在中国市场的科技护肤传播也在酝酿之中,并预告了新品发布时间表。而本土化做得更好的爱茉莉太平洋更早在三年前就陆续启动品牌深度焕新,将悦诗风吟、梦妆等成熟大众品牌转向热门的纯净护肤方向。

正如朴载弘曾对《FBeauty未来迹》表示:“韩国化妆品要想获得中国消费者的认可,除了差异化的品质和理念,似乎没有别的办法。”

面对前所未有的大周期,渠道调整、品牌焕新和寻求新市场增量正成为各大美妆公司的常规动作,在资源的腾挪之中谋求效率最大化。在业界,善于做产品创新和营销突破一直是韩妆的优势,当中国市场的消费底层逻辑发生颠覆性变化,它们其实也在积极灵活求变,以适应极速变化的市场竞争。坚持“做自己”不易,重塑品牌价值难上加难,如何在功效叙事泛滥的当下讲出独特的夹杂内核,找回生态位,是韩妆品牌亟需回答的考题,考验重重。或许曙光已现,但中国市场留出的变革窗口期看起来也并不长了。

评论