文|赶碳号

2023年,逆变器企业过得怎么样?海关出口数据显示,我国去年光伏逆变器出口量增价升,并不算卷。但是,对于储能逆变器企业来说,却已由夏入冬,寒冷到极点。这一点,在同时拥有这两块业务的固德威身上,体现得非常明显。

2月23日晚间,固德威发布了一份看上去十分靓丽的2023年度业绩快报,增收又增利。但是,如果分拆到每个季度会发现,2023年下半年以来固德威的经营状况其实已大不如前,特别是第四季度,公司已发生亏损。

01、靓丽的成绩单脱水之后

固德威2023年业绩快报;来源:公司公告

2月23日,固德威发布2023年度业绩快报公告:

“报告期内,公司实现营业总收入73.52亿元,较上年增长56.09%;归属于母公司所有者的净利润8.68亿元,较上年增长33.65%;归属于母公司所有者的扣除非经常性损益的净利润8.29亿元,较上年增长32.16%;基本每股收益5.03,同比增长33.78%。

报告期末,固德威财务状况良好,总资产额为71.53 亿元,较年初增23.36%;归属于母公司的所有者权益为29.99 亿元,较年初增长32.85%。 ”

如果我们仅从上述数据来看,固德威交出了一份堪称靓丽的2023成绩单——增收又增利,总资产和净资产也都有不小幅度的提升。

毕竟2023年“海外经销商库存较高,行业竞争加剧”,2022年欧洲光伏市场在俄乌冲突刺激下的爆发式增长,在2023年已经风光不再。这份成绩难能可贵。

但是,赶碳号根据固德威这份业绩快报的数据,对其2023年四个季度的营收利润指标进行了还原,发现固德威的经营状况,难言乐观!

赶碳号根据固德威财报、快报整理

2023年第四季度,固德威实现营业总收入17.02亿元,环比第三季度下降7.30%,同比2022年第四季度则下降5.18%。

更重要的是,2023年第四季度,固德威各项利润指标全线失守:营业利润亏损1600万元,利润总额亏损1800万元,归母净利亏损2500万元。特别是最能体现一家公司主业经营质量的核心指标——扣非净利润,一个季度就亏了5600万元!

如果和顺风顺水的2022年相比,这种反差则更为明显。2022年第四季度,固德威的这四项利润指标分别为:4.226亿元、4.196亿元、3.741亿元和3.634亿元。

同样的四季度,海外备货交付、海运在途等情形大抵类似,固德威在2023年四季度的营收只是同比微降,但利润却直接变成了负数。

也就是说,这份“靓丽”的快报,只是公司信披的技巧——所谓的增收又增利,只是反映了年度变化,而没有反映季度变化。

回顾2023年全年,固德威的营收和利润均呈现出前高后低的情况。特别是进入2023年的第四季度,情势更是急转直下。现在,2024年一季度已经过去了将近两个月,市场环境已经有所改观了吗?如人饮水,冷暖自知。

在2023年三季度业绩说明会上,有投资者询问:

“目前公司受海外高库存影响如何?预计这种整体受影响情况将持续多久?”

固德威回复:

“公司主营业务产品在上半年需求旺盛,三季度需求疲软,四季度开始慢慢回暖,其中德语区、非洲和拉美的储能需求逐步提升,预计行业去库存将在明年一季度结束。公司将密切关注行业动态,积极应对各类变化。”

现在看,四季度非但没有回暖,反而更为寒冷:营收环比三季度继续下降,甚至发生了全面亏损。

02、钱都亏到了哪里

2023年第四季度,固德威的钱,究竟亏到了哪里呢?具体可能要等公司年报发布才知道。笔者在此只能推测。

公司财报显示,2023年前三季度,固德威并网逆变器的营业收入为20亿,营收占比42.48%,毛利率为29.89%,相当于贡献了5.98亿的毛利。同期,固德威的储能逆变器营收为16.43亿,收入占比为34.88%,毛利率为44.5%,贡献了7.31亿的毛利。

也就是说,在去年前三个季度,储能逆变器的营收规模虽然比并网逆变器要少,但却是公司利润的大头。

赶碳号判断,也许正是因为固德威的储能逆变器业务遇到了困难,所以才会出现四季度营收微降但利润亏损的局面。

这一推断,在储能电池企业——派能科技身上得到了验证。截至2023年前三个季度,派能科技99.07%的营收来自储能电池系统,96.69%的营收来自境外。

同一时间,2月23日晚间,派能科技发布2023年度业绩快报,营收、利润等各项指标全线下滑。

来源:派能科技公告

派能科技披露,“2023年受到宏观环境变化、部分国家和地区补贴退坡、下游企业去库存等多重因素叠加影响户储市场增速阶段性放缓。报告期内,公司新增产线陆续建成投产导致产能增加,固定成本增加,公司整体产能利用率相对偏低,折旧、摊销费用较高,产品单位成本上升。在上年同期业绩基数较高的情况下,导致报告期内公司产销量、净利润均同比下降。”

2023年下半年,欧洲户储逆变器库存高企。固德威的储能逆变器业务占比如果再高一点的话,公司业绩可能会更加难看。

户储、微逆企业2023年的日子不太好过,也反映在了股价上。以最近250个交易日计算,昱能科技、派能科技、禾迈股份等企业在A股5000多家公司中居于跌幅榜前列。虽然昱能科技、禾迈股份还未发布业绩预告或快报,但究竟有多大的雷,要等到公司发布年报时就会知道。

另外,与固德威具有一定可比性的逆变器企业——以色列的SolarEdge,去年的业绩比固德威还要差。当地时间2月21日,该公司公布Q4销售额,为3.16亿美元,比去年同期的8.907亿美元下降64.52%,该公司2023年第四季度净亏损更是扩大至1.624亿美元。

然而,如果和中国同行相比较,固德威仍然不能把去年第四季度的亏损,全都归因于市场环境。

03、是市场问题,还是自身问题

如果和已经发布预告的阳光电源(2022年排名第2)和上能电气(2022年排名第8)相比,固德威就不能只在不利的市场环境上找原因了。

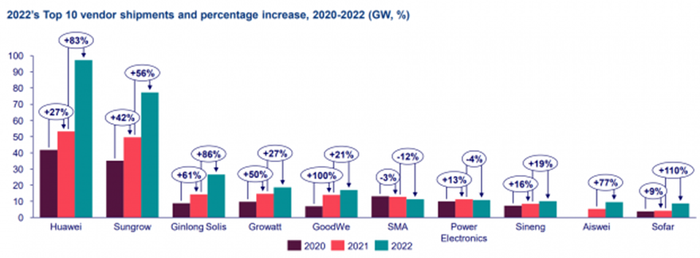

逆变器出货量排名;来源:伍德麦肯齐

阳光电源有2023年度的业绩实在有些逆天。1月22日,阳光电源发布2023年度业绩预告,预计实现营收710亿-760亿,归母净利93亿-103亿,扣非净利91.5-101.5亿。

赶碳号根据阳光电源的三季报,还原了公司各季度主要财务指标,如下:

逆变器龙头阳光电源在2024年度的营收、利润都很不错,并没有出现固德威这种断崖式的下跌。

根据海关出口数据统计,2023年我国逆变器出口实现99.54亿美元,同比2022年的89.38亿美元上升11.37%。与此同时,2023年,我国逆变器出口的重量为33.36万吨,比2022年的30.38万吨,增长了9.8%。

总体而言,2023年我国逆变器出口量升价增。这充分说明,逆变器行业的产能过剩,远远没有光伏主产业链那么严重。

另外,2023年逆变器出口呈现的另外一个规律是,2022年我国的逆变器出口逐月增长,2023年的情形则恰恰相反,逐月降低,到了12月份已经接近2022年欧洲能源危机爆发前的水平。

为何阳光电源每一个季度的业绩可以如此平滑、利润如此丰厚呢?赶碳号认为,这至少与其在印度和泰国拥有25GW以上的海外产能有一定关系。特别是当年,华为被迫退出了美国逆变器市场,阳光电源做了很好的替补与承接。

当然,大白马阳光电源也有它的问题,比如天量的库存与存货。

截至2023年第三季度末,阳光电源的存货已高达268.7亿元,较2022年底的190.6亿元又增加了近80个亿。赶碳号此前曾撰文提出过疑问,为何公司存货与库存商品占比远超同行。在互动易、投资者交流会上,公司也多次被人问及,但是从未对此对库存结构进行明确解释。公司2023年年报发布时,也许存货与存商品仍会大增。

固德威既然和大白马阳光电源不能比,还是有一家公司可比的,那就是上能电气。

两家企业的业务结构类似,2023年前三季度,上能电气光伏逆变器收入13.03亿,占比近60%,毛利率为19.85,储能变流器收入8.18亿,占比37.55%,但毛利率却只有11.82%。固德威在同期的储能逆变器业务,毛利率高达44.5%!

所以,两家公司最大的不同之处在于,上能电气的市场89.88%在国内。国内市场拼的反而是硬功夫——因为上能电气是和全球最强的中国光伏逆变器和储能逆变器企业正面展开较量。固德威海外业务占比近80%,变数很大,变脸也快。

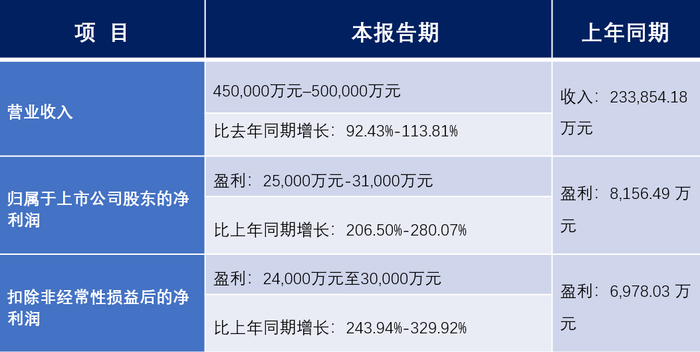

20203年度业绩预告;上能电气公告

1月30日,上能电气发布2023年度业绩预告,实现营收45亿-50亿,归母净利2.5亿-3.1亿,扣非净利2.4亿到3亿。

这样测算下来,2023年的第四季度,上能电气归母净利在0.42亿-1.05亿之间,扣非净利在0.41亿-1.01亿之间。为什么国内这么卷,排名行业第八的上能电气,反而会有很不错的增长呢?

综合比较下来,只能说固德威赚的是海外户储市场大爆发这一风口的钱,上能电气赚的却是辛苦钱。所以,风口一过,固德威的业绩就下来了。关键是,风还会再来吗?下一场风,又会有多大呢?

后记

市场千变万化,不确定性越来越多。最近几年,人们长期以来所坚守的一些理念与原则,经受了严峻考验。

比如说,我们究竟应该选择做一家风口上的企业,在最短时间内以最高的效率赚最快的钱、实现最大的市值呢?还是仍然相信天道酬勤,仍然愿意埋头苦干,追求永续经营、基业长青?这个问题看似很容易回答,其实,知易行难。

做企业,有人就是擅长百米冲刺,有人则只擅长马拉松。

评论