文|杨斯钧

从微观上看,2023年消费场景恢复,线下消费快速回流,消费对经济增长的贡献率超八成,消费成为拉动经济恢复的最大动能。

但鉴于2022年低基数效应的影响,市场整体仍处弱复苏态势。

对消费者而言,疫情冲击的影响将长期存在,大众消费的意愿、能力均有所下降,且消费趋于保守、回归理性。

对从业者而言,消费投融资仍在遇冷、市场情绪仍较悲观,讲究“质价比”的消费趋势让品牌的利润空间遭到极大挤压,降本增效仍是主旋律。

未来很长一段时间内,品牌的增长都将来源于拼供应链、铺渠道渗透率、抓趋势赛道的差异化机会。

从宏观上看,现阶段我国经济增长由传统的投资、出口拉动转向消费、服务拉动,人口红利转为消费升级红利。

未来几年,消费潜力的释放与激烈的市场竞争下,一批伟大的品牌将被塑造。

为精准复盘2023的消费情况,沥金联合久谦中台进行了深入的数据分析,并从整体趋势、线上大盘及品类格局、线下消费格局三方面切入,具体分析消费行业、品牌、渠道的动态变迁,以下是结论总览:

1. 【消费整体趋势】 2023年社会消费品零售总额超47万亿元,同比增长7.2%,消费成为拉动经济增长的主要动力;消费场景恢复,人们的补偿性出行增加,带动线下餐饮的高增长,餐饮收入同比上涨20.4%。

2. 【线上消费】电商规模进一步扩大,实物网上销售额最低值相较去年有所上涨,电商消费普及率还在提高;几大主流电商平台中,拼多多强势崛起,抖音电商高速增长。

3. 【品类情况】 休闲零食在稳健增长;饮料冲调在京东、抖音均实现大幅上涨,白酒去库存拉动效果明显;家庭清洁在抖音获得60%的高增长;生活电器小幅增长,智能化家电需求大;彩妆香水回春,在抖音大涨71%;个护、婴幼儿用品线上大盘微增,精细化发展趋势显著;宠物在各平台均有不错的涨幅。

4. 【线下消费】购物中心的餐饮、服务和零售业都在涨,其中餐饮涨幅最大,销售额同比上涨24%;休闲娱乐、运动户外、面包甜品、茶饮奶茶等店效、坪效大幅增长;咖啡茶饮跑出万店品牌瑞幸、库迪、蜜雪冰城。

5. 【未来展望】 由于消费行为对市场的影响存在滞后反馈,预计今年8至10月份才会呈现小幅度的回暖迹象;就行业机会来看,尽管大类机会并不明显,但还有大把的消费潜力待挖掘,垂直细分领域和老品重做仍有机会。

6. 【数据维度】2023年1月1日-12月31日;同比指2023年与2022年同期相比;品牌销售占比指品牌销售额/行业销售总额。

先从宏观视角来看2023年国内整体消费市场的情况。

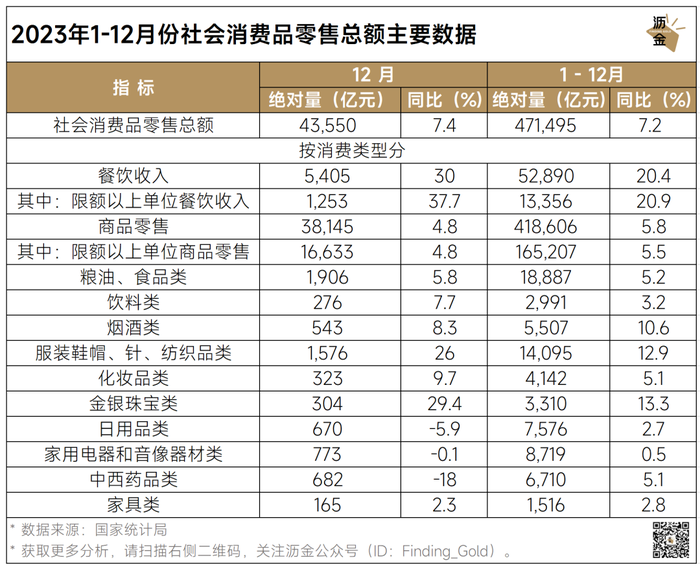

据国家统计局数据,2023年社会消费品零售总额超47万亿元,同比增长7.2%,最终消费支出对经济增长的贡献率高达82.5%。按消费类型来看,商品零售同比增长5.7%,餐饮收入同比增长20.5%。

这意味着我国经济增长进入了新旧动能切换的拐点,经济增长由传统的投资、出口转向了消费、服务,消费潜力在逐步释放。

但因为2023年消费的高增长是建立在2022年的低基数之上,所以整体来看中国消费市场仍为弱复苏状态。

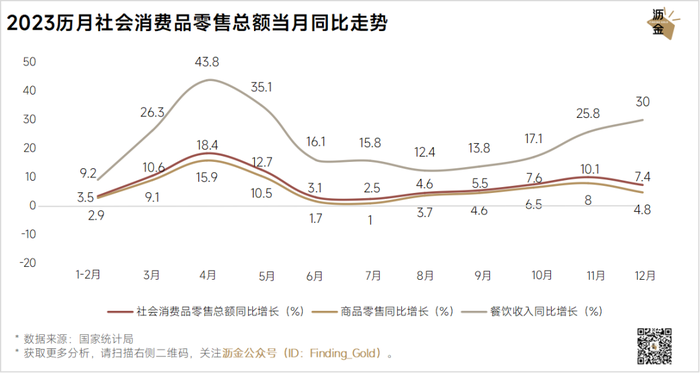

2023历月社会消费品零售总额当月同比走势

2023年拉动消费增长的动能多来源于线下消费,这受益于全面放开后消费场景恢复,人们的补偿性出行增加,带动了服务业、线下餐饮的高增长,去年餐饮收入同比上涨20.4%。

从品类来看,粮油、食品类刚需品增速稳定在5%左右,而金银珠宝、服装鞋帽、烟酒类的增速均超过10%。

2023年社会消费品零售总额主要数据

再来看线上消费市场的概况。

从电商规模看,实物商品网上销售额累计值从2023年初的1.75万亿提升至年末的13.02万亿,电商规模进一步扩大。

从电商渗透率看,实物网上销售额占社会零售总额比例从2023年初的22.68%逐步提升至年末的28.62%,最低值相较去年有所上涨,电商消费普及率还在提高。

实物网上零售额/社会消费品零售总额比例

2023年,全国网上零售额超15万亿元,同比增长11.0%。其中,实物商品网上零售额超13万亿元,同比增长8.4%,占社会消费品零售总额的27.6%。

国内几大主流电商平台中,淘天依然处于龙头地位,京东调整战略走向全面低价;而主打低价、性价比的平台收获了高增速,拼多多强势崛起,抖音电商飞速增长;视频号、小红书的交易体量不断上升。

从三大主流平台的类目销售情况看,天猫TOP30类目的规模大,西式保健、医药用品等具有供应链优势的品类保持着较高增长。

京东TOP30类目中,超半数同比持续上涨,其优势类目数码家电依旧保持着15%的增长。

另外医疗保健、医药用品、饮料冲调、西式保健增长显著、同比上涨超20%。

抖音TOP20类目全在涨,其中大家电、数码产品增速超100%,仅服装配饰增速为个位数,同比上涨4%。

从数据上可以看到抖音仍处红利期,数码家电、彩妆香水等展示效果好、兴趣内容强的品类在抖音有渠道优势。

另外,近期抖音上线了处方药相关管理规范、开放处方药销售,抖音医药有望在2024年迎来高增长。

接下来,再从三大主流电商平台中零食、饮料、家清、电器、彩妆、个护、婴幼儿和宠物这八大类目的销售情况、品牌格局来探析2024年的品类机遇。

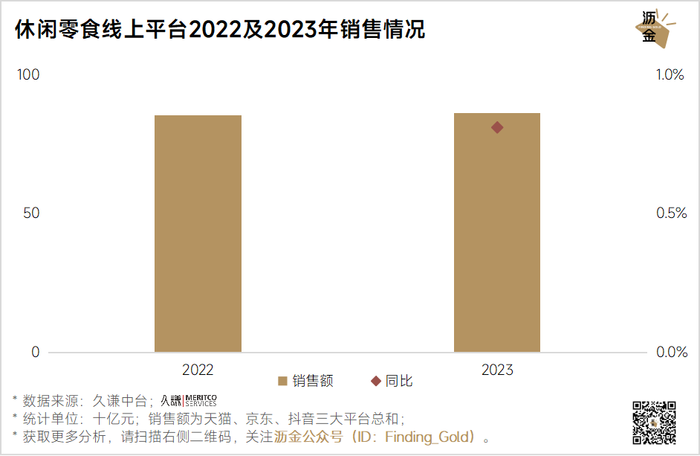

先来看休闲零食,线上整体销售在稳健增长。2023年休闲零食品类三大平台销售额同比上涨0.81%。

其中,抖音增速超53%,可见决策成本低、复够率高、卖点展示性好的休闲零食在抖音有渠道红利。

休闲零食线上平台2022及2023年销售情况

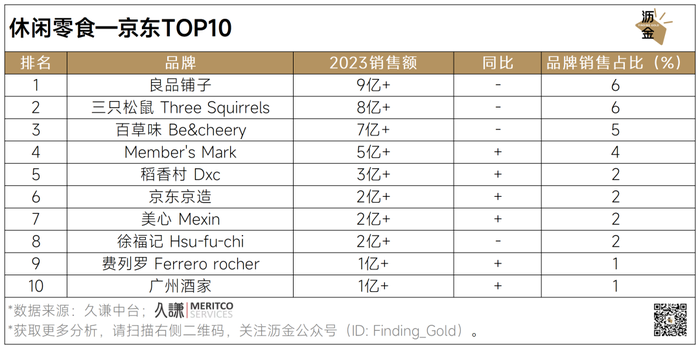

从三大平台品牌TOP10榜单来看,休闲零食三巨头——三只松鼠、百草味及良品铺子在天猫、京东占据了20%左右的份额,处于行业领先位置。

而抖音的行业集中度低,且榜单内品类丰富,新玩家在抖音有更多机会。其中,主打无骨鸡爪的脱骨侠、爆品为香酥小麻花的乐齐享等新锐品牌跻身前三,实现大幅增长。

休闲零食线上平台年度TOP10品牌

饮料冲调在京东、抖音均实现大幅上涨,线上大盘涨幅显著,同比上涨11.35%。

饮料冲调线上平台2022及2023年销售情况

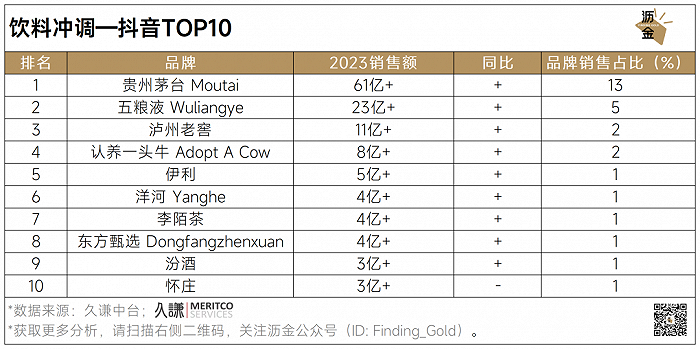

值得关注的是,贵州茅台霸榜饮料冲调品类三大平台的TOP10榜单,且实现超100%的同比增长,白酒龙头地位十分稳固。

天猫TOP10榜单中,乳品品牌占据半壁江山。而京东、抖音中上榜品牌超半数是酒品牌,白酒是主导力量。

抖音品牌Top10中几乎所有品牌都在涨。其中,茶类黑马李陌茶值得关注,该品牌主打陪伴式直播,布局多达人带货拉动销售增长,其去年抖音销售额暴涨22864%。

饮料冲调线上平台年度TOP10品牌

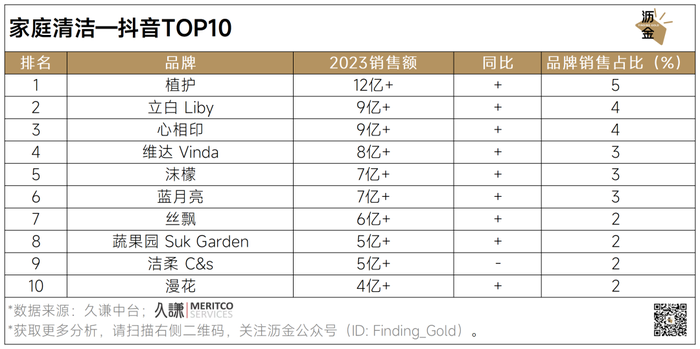

家庭清洁具备刚需属性,且后疫情时代人们对家居卫生愈发重视,故该类目在2023年三大平台上实现了同比增长7.48%的好成绩。

家庭清洁线上平台2022及2023年销售情况

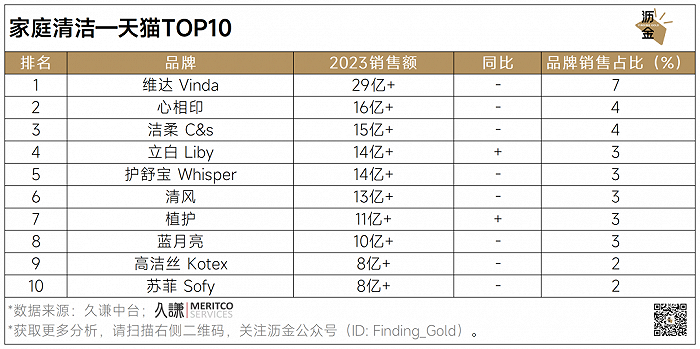

从品牌TOP10榜单来看,维达、心相印等纸品品牌占据较多席位。此外,清洁/洗涤剂类品牌在三大平台榜单中也占有一席之地。

家庭清洁在天猫的销售额高,说明天猫为家清品牌布局的主要线上渠道;多数家清品牌在抖音的增长显著,说明家庭清洁在抖音仍有较大机会,品牌可加强平台布局。

家庭清洁线上平台年度TOP10品牌

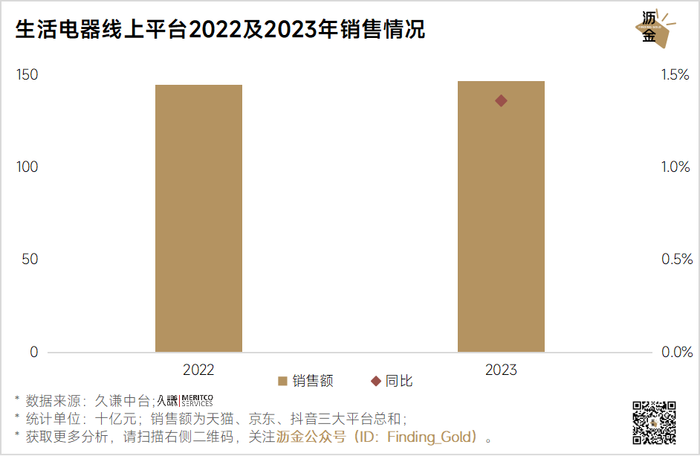

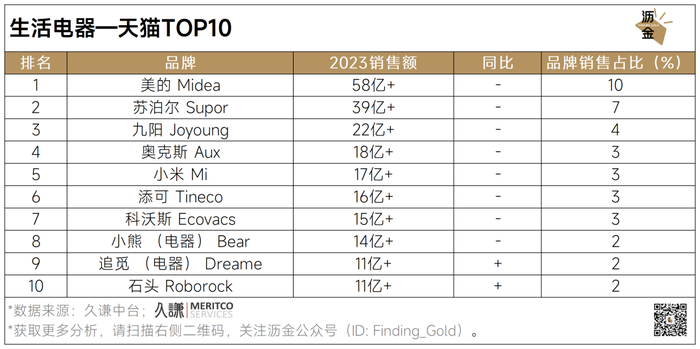

生活电器在京东、抖音均有不同程度上涨,其中抖音大幅上涨29%,线上大盘同比略增1.36%。

生活电器线上平台2022及2023年销售情况

从TOP10品牌榜单来看,美的稳居三大平台榜首,在京东销售额破百亿元,市占率达16%,展现出强大的品牌实力和市场竞争力。

榜单内多为国货品牌,国货家电依然强势占据国人消费心智。此外,除苏泊尔、九阳等经典老牌外,榜单中也不乏添可、科沃斯等新锐品牌的身影。

值得注意的是,上榜新锐品牌几乎全部主打智能地面清洁产品,可以窥见消费者对于便捷、高效的智能生活电器的需求较大。

生活电器线上平台年度TOP10品牌

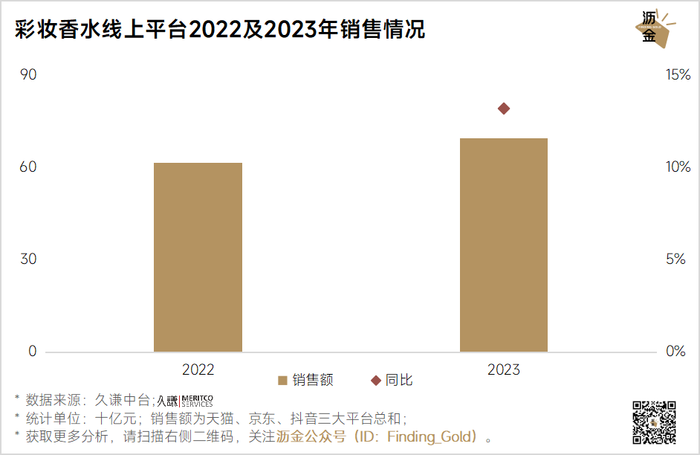

全面开放后,人们外出场景增多,彩妆香水消费回暖。

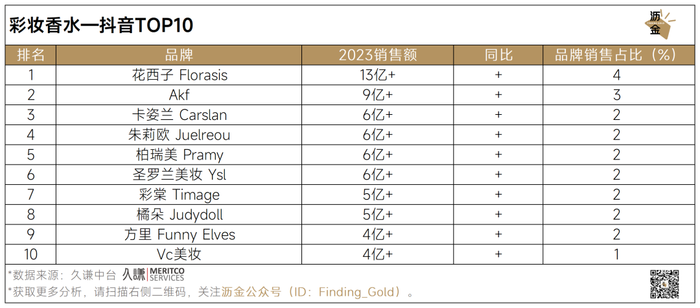

2023年彩妆香水线上整体回春,其中卖点展示性强的彩妆香水在抖音逆势增长71%。

彩妆香水线上平台2022及2023年销售情况

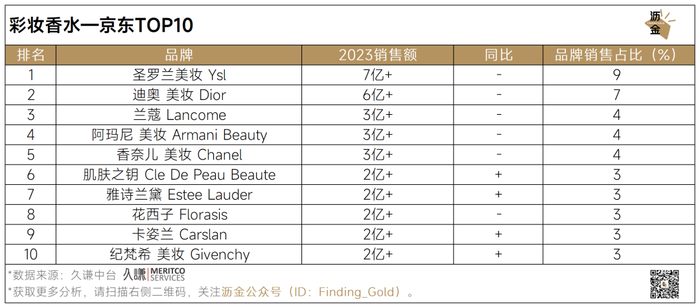

从品牌TOP10榜单来看,国际品牌在天猫占比大,但以卡姿兰和彩棠为代表的国货品牌实力也不可小觑。

其中,彩棠作为新锐国货彩妆品牌,凭借产品的突破、营销模式的创新等方式踏上发展快车道,赶超肌肤之玥、香奈儿等国际品牌,增速显著。而受“79元眉笔事件”的舆论影响,花西子同比明显下滑。

京东平台中,国际品牌占比仍大于国货品牌,品牌榜前十中仅有花西子和卡姿兰两个国货品牌。

其中,卡姿兰增速显著但销售额表现欠佳,表明国货彩妆品牌在京东仍有较大的发力空间。

抖音TOP10品牌榜单以国货品牌为主,且品牌大多增速显著。其中,VC凭借“赵雅芝、黄奕同款”素颜霜在抖音走红,同比暴涨5880%。

彩妆香水线上平台年度TOP10品牌

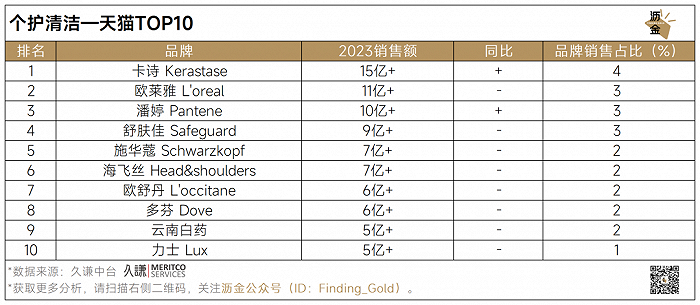

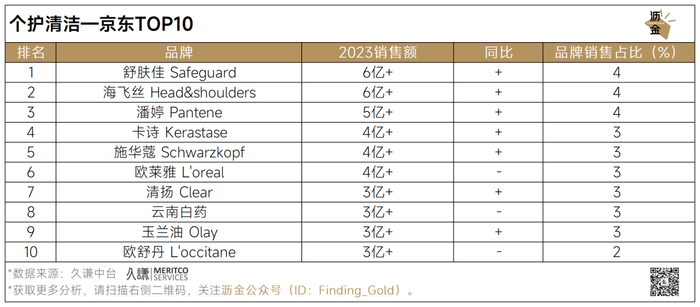

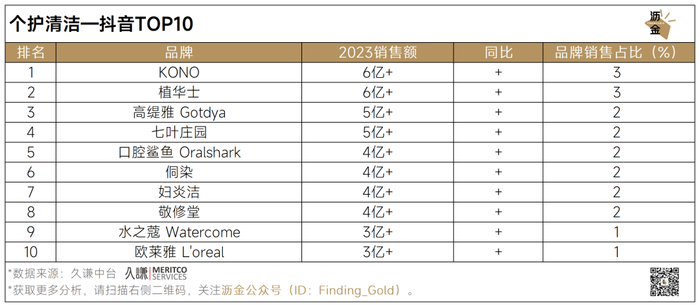

随着人们对健康生活方式的愈加重视和对个人卫生清洁的需求增加,个护清洁线上大盘也在稳定增长。

从各平台销售数据来看,个护清洁在抖音强势崛起,同比上涨50%。

个护清洁线上平台2022及2023年销售情况

天猫TOP10品牌榜单中,卡诗凭借专业的头皮护理和高端的定位,击败潘婷、海飞丝等,以超15亿元的销售额稳居榜首。

京东平台中,舒肤佳位居榜首,海飞丝和潘婷紧随其后。值得注意的是,玉兰油增速破百,在一众品牌中格外抢眼。

抖音TOP10品牌中,广受“银发族”欢迎的植华士和侗染这两个染发剂品牌表现亮眼,其中侗染以“古法工艺、草本染发”为关键卖点,抖音销售额同比暴涨117691%。

个护清洁线上平台年度TOP10品牌

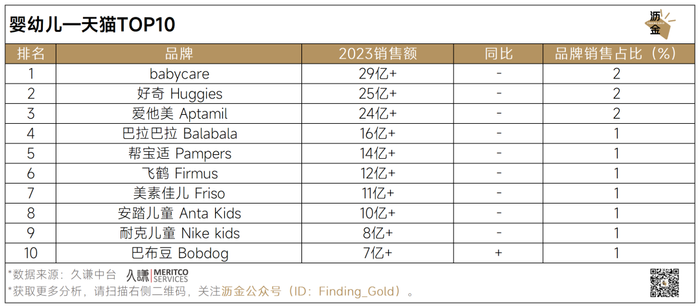

随着优生优育的观念深入人心,婴幼儿产品和服务也更加多元化,一定程度上拉动了婴幼儿市场的增长。

2023年,婴幼儿线上整体小幅上涨。京东凭借跨境渠道、配送机制等优势有效扩大市场份额占比,抖音则巧妙依托母婴内容创作者和抖音电商来共同推动市场的发展。

婴幼儿线上平台2022及2023年销售情况

天猫TOP10品牌中,babycare、好奇、爱他美稳居前三,但同比均下滑;京东的榜单中,爱他美夺得榜首,国货品牌飞鹤和babycare紧追其后,增速较快。

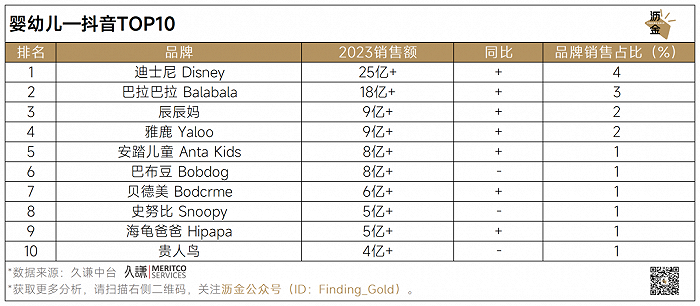

抖音平台中,迪士尼稳居榜首,巴拉巴拉居于榜二,与第一有较大差距。专注于高端儿童个护的国货品牌海龟爸爸涨幅明显。

婴幼儿线上平台年度TOP10品牌

随着宠物成为“温暖陪伴”“情感疗愈”的代名词,中青年群体对宠物的情感依托掀起了一场宠物市场热,各平台宠物行业规模持续扩大。

宠物线上平台2022及2023年销售情况

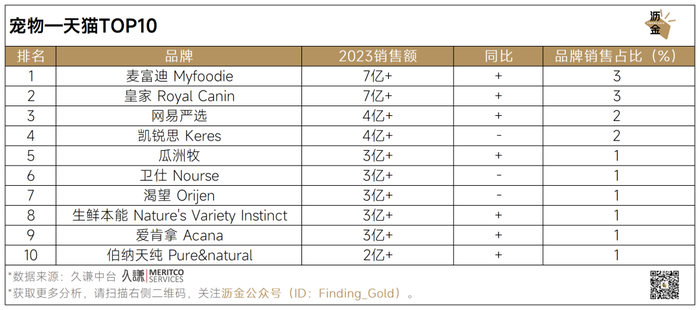

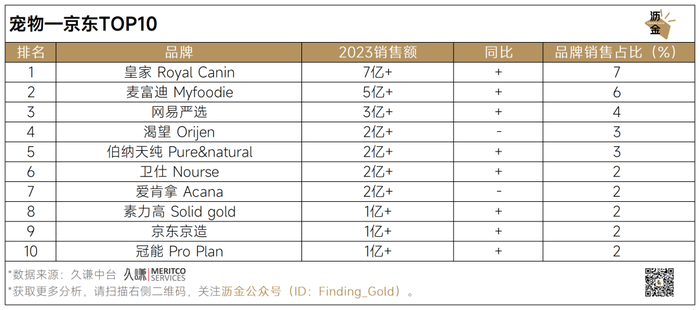

从品牌TOP10榜单来看,天猫平台中,麦富迪和皇家以性价比优势稳居行业龙头地位,同比均小幅上涨;网易严选发展势头较好,同比上涨显著。

京东平台中,皇家品牌断崖式第一,网易严选位居榜三,增速较快;京东京造增长明显。

抖音TOP10品牌均显著增长,其中麦富迪凭借3.1亿元销售额遥遥领先,夺得榜首;主打宠物药品的普安特同比暴涨659%。

宠物线上平台年度TOP10品牌

消费场景的恢复拉动增长,线下消费市场受益最为显著。

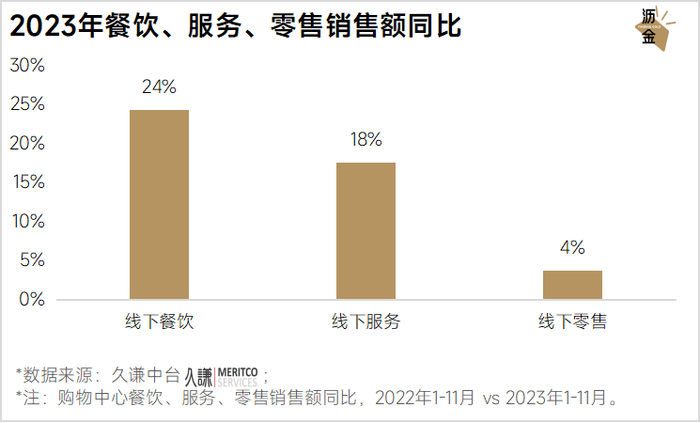

2023年线下购物中心的餐饮、服务和零售业都在涨,其中餐饮涨幅最大,销售额同比上涨24%。

2023年餐饮、服务、零售销售额同比

疫情中受冲击最为严重的线下终于在2023年迎来了复苏的曙光,接下来通过统计店效、坪效、开店量、万店品牌数和闭店量,来看看线下消费的复苏情况。

2023年,线下消费整体呈现上升态势,其中休闲娱乐、运动户外、面包甜品、茶饮奶茶等店效、坪效大幅增长。

这是因为后疫情时代的人们更注重身心健康、更热衷户外休闲活动,补偿性消费增多,进而带动了休闲娱乐、运动户外的增长。

另外,悦己是一大消费趋势,甜食、奶茶等可以刺激多巴胺产生,且低客单促进复购率,因而面包甜品、茶饮奶茶也迎来高增长。

2022年与2023年线下消费店效与坪效对比

再来看看开店数量,这可以反映企业对当前市场状况的评估以及对未来发展趋势的预估。

餐饮中门店净增排前列的是瑞幸咖啡、库迪咖啡,二者打价格战的同时,靠着资本助推、“自营+联营”并进的策略开启了全国范围内的市场份额争夺,朝着万店咖啡品牌进发。

紧随其后的是依靠加盟快速扩张的蜜雪冰城,前不久刚向港交所提交了上市申请,且看其是否能获得资本市场支持。

零售中门店净增最多的是美宜佳,它抓住社区经济、靠“农村包围城市”的开店路线在中低线城市开了花,超三万家便利店让其成为中国便利店市场门店最多的品牌。

服务行业中门店净增最高的是樊文花,增速最快的则是宫廷楼热灸养生馆,前者是做面部护理,后者主营按摩服务,可见人们对个人护理及保健活动的消费需求在稳步上涨。

线下餐饮、零售和服务TOP3品牌门店净增、增速对比

再来看看连锁巨头的表现。

在门店数上,有7个万店品牌门店数在增长,其中瑞幸、蜜雪冰城、美宜佳门店数大幅增长。可以看到,做性价比生意,具备供应链优势的品牌在不断扩张。

此外,海尔、格力、晨光文具在关店数在增加。家电巨头关店数的增加很大程度上是因为渠道变革,品牌纷纷入驻京东、天猫等电商平台。

万店品牌2022、2023门店数及客单价

最后再通过一组残酷的数据,线下新关店数,来一窥线下消费发展趋势。

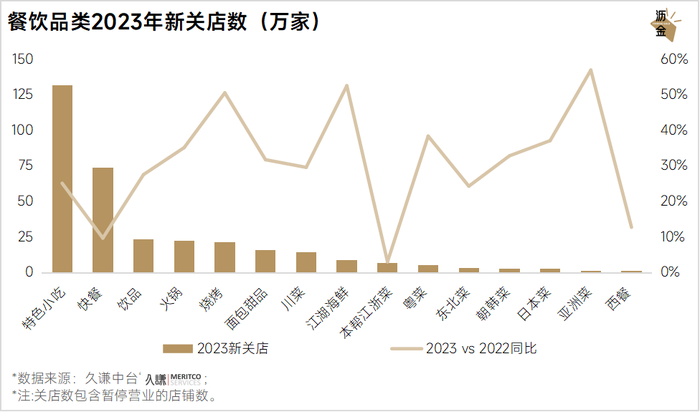

餐饮领域中,特色小吃类店铺的关店率连续两年居高不下,主要原因在于这一业态通常由小规模经营者或个体商户主导,这些经营实体往往风险抵御能力较低。

其次是快餐、饮品和火锅店,这可能与连锁品牌实施的紧缩性经营策略有关,大规模的连锁店关闭以停止亏损。

此外,亚洲菜和江湖海鲜的闭店数量同比增长最为显著,这可能是由于基数少、抗压能力小导致;且食客对于江湖海鲜的食材品通常质要求较高,商家对新鲜食材的成本管控也较难。

餐饮品类2023年新关店数(万家)

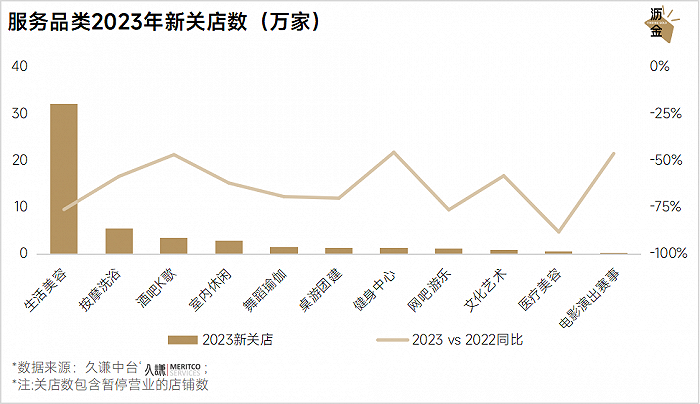

服务类店铺在2023年的新关店数超50万家,其中生活医美闭店量占大头,达32.1万家。

医美迎来闭店潮有三大原因:一是监管机构对医美行业加强了规范,一大批不合规企业被逐出市场;二是线上美容仪器的高增长挤压了一部分线下医美市场;三是后疫情时代,消费者更倾向于保守消费,大众医美的生意并不好做。

服务品类2023年新关店数(万家)

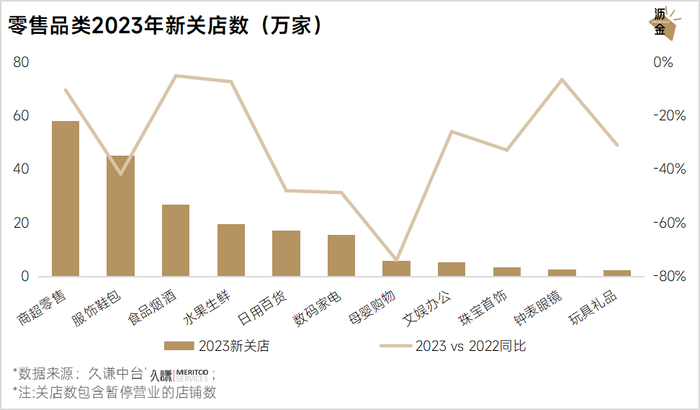

零售行业中的绝大多数品类都遭受到不同程度的营收缩水,尤其是超市连锁业和服装鞋包类店铺,店铺关闭率较高,受影响较大。

2023年,商超零售的店铺关闭数为58.1万家,服饰鞋包的关闭店铺数为45.2万家,尽管较去年闭店数量有所减少,但闭店趋势仍在持续。

零售品类2023年新关店数(万家)

消费到底什么时候能回暖?

从数据侧来看,2023年消费呈现了一定的增长趋势,线下多个品类增长超10%,线上电商规模和渗透率都在扩大,复苏的曙光并不遥远。

但由于消费行为对市场的影响存在滞后反馈,预计今年8至10月份才会呈现小幅度的回暖迹象。

就行业机会来看,尽管大类机会并不明显,但还有大把的消费潜力待挖掘,垂直细分领域和老品重做仍有机会。

未来消费可从小众细分切入,同时捕捉老品机会点,只要把握好消费者心智和认知,机会永远都在。

评论