文 | 聚美丽

“中国化妆品是一个永远不缺乏充分竞争的行业。”

近年来中国消费者对于美的追求推动着行业不断增长,如今的中国美妆市场已成长为世界第二大化妆品消费市场。毋庸置疑,这一名次意味着无尽的商业价值,但也如上述所言,更意味着永不缺位的竞争者,和瞬息万变的市场风向和竞争格局。

2023年,一个最典型的风向变化就是,在原本行业普遍认为中国美妆市场已经进入集中度提升、竞争格局固化阶段的时候,上美以它在抖音渠道高歌猛进的姿态,宣告了中国美妆市场仍有不错的增长机会,头部前五的席位也还并未确定。

当然这只是最显眼的变动。在此之下,中国美妆市场的竞争逻辑是否有何不同?身处行业中心的头部品牌企业们这一年来有何喜忧?整个行业的发展风向又在走向何方?这些其实都是掩藏在风光和落寞中真正值得探讨的问题。

本文,聚美丽就从十家头部上市品牌企业以切入点,结合券商对行业趋势的聚焦分析,来讲述这一年来中国美妆市场的起起落落,及新一年的期望和方向。

股价集体跳水,十家上市品牌企业竞争排位或生变

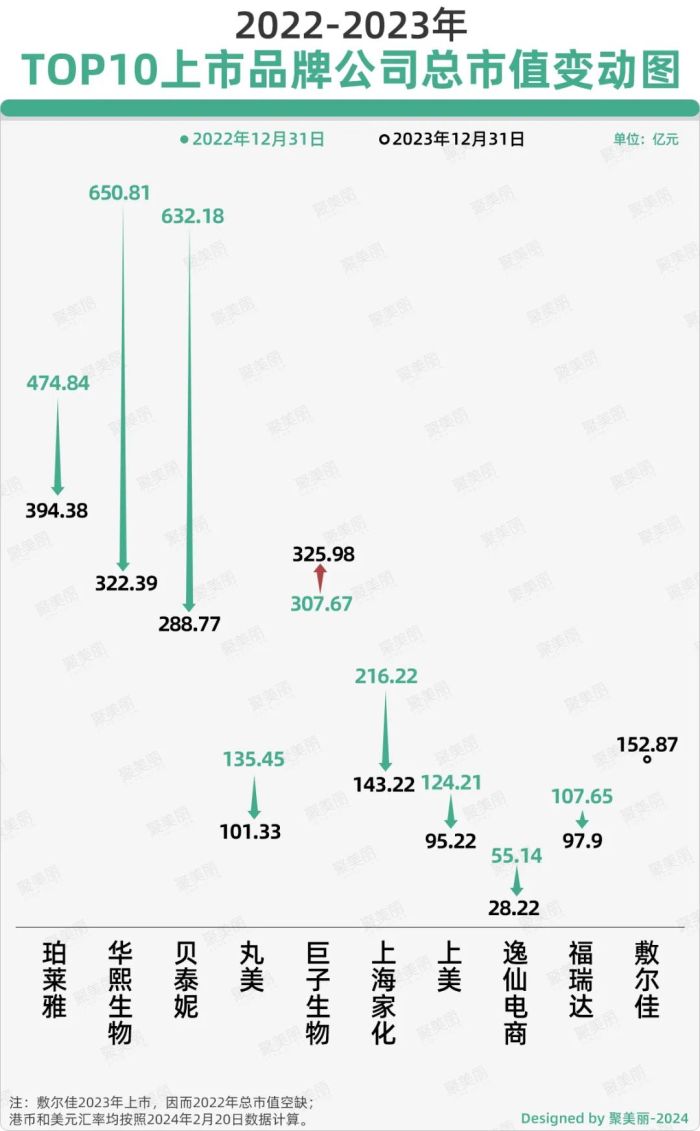

1、市值两级反转,看好持续性企业

当美妆行业的上市潮走到2023年,化妆品概念股“气势长红”的上涨曲线来到转折点——截止2023年12月31日,十家上市品牌公司中,除却敷尔佳因2023年新上市没有前一年股价数据可对比,以及横跨医美化妆品双赛道且具有医药背景的巨子生物有一定上涨外,其余八家企业的总市值纷纷“跳水”。

其中,华熙生物和贝泰妮从原本六百亿+的总市值,分别被“腰斩”至322.39亿元和288.77亿元,原本总市值位列第三的珀莱雅,虽有一定市值下跌,但还是以394.38亿元总市值登顶。

这种现阶段相对“不尽如人意”的股价,除却和A股大跌、消费降级、消费疲弱的大背景相关,此前市场对于化妆品概念股的过高估值,也是原因之一。

而在总市值变动的背后,更应该关注的其实是市场看待上市企业角度的变化——从一时的数据呈现,转为更重视综合能力。

如有分析师直言,“前些年大家偏重于偏流量型品牌,但这已经是过去式了,现在流量甚至都变成了贬义词,大家会更多转向偏重于一些有成长持续性的企业,这种持续性大概率来自于它们的好产品、好研发体系。”

而具体去看这些由好产品、好研发体系等支撑起的成长持续性,最能代表品牌科研水平和差异化优势的核心技术路径,以及最能凸显出技术壁垒的大单品打造,其实已经是行业中备受关注的两大能力。

那么,2023年十家上市品牌公司对核心技术、大单品的推进有何进展呢?

2、明星大单品及背后核心技术的竞争

● 大单品主做老品迭代,上美走出“新路”

作为已经被欧莱雅、雅诗兰黛等国际巨头验证过的路径,大单品战略近年来逐渐在国货品牌中兴起。得益于更灵活的组织架构和快速的迭代效率,目前十家上市品牌公司的主品牌都已或多或少打造出了兼具销售量、消费者认可和技术壁垒的大单品。尤其是珀莱雅的“早C晚A”大单品,助推珀莱雅的业绩一路走高。

不过由于大单品的打造是件长周期的事情,上市公司们在大单品层面的推新并不多,多数还是集中在原有大单品的迭代上。典型如珀莱雅,旗下红宝石系列、双抗系列、源力系列等,基本都会在1年到1年半内做一次升级迭代。

在大单品的推新上,逸仙电商旗下完美日记在2023年年底推出的新品——「仿生膜」精华口红,自推出以来在天猫渠道保持着霸榜状态,似有成为完美日记新大单品的潜力。

据分析,这其实是逸仙电商战略转型后,代表着完美日记重新出发的一款新品。相比此前,现阶段的完美日记是想用科研的打磨提升,瞄准150元上下的价格段,这是它在战略转型中重点在做的事情。

而若拉长维度,以近两年的时间段来看,巨子生物的胶原棒(即Human-like重组胶原蛋白肌御修护次抛精华)其实是令分析师们最为深刻的新大单品之一。作为后进品牌,该大单品在两年时间做到了近十亿的体量。

针对子品牌的大单品打造,珀莱雅和丸美股份的进度条在2023年出现了较明显进展。前者的彩棠、悦芙媞和后者的PL恋火,打造的大单品虽不及主品牌体量,但也在2023年展现出了令人惊喜的增长速度,尤其是彩棠和PL恋火。

此外,值得关注的是,不同于以珀莱雅为代表的大单品之路,在2023年上美通过汲取在CS渠道的丰富经验,找到一个有增长红利的渠道即抖音,走出了套盒的发展新出路。

业内分析师们也较为肯定其打法,在她们看来,“化妆品行业的成功可能性不止大单品一种,套盒式的打法从来都有,只是那些主打套盒的企业近年来有些落寞,比如雪花秀、后,让行业忽略了这个打法,对于上美这恰好是个机会。”

而上美这种敢于跳脱主流成功路径的做法,某种程度上也是一种清醒的表现。不少分析师们表示,其实上美在大单品这条路上可能已经预见到,它不太可能短时间内做到像珀莱雅那种意义上的成功,不仅是因为外部环境流量红利只有一次,上美要推自家的科研成果,如果只靠它一家去做市场教育也很难立得住。所以是上美主动选择阶段性“放弃”大单品战略,以套组形式强调极致性价比展现竞争力。

当然,上美也并未满足于此,其在2023年官宣的环肽原料,正是它对未来可持续发展的一个重要探索点。

● 核心技术后天难补,“早C晚A”技术概念是标杆

与此同时,随着美业从渠道和流量主导的时代切换到以科技为支点的时代,品牌核心技术或者说科学形象的打造,已经成为一件难而正确的事。

对于贝泰妮、巨子生物、华熙生物、福瑞达等具有科研基因/原料优势的企业而言,其在其他赛道打造的技术壁垒或者原料积累都是天然的专业力踏板,它们相对能够较轻松地搭建出科学品牌形象。所以就目前来看,贝泰妮、巨子生物、华熙生物、福瑞达其实都已经打造出了各自的核心技术以赋能产品。

相比之下,市场出身企业对核心技术的探索更不容易,由于缺乏如专业出身企业的深厚科研背景,其打造的核心技术很容易落入少为人知,或者科学说服力不足的境地,但整体上大家也仍在积极通过对外投资、自研等多种形式补课技术。如,丸美股份就通过早期投资形成了丸美主品牌的重组胶原蛋白核心技术,上海家化通过自建八大平台为佰草集和玉泽分别打造出了双菌种发酵技术和仿皮脂膜的核心技术等。

在市场出身企业的技术补课中,比较特别也较为典型的其实是珀莱雅。在不少行业人士的心中,其虽并未搭建出核心技术,但其打造的“早C晚A”技术概念所展现的生命力和持续性是超出诸多技术风口的。

而“早C晚A”的这种成功,在海通资管公募权益部基金经理钱玲玲看来,一是功效护肤的渗透率还在不断提升中,即使行业觉得耳熟能详的护肤理念,还是有很多没有被触达的人群;二是“早C晚A”本身的生命力,并不是单一成分单一功效,而是一个护肤理念一套组合拳,并且在实操上其实是有门槛和壁垒的,随着时间的积累和数据的沉淀,产生效果的案例数不断积累,在通过自媒体自主发帖维持了较好的热度。

不过,这种技术概念的成功路线,在某位外资券商分析师看来,对于绝大多数企业都并不具有借鉴性。他认为,独家原料和技术概念,是品牌在不同阶段要做的不同的事情,贸然在未通过独家原料构建出足够消费信任度的前提下,就做技术概念的拔高,是很难做大做强的。

相比之下,珀莱雅这种向外找原料和自研并行的补课思路,对于诸多市场出身企业而言,更具有参考性。但前提是,企业必须建立起较高的筛选能力,如自研团队的建设最好要先于出去找原料,否则企业可能根本分不清楚好坏,以及是否适合自身。

此外,分析师们也普遍认为,大单品战略并不是唯一路径。如上美那般不走大单品路径,而是以极致性价比套组建立优势,对于难建立有效核心技术的市场出身企业也是一条可行路线。

3、喜忧各不同,头部选手的成功和迷失

当然如上述所说,大单品和核心技术的打造已成为企业发展中的重要一环。但在企业的经营发展中,考验的从来都是综合能力,同时新战略的提出落实、核心高管的引进离职、组织架构的调整等系列动作,也将影响企业的业绩表现。

如,作为行业中公认的国货综合能力第一把交椅,珀莱雅今年能够登顶天猫美妆类目第一,不仅是与消费降低的大环境趋势,海外品牌在Q3-Q4解读的负面舆论拖累相关,更是它在近几年间精细化运营+产品升级的结果。

并且,据某位外资券商分析师指出,珀莱雅在2023年表现最突出的并不是主品牌珀莱雅,而是彩棠。“因为珀莱雅如今的优秀固然是它本身的原因,但也有一定的偶然性存在,包括国际品牌的不良运营等助推,但彩棠等子品牌的进步,其实是它一以贯之优秀的继续放大,这在再次验证珀莱雅能力的同时,也让它成长为一个更接近大家理想中的多品牌化妆品集团。”

虽然今年年初珀莱雅核心高管CMO叶伟离职,引起了行业对其稳定性的担忧,但叶伟要走肯定不是突然做出的决定,前期是有很多交接准备的,理论上如果交接不好就会对业绩造成一定影响,但从去年Q4的表现来看,其业绩仍是保持优秀的,因而其离职对珀莱雅的影响仍是可控的。

对此,分析师们将其解读为两方面原因:一是叶伟虽与方总合作紧密,但珀莱雅主要还是由方总坐镇,二是过去这些年珀莱雅的成功,其实不是靠一两个人,它较早地就做好了组织调整,一定程度上已经完成了从个人领导到团队化,再到组织层面的转化的。

而同样作为2023年最受关注的上市企业之一,不同于市场对于珀莱雅的一致认可,上美在以主打极致性价比的套盒在抖音获得的成功,市场上有认同也有质疑。

一方面,正如创始人所说,上美刚刚走出沼泽地,市场关注点更多在于销售的可持续性,目前还没到谈论品牌力的时候;另一方面同样不能忽略的是,上美确实是凭实力吃到抖音的一波红利的,其在抖音起盘的时候就是倚靠自播,它的成功更多在于团队变革和一把手一定要拿下抖音的魄力和决心,而并非完全依赖短剧这些外部流量打法。

不同于上述两者在2023年的辉煌,今年的贝泰妮和华熙生物其实是相对陷入了“低谷”,都处于一种增速有所放缓,重新调整去找到增长路线的过程中。

这可能与这两家过去三四年发展太过顺利太快,或者说资本市场本身就会在你好的时候给你吹的更好有关,这会导致有些迷失,增速放缓后,它们还没有找到一个特别清晰能走出来的方向。

其中,较引人关注的是,贝泰妮在2023年还发生了一项重要人事变动——联合创始人董俊姿离职。贝泰妮其实是花了两三个季度去做人员调整和适应的,不过这也只是其业绩出现较大放缓的原因之一。

更主要的原因是,在行业竞争格局快速恶化的大背景中,薇诺娜其实也发展到需要在功效和人群进一步突破的阶段,这是董俊姿不走贝泰妮本身也要面临的一些问题。

而上海家化作为多年的国货营收老大,2023年也终是从宝座上“跌落”。可以发现,今年它少见地做了组织架构调整,这其实和它这些年一直在做降本增效到了瓶颈期相关,这一时间节点下,组织架构的调整是个必要性动作。

不过,目前虽然已经有了美加净的阶段性成果,但某位外资券商分析师也表示,很难具体地说,组织架构调整能够对它未来业绩产生多大比例的影响,因为美加净其实在它收入占比中不是特别大,而且组织架构调整一般需要给它比较长的周期去试验,要看长期的影响。

并且,更为重要的是,上海家化能不能通过组织架构的优化做好承接,比如美加净的打法能不能复制在其他品牌上,是更值得短期内关注的。

而其余几家上市品牌企业也各有动作和喜忧。比如,上文所说逸仙电商正在其战略转型期中,虽然主品牌完美日记已在调整期中由巅峰时期的50亿体量跌落一半,但从2023年下半年「仿生膜」精华口红推新开始,其也正在迈出全新一步,只看市场验证其成功与否.....

总体而言,在化妆品市场由增长转向存量的大环境中,各家企业其实都在灵活洞察变化,不断根据自身情况调整航向,强化盔甲,以在这一充分竞争的行业中保持前进动力。当然结果是有好有坏的,这是商业竞争下的自然结果。

阶段性优势后,行业如何驶向下一站?

头部企业的发展情况,一定程度上其实映射了整个行业的发展趋势。如今年珀莱雅之所以能登顶天猫双11美妆品类第一,上美能够以主打极致性价比的套盒在抖音迎来高增长,一个不容忽略的重要原因就是它们承接住了消费降级的趋势。

而类似的趋势也体现在化妆品行业这些年的发展之中,下文就从行业大盘、产品及成分、渠道、品牌四个角度分析了目前行业的趋势动向。

1、行业大盘:增速放缓,价格中枢下移

据国元证券在《2024年美容护理商贸零售社会服务年度策略:拥抱变化,把握结构性机会》(以下简称《报告》)中统计指出,2023年1-11月限额以上化妆品类商品零售额同比增长4.7%,低于大盘增速。这其实意味着化妆品行业已经由增量市场转变为存量市场。

这一时期的典型特点就是优秀企业将脱颖而出,如珀莱雅一直能基本稳住增速甚至向上。这其实是因为在行业好的时候,市场的繁荣会掩盖一些能力的不足,但是行业一旦不好,企业间的差距就会快速拉开。

其中淘系作为线上的最大阵地,拆分淘系平台在2020-2023年的表现,可以发现明显的价格下滑趋势。具体来看,化妆品大盘的整体均价从2022年1-11月的107.01元下降至2023年1-11月的101.06元,拆分为护肤和彩妆两大品类去看,其中彩妆均价由61.35元下滑至57.29元,护肤均价由143.01元下滑至137.38元。

而这波消费降级趋势,某种程度上是利也是弊。如Girlcult构奇就是抓住了这波消费降低趋势,通过Girlcult固体唇蜜、膨胀高光等单价在30-60元区间产品的畅销,让品牌在抖音接住了下半年平价彩妆这波“泼天的富贵”,过了个“暖冬”。

2、产品及成分:科学技术的重要性稳步攀升

但消费者对于价格的高敏感并不意味着对品质要求的降低。

如中信证券美妆及商业联席首席分析师杜一帆所说,“以有限预算买到更好的产品,是目前的消费趋势。”这反应到行业端,科技化已成为主导行业方向的重要趋势。

就从2023年的投融资情况来看,上游研发型企业无疑是资本市场的重点关注方向。据聚美丽不完全统计,2023年瑞德林、杉海创新、创健医疗、聚源生物、肽盛生物等20余家上游研发型企业获得融资。其中,头部多肽原料商湃肽生物更是递交招股书冲击IPO。

同时,在新原料备案日渐放开的市场背景下,原料创新热度日益提升。2023年备案化妆品新原料达69个,超去年全年,其中国产原料达53个,并且品牌端公司已成为化妆品新原料的重要备案方。

举例来看,2021年以来国内头部化妆品上市公司中珀莱雅、贝泰妮、丸美股份、华熙生物、敷尔佳均有新原料备案;部分品牌同时还会选择与上游共研原料的方式进行布局,如珀莱雅与湃肽生物合作研发环肽-161,目前已在红宝石面霜3.0中得到商业应用。

从原料的创新方向上看,更多中国特色成分和中国科技在原料端的应用,正成为品牌打造差异化竞争力的重要动作。如欧诗漫的酵母菌/珍珠发酵溶胞产物滤液,珀莱雅的环肽-161,贝泰妮的水龙(LUDWIGIA ADSCENDENS) 提取物等。

3、渠道:抖音成关键增长渠道,部分重开线下增量探索

在渠道端,目前淘系仍为美妆线上销售第一大渠道,但有一定下滑。据《报告》显示,2023年1-11月淘系实现GMV2271亿元,同比-9.59%。相反地,抖音自2021年明确兴趣电商定位后迅速起量,2023年1-11月同比增速达76%。而这组数据的背后折射的其实是,如今的抖音渠道已成为品牌增长的关键渠道。

就从数据端来看,国货品牌在抖音渠道的增速明显高于海外品牌。如,2023年双11护肤类目中,韩束、珀莱雅和可复美增速分别达到337%、269%、263%。

就抖音渠道生态的变化来看,2023年抖音微短剧生态的快速搭建,一定程度上带动了诸多品牌的销售。韩束正是典型案例。

2023年韩束与抖音头部短剧达人姜十七合作5部短剧,播放量超50亿,带动了植入产品红蛮腰礼盒的销量增长。据《报告》的统计数据显示,1-11月韩束品牌抖音平台累计GMV28.5亿元,增速达705.55%,居1-11月抖音美妆类目TOP1。

除却线上抖音渠道的增量优势之外,还有一个重要方向其实是,部分品牌开始调整线下渠道布局。

比如,珀莱雅在开启多城市多点位的“早C晚A酒咖”线下快闪活动的同时,进一步加强百货商场专柜建设,至今已入驻杭州西湖银泰、南京中央商场、成都伊藤洋华堂等多个核心商场;贝泰妮在2023年第一季季度新开线下直营店35家;可复美全国首家标准店在2023年11月落地西安王府井百货......

虽然不少头部企业纷纷布局线下,但线下渠道的未来价值衡量还存在着争议。如钱玲玲认为,由于消费习惯的改变,传统的线下渠道可能很难再次成为高增长的渠道,而是只能作为一个渠道补充。在渠道红利消退之后,其更为看好品牌公司的出海发展。

同时也有分析师认为,一方面,企业们都不愿意在线上流量红利越来越差、获客成本越来越高的背景中,一味地在渠道里给平台打工;另一方面,从长时间维度看,线上和线下并重或者相互融合是个大概率趋势,只是企业们可能需要解决串货或者线下库存管理等不同能力结构的完善问题,布局线下已成为必由之路。

并且,可以期待的是,目前各大头部企业们在线下渠道的布局方向其实各不相同:珀莱雅主要是在一二线市场开百货柜台,上美的线下布局主要还是在经销层面,巨子生物和贝泰妮则是主走专业网点渠道。

其中,较受到关注的是巨子生物和贝泰妮在走的专业渠道。如在某位外资券商分析师看来,专业渠道的生意一定程度上是区别于传统渠道的,而且有很大空间。

“因为专业渠道是需要械字号化妆品这种不对原来药品形成替代和竞争的产品,来提升盈利的,并且目前它还是个增量渠道,有较大发展空间,能够帮助品牌对人群实现更广的覆盖。”不过,他也指出,因为专业渠道的售价肯定是高于线上渠道,医保能否使用等政策变化,对该渠道会有一定影响。

4、品牌:国货相对亮眼,出海潜力广阔

从财报表现来看,2023年品牌端的大势其实是,国际大牌在中国区的增长疲软,国货头部品牌增长亮眼。

以珀莱雅、巨子生物、贝泰妮三家头部品牌为例,2023前三季度收入分别同比增长32%、63%、20%。而2023年国际大牌在亚太/中国区市场表现则是增速明显承压,前三季度雅诗兰黛、欧莱雅、资生堂的营收增速分别为6.4%、-4.1%和3.6%,单Q3增速分别为-6%/-15%/-9%。

国元证券《报告》中天猫平台的统计情况也可验证这一观点。2023年1-11月TOP100品牌中国货份额同比提升5.03%约为37%,其中,欧美及日韩品牌占比均有不同程度下滑,前者下滑约0.6%,后者日本及韩国品牌分别下滑2.87%和2.16%至11.6%和2.51%。

而在国货品牌在国内市场由于各种因素表现相对优异的背景下,部分品牌也已开始通过跨境电商、自建独立站以及线下渠道方式出海,寻找新一轮的增长机会。

具体来看,目前我国布局出海的美妆品牌包括完美日记、花西子、滋色、珂拉琪、花知晓、INTO YOU等,出海时间集中在2020年先后,以新锐为主,品类集中于彩妆类目,出海地区则以东南亚为主。

此外,护肤品类中,片仔癀化妆品、佰草集等品牌较早出海,后续薇诺娜、润百颜也已通过电商渠道布局多个海外市场。

结语:行业竞争加剧,同时是更好质量发展的开端

作为世界第二大化妆品消费市场,中国消费市场之大无可置疑。

而置身于这样一个广阔市场中,我们始终相信,不管是规模、盈利还是收入上的成功,肯定不只有一种模型,也不会有谁比谁好。重要的是,企业能否敢于跳脱出前人的成功经验,找到自己不一样的资源禀赋,并且在那条路上比别人走的更深一点。

时代洪流滚滚向前,或许珀莱雅的成功无可复制,但只要企业有足够强的灵活应变能力,能够把握好行业趋势,建立起自身能够自洽的科学性和差异性,今日上美的成功并不会是特例,头部企业的席位仍然充满变数。

注:数据来源为国元证券《2024年美容护理商贸零售社会服务年度策略:拥抱变化,把握结构性机会》。

评论