界面新闻记者 |

去年中国钢材出口量实现同比增长,到东南亚地区的数量显著增多。

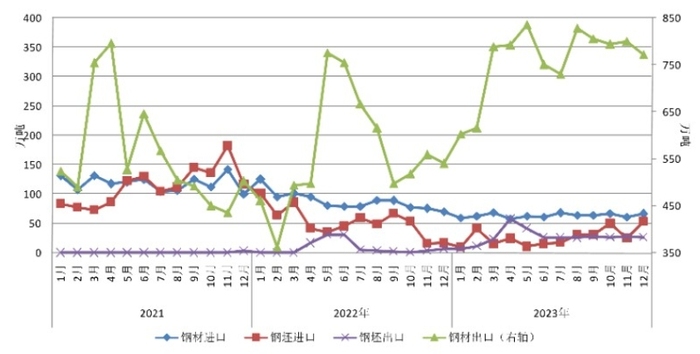

2月28日, 冶金工业信息标准研究院(下称研究院)发布的《2023年中国钢铁进出口分析》显示,2023年中国出口钢材9026.4万吨,同比增长36.2%,创2017年以来新高,为历史第四高位;进口钢材765万吨,同比下降27.6%,为1995年有公开数据记录以来首次低于1000万吨。

图表来源:中国钢铁工业协会

上一阶段的钢材出口高峰期为2014-2016年。华创证券研究报告指出,当时国内需求尚可,但大量的表外供给及落后产能使得实际供给严重过剩,国内钢材价格快速下跌,钢铁企业在国内销售亏损严重,导致向海外销售增加。

2023年的逻辑与上一阶段相似。上述机构指出,2023年年初,经济复苏预期较强,钢铁企业开工率提升,导致年初钢材供给增加,但实际需求并未如预期增长。

2023年,钢铁行业呈现国内需求不足、供给收缩有限的局面,钢材出口不得不再次放大。全年原材料价格高位运行,钢铁企业利润被明显压缩,使得企业端需靠维持一定产能利用率来降低成本以维持现金流。

与此同时,中国钢材出口价格也大幅下跌。据中国钢铁工业协会钢铁产品进出口月报,2023年中国出口钢材平均单价936.8美元/吨(约合6744元人民币/吨),同比下跌32.7%。

研究院分析指出,钢材出口价格结束连续六年上涨势头,其中单价6000元/吨以上钢材出口量约38%,比上年降低约30个百分点;进口钢材吨钢均价11650元/吨,创近十年以来新高。

中国钢铁工业协会副秘书长、冶金工业信息标准研究院院长张龙强在分析中指出,进出口价差进一步拉大,并不代表中国钢材产品竞争力不足或者下降。

他认为,一是受全球市场低迷影响,除欧美外,全球钢材价格普遍呈下降态势;二是国内钢材市场需求不足,竞争加剧,部分企业通过降低出口价格换取现金回流,拉低了钢材出口均价;三是人民币对美元贬值,变相压低了中国钢材出口价格;四是当前中国钢材进口量不足出口量的1/10,进出口价格可比性不强。

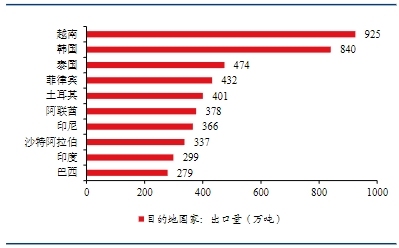

从国内钢材出口的流向看,东南亚地区大幅增长。

研究院数据显示,去年中国钢材出口到亚洲6139万吨,同比增长43.37%,占钢材总出口量68%;出口到拉丁美洲和非洲分别为1145万吨和993万吨,同比分别增长44%和24%;出口到大洋洲93万吨,同比增长10%;出口到欧洲508万吨,同比增长3.7%;出口到北美洲143万吨,同比下降16%。

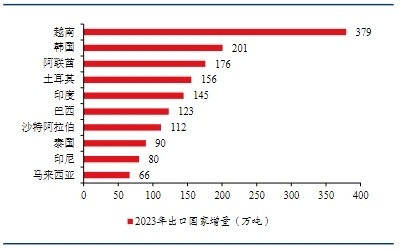

据华创证券统计,2023年钢材出口数量增量前十国家中,越南以379万吨位居第一,泰国、印尼、马来西亚三个东南亚国家也位居前十。

图表来源:华创证券

图表来源:华创证券

从出口国别钢材数量的涨跌幅来看,研究院分析指出,对印度、阿联酋、巴西、越南、土耳其、埃及、俄罗斯钢材出口量同比增幅超过50%,对美国、加拿大、意大利、比利时出口同比下降14%-30%。

亚洲地区的用钢需求,也引发了部分钢铁巨头的业务调整。

今年1月,全球第二大钢铁企业安赛乐米塔尔主席克什米·米塔尔表示,计划在印度西部古吉拉特邦哈吉拉建设全球最大的单体钢厂,成后钢厂的钢铁年产量将达2400万吨。

第一阶段计划2026年完成,并在与古吉拉特邦政府签署谅解备忘录后,宣布第二阶段将于2029年竣工。

中国钢材出口结构也在2023年发生了明显变化。

自2021年出口退税取消以来,合金钢板/带(含合金钢电镀板带)、合金钢棒线材出口量大幅下降,分别由2021年的1087万吨和399万吨下降至2023年的428万吨和169万吨。

与此同时,中国钢筋、中厚宽钢带、热轧薄宽钢带、线材、中小型型钢等广泛用于建筑行业的钢材品种出口量显著增长,去年同比分别增长145.7%、96.8%、78.2%、49.7%和40.7%。张龙强认为,这主要受国内建筑钢材需求减少影响。

中国钢铁工业协会在此前分析中重点提醒,2023年中国钢材出口量大幅增长,预计占全球贸易比重超过20%,或成为它国贸易保护重点关注对象,需警惕贸易摩擦加剧风险。

据研究院不完全统计,2023年海外国家对中国发起钢铁产品反倾销、反补贴等公告共112起,同比增加约20起。

张龙强表示,长远看,随着美国对中国出口贸易打压、日本全球化进程推进,中国钢材出口欧美市场份额或进一步走低,需引起重视。

从未来的全球粗钢产能扩张情况看,据经合组织的报告,2024-2026年全球钢厂仍有约1.24亿吨的产能扩产计划。在此轮扩产周期中,大量的钢厂建设、相关公辅设施建设及产业链相关配套需要大量钢材。

中短期内,钢材需求释放或提前于供给释放,中国作为钢材供应大国,有望在此轮扩产周期内获益。

评论