文|氨基观察

在生命科学领域,技术的进步往往会催生史无前例的巨头。这一点,经导管主动脉瓣置换术(TAVR)就是典型。

在人的一生中心脏大约要跳25亿至30亿次,对应的是心脏瓣膜全年无休的开合。一旦瓣膜受损,必然需要进行修补。

传统方法是外科手术治疗(SAVR)。需要在患者胸部开一个切口,进入心脏,在心脏搏动停止时,将异常的主动脉瓣替换为新的主动脉瓣。

虽然听起来简单,但SAVR毕竟是开胸手术,给患者带来的创伤较大。尤其是对于一些年老体弱,或者合并其他疾病的患者来说,这种创伤难以承受。

也正因此,TAVR作为划时代技术出现后,迅速推广开来。2011年,FDA首次批准TAVR上市,如今全球市场规模已经极为庞大。

领头羊美国爱德华公司,2023年在该领域收入达到38.79亿美元,同比增长10.3%。后来者美敦力的业绩也在继续攀升。

回顾过去十年,TAVR也成为了一个内卷的存在。爱德华开创先河,美敦力奋起直追,雅培也在加速布局。但这些巨头的涌入,并没有造成这一市场规模的逼仄。

根据Frost&Sullivan数据,全球TAVR市场规模预计到2030年将达到158.9亿美元。

这并不奇怪。一方面,TAVR作为“新兴产业”,存在渗透率持续提升的过程;另一方面,巨头们的竞赛并非同质化竞争,而是不断进行技术升级,扩大患者群体规模。

可以说,TAVR的市场规模增长,是爱德华、美敦力等巨头“卷技术”带来的结果。而这,也是内卷该有的样子。

/ 01 / 爱德华的持续进击

说到TAVR领域,就离不开美国爱德华公司。

这位名义上的TAVR鼻祖,在2011年拿下了TAVR的FDA第一证。由此,爱德华开启了市值的飙升之路。

以2012年为起点,爱德华股价至今最高涨幅超过10倍,市值一度逼近800亿美金;如今股价虽有所下跌,但市值仍然达到510亿美金。

这背后,离不开爱德华的自我革命。

成立于1958年的爱德华,主攻人工心脏瓣膜。从1960年的第一个机械瓣,到1965年的第一个生物瓣(猪主动脉瓣),再到之后的牛心包瓣,爱德华持续领跑外科人工心脏瓣膜市场。

不过,在外科人工心脏瓣膜业务如日中天之际,爱德华并没有自我满足,而是以自我革命的方式,收购了以色列公司PVT,正式进入TAVR领域。

也正是在爱德华的带领下,PARTNER系列研究面世,开启了迎战SAVR的先河,并率先打破治疗僵局。

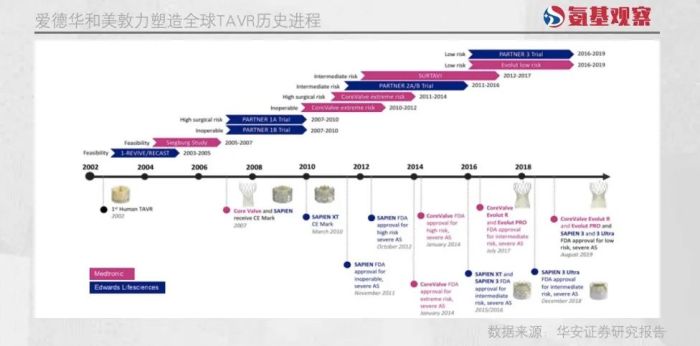

2007年,爱德华的首款TAVR产品Sapien获得CE认证,并在2011年获FDA批准在美国上市,由此开始传奇故事。

当然,从打破僵局到如今依然鼎盛之极,十余年的增长不只有自我革命的故事,更是巨头持续进击的过程。

TAVR产品上市之初,只获批了不可手术或手术高危患者的适应症。但在后续十年间,PARTNER系列研究陆续证实了TAVR针对无法手术、手术高危、中危和低危患者的优效性,奠定了TAVR治疗重度AS(重度主动脉狭窄)的地位。

2017年ACC/AHA的指南,将TAVR推荐的适应症拓展至手术中风险患者。2019年,FDA批准爱德华Sapien 3的适应症拓展至手术低风险的患者。

也正是得益于此,TAVR适应症群体得到极大拓展,也由此支撑了TAVR巨头的股价飙升逻辑。

/ 02 / 美敦力的步步紧逼

TAVR这一百亿美金市场的发展,不只有领跑者一家独大的故事,还有后来者步步紧逼的剧情。这个后来者,就是美敦力。

在爱德华持续向前的同时,美敦力也不甘示弱,其于2009年收购主动脉瓣膜独角兽CoreValve,彼时CoreValve全球植入量已达2600多例。

这背后,既是一个内卷的故事,又是一个关于技术竞赛的故事。美敦力收购的CoreValve,在产品设计理念上和爱德华有本质差别。

爱德华的TAVR产品为球扩瓣,释放时球扩式瓣膜随球囊的扩张而被撑开在瓣环平面;

而CoreValve的产品为自膨式,释放时自膨式瓣膜随输送鞘管的回撤自行膨胀展开,工作区域位于原有瓣环之上。

产品的差异,自然会带来治疗层面的区别。相较而言,CoreValve的产品具有两大明确的优势:

1)其通过采用环上瓣设计,尽可能保留有效瓣口面积,优化瓣口血流动力学特性,减少瓣膜扩张对左室流出道的损伤;

2)通过可回收系统实现回收或再定位,提高容错率。

当然,一切的前提是建立在扎实的临床数据之上。

收购之后,美敦力通过CoreValve、NOTION、SURTAVI及Evolut low risk系列临床研究,证明了其Evolut系列产品相对SAVR的非劣性或优效性临床结局。

美敦力花了10年时间,直至2019年与爱德华齐头并进,将TAVR适应症拓展到了手术低危人群。

/ 03 / 共同塑造的历史进程

回顾过去10年,全球TAVR市场的规模扩大,可以说是爱德华和美敦力共同塑造的历史进程。爱德华和美敦力为了临床试验的成功及产品获批,都经历了TAVR产品的持续迭代。

爱德华从未停止对TAVR产品的研发和更新迭代,目前的主力产品是第三代TAVR Sapien3。

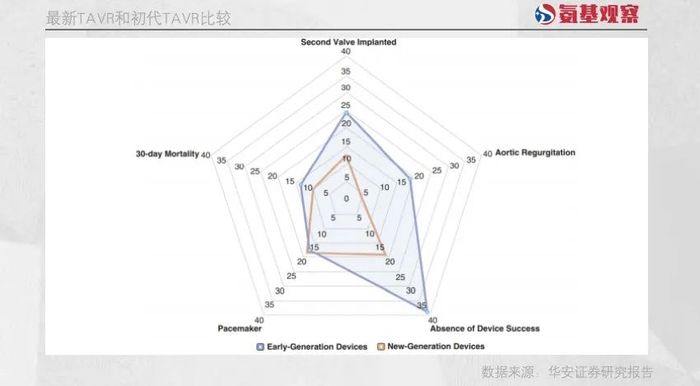

从临床数据看,新一代的产品在死亡率、瓣周漏、起搏器植入率等安全性、有效性指标中均有更好的表现。

随着爱德华SAPIEN产品不断迭代,医生手术水平持续提升,患者预后在不断提升。从最初代产品到SAPIEN3,接受TAVR的手术患者30天全因死亡率已从最早的6.3%降至1.1%(经股入路)。

目前,爱德华正在研发第四代TAVR产品,目标得到best in class的安全性、有效性结果,并进一步增加手术时的控制度和释放位置的准确性,并减少手术前的准备时间。

美敦力也是如此。其迭代产品和系列研究一直在加速推进之中,相继推出了Evolut R、Evolut PRO、Evolut PRO+等治疗方案。

美敦力Evolut PRO于2021年12月获NMPA批在中国上市,其最新产品Evolut FX于2021年8月获得美国FDA批准。作为最新一代产品,尺寸全覆盖,内置黄金标记,导管尖端重新设计使血管入路更加顺畅。

某种程度上,TAVR市场的繁荣皆因巨头对于技术迭代的执着。而风险也在于此。

在爱德华的财报中,一直存在的风险因素,便是技术迭代。可以说,为了在这一巨大市场生存,不管是爱德华还是美敦力,都使出了浑身解数。这加速了TAVR技术的不断成熟。最新一代TAVR相比最初的TAVR,在术后死亡率及各种植入后并发症层面,都有了极大的改善。

也正因此,不管是患者还是医生,对于TAVR的接受度才会更高。最终,造就了TAVR市场的繁荣。

/ 04 / 总结

过去几年,国内高端医疗器械领域的火爆逻辑,是国产替代。在海外,相关赛道已经非常成熟,而在国内仍由海外巨头主导。

成熟的商业模式,加上“逆向工程”思维,国内企业的脱颖而出似乎不是难事。但从国内TAVR先驱们的股价表现来看,只有“逆向工程”思维远远不够。

参考海外巨头们的崛起,如何通过技术创新、迭代,做到“普惠”到更多病人的瓣膜产品,才是最为关键的。

评论