文|天下财道 储燕

因为一只走出“13连板”的大牛股,汇丰晋信近期成了媒体关注的焦点。

这只大牛股就是克来机电(603960.SH),从2月1日到27日,该股经过连续13次涨停,最大涨幅超过了276%。

(来源:新浪财经)

克来机电为什么牵扯上了汇丰晋信?因为它曾是汇丰晋信知名基金经理陆彬的重仓股。

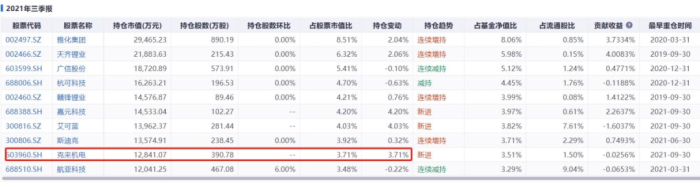

陆彬管理的汇丰晋信智造先锋基金曾持有克来机电长达3年之久,但在该基金截至去年底的前10大重仓股中,早已找不到克来机电的影子。

(来源:同花顺iFinD)

(来源:同花顺iFinD)

(来源:天天基金网)

结合汇丰晋信智造先锋最近的业绩表现,投资人判断陆彬早已卖出克来机电,因此错过大涨行情。

(来源:天天基金网)

客观地说,卖飞牛股也不能苛责,谁没有看走眼的时候呢?

但是,如果注意到汇丰晋信智造先锋长期以来的业绩表现,乃至汇丰晋信基金旗下权益产品的表现,也可以理解投资者为什么心情沮丧。

那么,陆彬遇到了什么问题?汇丰晋信到底是一家怎样的基金公司呢?

"顶梁柱"全线亏损

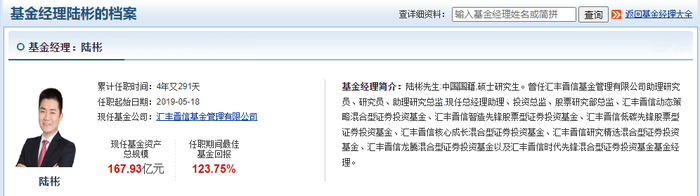

作为业内知名基金经理,陆彬对于汇丰晋信来说,一直是顶梁柱一样的存在。

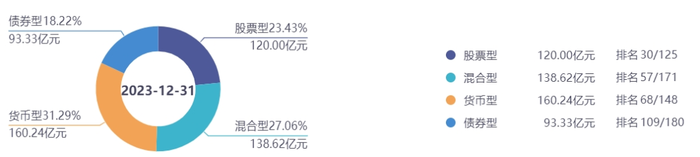

汇丰晋信全称是汇丰晋信基金管理有限公司,成立已超过18年之久。截至2023年末,管理规模仅略超500亿元,其中陆彬的管理规模约168亿元,占比超三成。

公开信息显示,陆彬累计任职时间接近5年,任职期间最佳基金回报近124%。

(来源:天天基金网)

由于过往业绩表现总体不错,2023年3月,陆彬由总经理助理升任公司副总经理,媒体对此也多有关注。

但是,近一年来陆彬管理的基金却全军覆没。

目前,陆彬共管理着汇丰晋信基金14只产品(各类分开计算)。天天基金网显示,截至3月1日,其管理的全部产品众多阶段收益全绿。

(来源:天天基金网)

这一年市场的确不好,但大盘下跌了多少呢?上证指数去年2月收盘于3280点,今年2月收于3015点,也就下跌8.1%。但陆彬管理的基金近1年亏损基本都在30%以上,有的产品甚至亏损近40%。

其它周期比如近6个月、近3个月的业绩,也有点惨不忍睹。

从排名来看,陆彬管理的基金大部分也比较靠后。

以上文提到的汇丰晋信智造先锋为例。该基金无论近2年、近1年,还是今年来的同类排名均处于垫底行列。

只有近一个月的业绩,才终于跟上大部队的步伐。

(来源:天天基金网)

(来源:天天基金网)

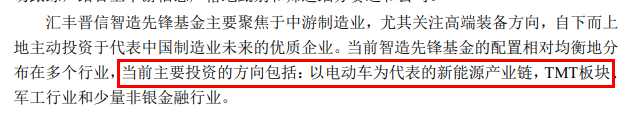

但是,面对长期的业绩表现,在该基金2023年第4季度报告中,投资者只能看到基金经理对宏观趋势和基金持仓的介绍,却看不到对投资业绩的总结和反思,当然更谈不上像有的基金经理那样有道歉之举。

低收益高收费

这是汇丰晋信旗下一只基金的问题吗?不妨来看看公司的整体表现。

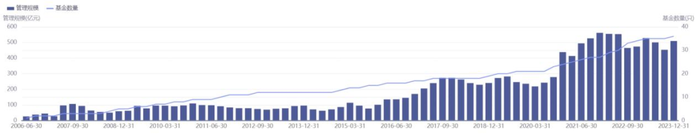

汇丰晋信成立于2005年11月,至今虽已超过18年,但截至去年底管理规模在200余家基金公司中仅排在第81位。

(来源:同花顺iFinD)

汇丰晋信管理规模在2021年末达到历史最高峰,为564亿元。之后便开始下滑,2022年二季度末、三季度末,管理规模还曾跌破500亿元,分别约为468亿元、477亿元。

截至2023年末,汇丰晋信旗下只有62只基金(各类分开计算)中,管理规模在2亿元以下的占比高达55%。

除成立时间不足1年的3只基金外,还有10只基金管理规模不足5000万元,面临清盘风险。

公司固收类和权益类基金分布相对平衡,管理规模皆在250亿元左右。

(来源:同花顺iFinD)

从权益类产品收益来看,2022年、2023年以及2024年(截至3月1日),汇丰晋信旗下股票型基金的平均收益率分别约为-22%、-18%、-9%,而同类公司平均收益率分别约为-21%、-12%、-4%,汇丰晋信处于平均线以下。

(来源:同花顺iFinD)

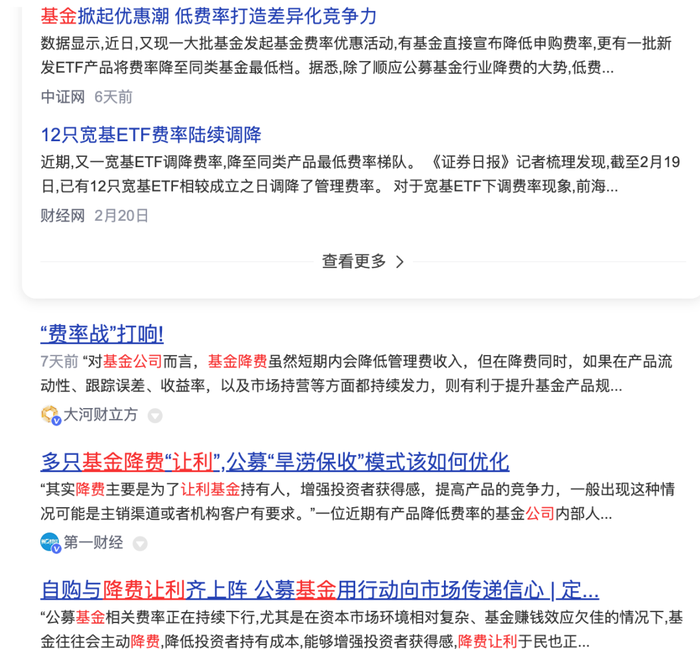

值得一提的是,基金公司降费让利已成新的趋势,这种做法广受投资人欢迎。

但是,就在这种大背景下,有媒体发现,公募基金中有22只基金依然收取1.5%以上管理费,且今年开年以来亏损幅度达到10%以上。

在这22只基金中,汇丰晋信基金旗下产品有12只,占比高达55%。

(来源:媒体报道)

而在这12只基金中,有7只由陆彬管理,分别为汇丰晋信研究精选混合、汇丰晋信核心成长混合A、汇丰晋信时代先锋混合A、汇丰晋信智造先锋股票A、汇丰晋信低碳先锋股票A、汇丰晋信动态策略混合A、汇丰晋信龙腾混合A。

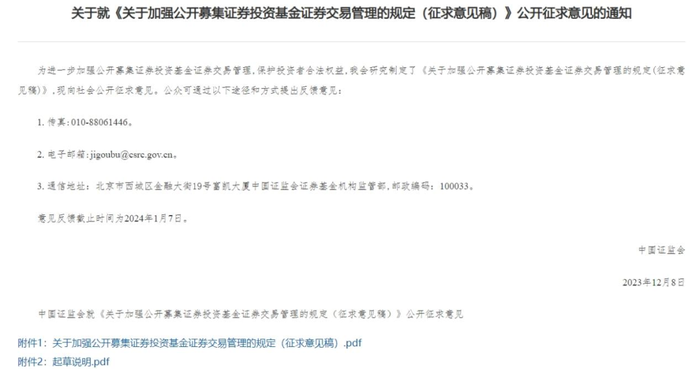

2023年12月,证监会发布《关于加强公开募集证券投资基金证券交易管理的规定(征求意见稿)》,开启了第二阶段的费率改革。

(来源:证监会官网)

不难看出,公募基金降费已成大势所趋,而“基金赚钱,基民不赚钱”的现象早已被投资者诟病。不知汇丰晋信何时能推出改进措施?

股权转让悬念

说起来,汇丰晋信还是一家合资基金公司。

汇丰晋信由山西信托与汇丰环球投资管理(英国)公司(下称“汇丰环球”)合资设立,并分别持股51%、49%。

汇丰晋信基金股权虽从始至终并未发生变化,但作为实控人的山西信托曾有意将部分股权出手。

2023年7月,山西信托在山西省产权交易市场官网挂出了其持有的汇丰晋信基金31%的股权,挂牌价格为10亿元,有媒体测算,汇丰晋信当时的净资产评估增值率高达将近300%。

由此,汇丰晋信是否会变成外资控股成为媒体关注焦点,因为山西信托所持部分股权一旦转让成功,无论汇丰环球是否行使优先购买权,都将成为最大股东。

但最终,山西信托转让股权一事不了了之,山西省产权交易市场官网也已无法找到该条挂牌信息。

山西信托股权转让虽未成功,但却从侧面表明,实控人已经动了变现的念头,控股权转让也许只是时间问题。

另据天眼查显示,汇丰晋信周边风险高达600余条,其中不少与山西信托相关。

陆彬究竟何时能走出泥潭?汇丰晋信是否会培养和引进更多的人才?汇丰晋信权益类产品未来如何突围?公司股权转让会峰回路转吗?《天下财道》将持续关注。

END

免责声明:文章信息不构成投资建议

评论