界面新闻记者 |

三天录得2个涨停板后,3月6日晚间望变电气(603191.SH)公告,拟5.60亿元竞购云南变压器电气股份有限公司(以下简称“云变电气”)79.97%股份。

3月7日盘中,望变电气股价涨幅一度高达9.69%,最高上冲至19.13元/股,但随后震荡回落;截至当天收盘,股价为17.43元/股,收跌0.06%,几乎与上一交易日的收盘价持平。上一交易日(即3月6日)望变电气的股价录得涨停,交易量明显放大。

3月6日晚间,望变电气发布《股票交易异常波动公告》称,其股票于3月4日至6日连续三个交易日内收盘价格涨幅偏离值累计达到20%,根据相关规定,属于股票交易异常波动情形。

望变电气表示,经自查,其目前经营活动一切正常,市场环境、行业政策没有发生重大调整,内部生产经营秩序正常,内外部经营环境未发生重大变化;同时,未发现对其股票交易价格可能产生重大影响的媒体报道及市场传闻,亦未涉及市场热点概念。

至于重大事项的情况,3月5日,望变电气召开第四届第三次董事会审议通过了《关于通过北京产权交易所竞购上海长威与南方资产合计持有云变电气79.97%股份的议案》,拟通过北京产权交易所竞购云南变压器电气股份有限公司79.97%股份。望变电气表示,对该事项已做好相关内幕信息保密及登记管理,经查不存在内幕信息泄露等情形。

望变电气董事会审议通过相关议案后第二天,其股价放量涨停,在收盘后才披露了《关于通过北京产权交易所竞购上海长威与南方资产合计持有云变电气79.97%股份的公告》,本次竞购上海长威股权投资合伙企业(有限合伙)(简称“上海长威”)与南方工业资产管理有限责任公司(简称“南方资产”)合计持有云变电气相关股份的转让挂牌底价为5.6亿元,不过,成交价格及成交与否都存在不确定性。

本次交易标的股份为云变电气79.97%股份。由上海长威和南方资产于2月6日分别将其持有的云变电气54.97%和25%的股份在北京产权交易所挂牌交易。上海长威和南方资产目前分别是云变电气的第一大股东和第二大股东。如果成功完成该项交易,上海长威和南方资产将全部“清空”所持有的云变电气股份。

根据公告,本次竞购不构成关联交易,不构成重大资产重组,且无需提交股东大会审议。望变电气董事会在授权范围内授权公司管理层负责本次竞购事宜的具体实施,包括但不限于办理相关竞购手续、签订正式协议、办理股份变更手续、接管云变电气管理工作等相关工作。

云变电气的主营业务为生产及销售220kV级及以下电力变压器、牵引变压器等类型变压器,同时具备500kV变压器生产能力。上市公司望变电气表示,如果本次竞购成功,将快速提升望变电气220kV级及以下变压器的研发能力及市场竞争力,拥有500kV级电力变压器生产能力,同时有助于扩大其产品业务规模。

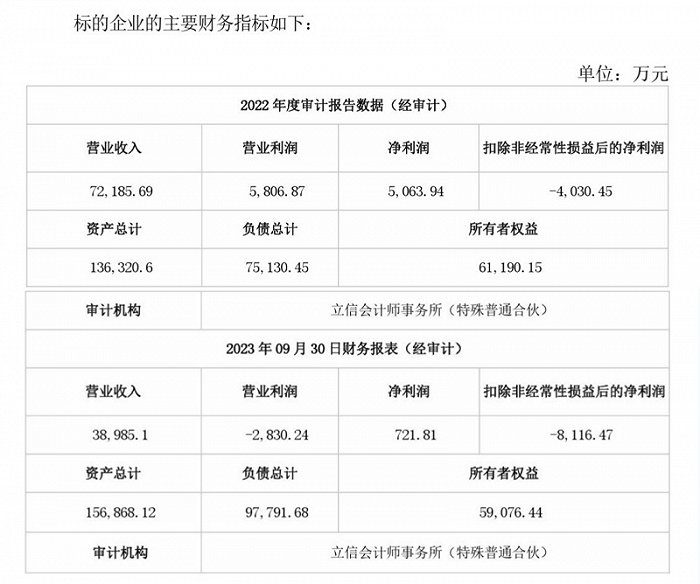

然而,标的公司云变电气在2023年前三季度的营业利润为负数,净利润仅为721.81万元,扣非后净利润为-8116.47万元,出现了较大金额的亏损。2022年度,云变电气的扣非后净利润也是亏损的,录得-4030.45万元,但净利润为5063.94万元。

截至2023年9月30日,标的公司云变电气的所有者权益(净资产)为59076.44万元。在本次交易中,云变电气的股东全部权益价值采纳资产基础法测算的结果为69997.72万元,比2023年9月30日净资产高18.49%。基于该资产评估结果,依据国有股权转让相关规定,上海长威和南方资产合计持有的云变电气79.97%股份本次转让挂牌底价为55981.69万元,如果转让过程中形成竞价,则实际成交价格将高于该值。

截至2023年9月30日,望变电气有货币资金12.24亿元。本次挂牌转让的保证金为16794万元,竞购的付款方式包括两种:如果采取一次性付款方式,需将除保证金外剩余价款于《产权交易合同》生效之日起5个工作日内汇至北交所指定账户;如果采取分期付款方式,首期交易价款(含保证金)不低于总价款的30%,首期交易价款在《产权交易合同》生效之日起5个工作日内支付;除首付款外剩余价款,自《产权交易合同》生效之日起5个工作日后应按同期全国银行间同业拆借中心公布的贷款市场报价利率计算延期付款期间的利息,剩余价款及相应利息应于《产权交易合同》生效之日起三个月内支付完毕。

至于为何参与竞购一个业绩尚不十分理想的公司相关股份,望变电气表示,其目前的主营业务之一为输配电及其控制设备的研发、生产和销售,输配电及其控制设备产品包括110kV级及以下电力变压器、成套电气设备和箱式变电站等;2022年望变电气实现电力变压器产量852.70万kVA、成套电气设备9491台、箱式变电站1138台,产能利用率分别为101.71%、91.93%和83.92%;标的公司云变电气的主营业务为生产及销售220kV级及以下电力变压器、牵引变压器等类型变压器,同时具备500kV变压器生产能力;如果本次竞购成功,将快速提升望变电气220kV级及以下变压器的研发能力及市场竞争力,拥有500kV级电力变压器生产能力。

同时,在本次竞购成功后,云变电气成为望变电气的控股子公司,合并报表范围将发生变化,标的公司财务数据将并入合并报表之中。2021年和2022年,望变电气合并报表的归母净利润分别为1.78亿元和2.98亿元,2023年前三季度为2.16亿元。标的公司在2023年前三季度净利润不足千万元,扣非后净利润出现超8000万元的亏损,若竞购成功,后续年度是否对上市公司望变电气合并报表的经营业绩带来负向影响?有待后续观察。

评论