文|降噪NoNoise

市场情绪越低迷,人们越频繁地重温美国「价值投资之父」本杰明·格雷厄姆的那句名言——「从短期看,股市是投票机,但从长远看,股市是称重机。]

这句话时常出现在伯克希尔年报的致股东信环节。2000年亚马逊股价跌到马里亚纳海沟的时候,贝索斯也曾以此安抚股东,勉励他们做坚定的价值投资者。当时受互联网泡沫冲击,亚马逊股价相比历史高点下搓了95%,从113美元一路跌到6美元。

好在贝索斯强势输出的长期价值的故事,打动了很多投资人,也把亚马逊带出了低谷。

股价是股价、业务是业务,这大概也是当前很多中概股自勉的方向,尤其是那些被过度低估的公司,比如京东和阿里。在拼多多炸裂的业绩增长面前,这两家公司的股价和业务变革统统暗淡下去,反而是京东市值不仅拼多多1/4——这种极具戏剧性反差却又刻板单一的对比,屡被拿来说事。

这个对比的偷懒之处在于,放大了短期的「投票器」的作用——要么捧上神坛、要么一棍子打死,却忽视了对企业商业模式独特性以及业务内在价值的称量,或者说持续探究。

在这个思维框架里,商业的参差多态似乎从不存在。

正因如此,我们认为,之前在资本市场被低估是京东的「命」,尽管这一点并没有那么重要。以3月6日发布的京东2023年四季度及全年业绩来看,其营收增速、净利润均超华尔街预期。

这至少说明,过去一年没白折腾。

2023年至今,各大电商平台都在强调「低价」心智,只是抵达路径各有不同。从京东最新财报数据以及高管在业绩电话会上所传递的信号来看,京东正试图以更符合「零售商」特质的逃逸速度,来摆脱消费低迷、竞争加剧的地心引力 。

01、财报上的超预期增长,从何而来、含金量如何?

2024年3月6日大概是京东近一年来最扬眉吐气的一天。超预期的营收、净利润以及至多30亿美元的股票回购计划,将其当日股价拉升16%,还因此上了微博热搜。

从具体数据指标来看,2023年第四季度,京东收入3061亿元(约431亿美元),同比增长3.6%;而此前华尔街分析师的平均预期为3000.4亿元。2023年全年收入为10847亿元(1528亿美元),较2022年全年增加3.7%。

净利润方面,四季度归属于普通股股东的净利润由去年同期的30亿元增加11.8%至34亿元。2023年全年归属于普通股股东的净利润为242亿元(34亿美元),去年同期为104亿元。

在「百亿补贴」的背景下,京东还能做到超预期的全年净利大增,除了收入增长的同步效应之外,与履约成本、一般及行政开支、研发三项开支的收入占比降低,以及投资收益的增长有关。

这里有必要多说两句。过去我们评估一家互联网公司的净利润含金量,往往会着眼于规模增长指标,这是由商业模式决定的——规模带来边际成本的下降,以及更高的利润;要是哪家互联网公司坦承一部分利润是从成本里抠出来的,甚至有可能会被看低一等。

要评估一家零售商的增长质量则更为复杂,零售商的本质是从成本和效率中获利,所以省钱同样是核心技能,尤其在电商大盘增长乏力的情况下。在千禧年的互联网泡沫中,亚马逊就是一边扩品类、引入第三方商家,一边在内部各种省钱,最终从dot-com的遍地尸殍中存活了下来。

以此反观京东,在投行出身的新任CEO许冉的操盘下,2023年降本增效的成效在财报数据中已经有所体现。

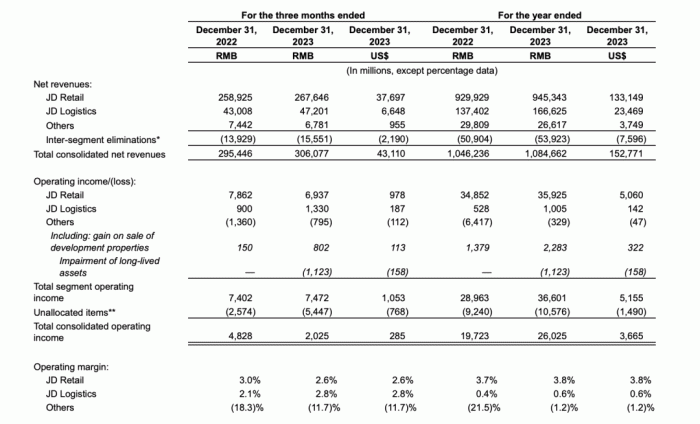

京东2023年四季度及全年业绩

至于业绩增长质量,四季度带电品类收入增长6.1%,增速高于同行业。这说明京东零售的基本盘还是稳的。此前有知情人士向《降噪NoNoise》透露,某3C头部品牌去年近半营收来自京东一个渠道。这也间接印证了京东带电品类的强势地位。

此外,2024年预计出台的宏观刺激和促消费政策,预计也会利好京东核心品类。

服务收入层面,京东去年通过免佣降费等政策扶持中小商家运营,外界本来预计这部分收入会受很大影响,但实际是全年服务收入仍有2134亿元(约301亿美元),同比增长了17.8%。通过拆解具体业务来看,增长动能主要来自京东物流服务。2023年,京东物流服务外部客户的收入同比增长了30.8%。

相比其他平台型电商,自建物流的商业模式,决定了京东在放水养鱼——让利扶持商家阶段仍有较大的回旋空间。这也是我们不认同仅以市值高低衡量公司价值的根源,因为这种思考方式只会让我们离商业本质更远。

在活跃用户指标上,京东强调四季度用户数加速增长、购物频次继续提升,但并未给出具体用户数据以及人均消费金额变化。当然,对于急缺流量的京东来说,「唤醒」用户是「补课」战略的第一步。从该维度来看,四季度表现已经算是一个正向反馈。

京东CEO许冉认为,这是京东在用户体验、价格竞争力和平台生态三个层面战略聚焦的结果。

但这只是事实的一部分。如果拆解京东近一年的变革动作,你会发现,它正在强化回归零售本质的思维方式;就像淘宝变革在朝着强化「互联网平台」的方向突进。

02、京东想把服务卷到五环外

过去,承认零售商的身份,对寻求更高估值的京东来说,简直就是一个负累。

当时大家都想成为互联网平台,芒格买入阿里股票也是看中后者在中国互联网行业的地位,所以当黄峥2018年喊出拼多多要做迪士尼+Costco的时候,有人觉得不可思议——学Costco不就是通过压缩供给两端的链条,通过批量定制实现极致低价吗?

现在来看,低价只是表象,更深层次的其实是跟用户站在一起。这是美国头部零售商们成功的共同秘诀。

这也是京东正在解决的问题。在3月6日晚间的业绩电话会上,京东高管提及,零售商的身份以及「以供应链为基础的技术与服务企业」的自我定位。

不再避谈的背后是,京东本身就有供应链思维而不是流量思维,就像2022年11月刘强东在内部指出的那样,成本、效率和体验永远都是经营战略核心,所以才有了2023年的一系列变革。

我们发现,在这个过程中,「供应链」的底色、对零售本质的理解,反而让京东在激烈的价格力竞争中走出自己的特色。

以下沉市场为例,过去阿里、京东的思路不约而同,都是想要复制一个拼多多,所以有了淘特和京喜。当时各家都聚焦于补贴和「低价」,但事后看,这条路并不容易走通。

而本轮变革的圆心,从京东高管对外发声来看,是用户体验,不只是简单的低价心智。传统零售商都知道,只有用户体验上去了,门店才能吸引更多人进来消费;用户多了,商家就会跟着多起来,随后的服务费自然水涨船高。

良好的用户体验是由更低的商品价格、更丰富的商品选择、更好的服务共同构成的。前两项此前是京东有待提升的地方,所以2023年年初,京东先做了两件事——通过简化入驻流程、减费降扣、流量激励、经营工具提效等扶持政策,加快引入第三方商家尤其是中小商家;二是修改流量分配机制,启动「百亿补贴」。

从官方数据来看,截至2023年底,京东三方商家数量近百万,三方商家的商品SKU数量较年初增长了近一倍。理论上,用户有了更丰富的商品选择。

服务则一直是京东的优势所在。除了已经成为行业标配的「退款不退货」,京东准备今年3月底普及第三方商品满59元包邮。此前,已有九成第三方商品的包邮门槛从99元降到59元。另一项是升级「免费上门退换」服务,凡是带有该服务的商品无论大小、轻重和数量,上门退换运费全免。预计这项服务今年底覆盖超九成的第三方商品。

不要小看这个升级。「免费上门退换」对于很多下沉市场用户来说,正是消费体验升级的一部分,因为三通一达、极兔的很多快递网点只能延伸到村镇级驿站,取快递和退换货都不是一件便捷的事,更别提「免费上门」。而京东依托京东物流这张织了12年的网络,可以把服务升级延伸到最后一公里,甚至是滴滴地图上都无法显示精准定位的小街小巷,京东快递小哥都能送上门。

从今年春节占领热搜的「县城消费升级」「县城中产」等各种「县城凝视」类小作文来看,五环外的消费需求并不像五环内所想象的那样单一——只对价格敏感、只容得下拼多多一个模式;相反,下沉市场正在经历的是消费分级,有人对价格敏感,也有人需要性价比基础之上的品质、服务升级。

这一点也体现京东的最新业绩中。在财报电话会上,京东高管透露,「与前几个季度相比,第四季度来自低线市场的新用户增长更快。」

基于此,我们认为,在用户端卷服务和品质,在商家端以供应链和技术工具降低运营成本,让商家实现可持续经营,都是京东可以发挥自身优势的地方。

不过这些变革不会一步到位。对于京东,仍有很多需要提升的地方,比如增加商家数量和商品供给,吸引更多商家入驻,以及协助他们在平台上成功运营。至于平台生态系统,目前仍在早期阶段,很难快速变现,这意味着短期内很难为京东的财报业绩贡献直接价值。

通过财报后电话会上的高管表态来看,面对2024年更为复杂的宏观经济形势、更激烈对的外部竞争,补课阶段的京东既想保利润又要保增长,还要跑赢社零大盘增速,未来压力之大可想而知。

当然也有华尔街分析师对此表示看好,理由是「相比其他电商公司,京东的基数相对较低,投资者预计该公司今年的销售额将加速增长。」

正在回归零售本质的京东,接下来能否持续释放真正的内在价值、能否保持住自己的道路自信?作为消费者和旁观者,我们乐见其成。

评论