文|野马财经 张枫林

编辑|武丽娟

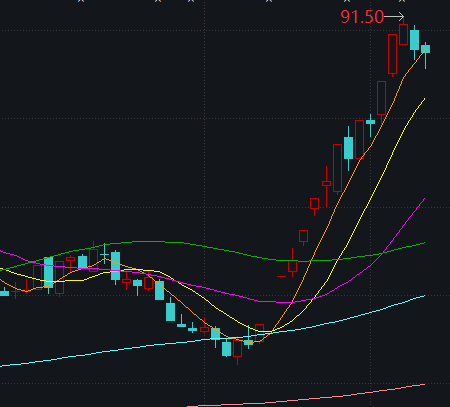

高新发展(000628.SZ)无疑是近期A股市场中的一只大“妖股”,2月8日~3月5日期间,该股在13个交易日斩获了9个涨停板,股价也从32元/股附近飙升至3月6日91.5元/股的历史高峰,,引来了外界诸多瞩目。

来源:Wind

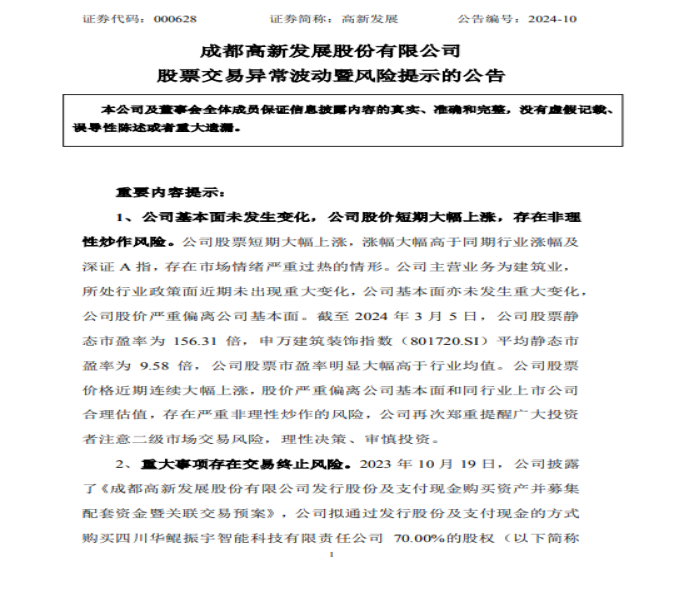

面对股价连续大涨,高新发展于3月5日晚间发布公告称,股价短期大幅上涨,涨幅大幅高于同期行业涨幅及深证A指,存在非理性炒作风险和市场情绪严重过热的情形。与此同时,高新发展还撇清了另一项外界热议话题,称未参与鼎桥通信股权收购案。

野马财经注意到,自公司发布回应公告后,北向资金、部分游资和机构资金均在3月6日大举卖出该股。之后的3月7日、3月8日,高新发展分别下跌4.91%、0.7%,目前报收85元/股。

两起收购案背后24个涨停游资豪赌?

在3月5日公告中,高新发展表示,公司主营业务为建筑业,所处行业政策面近期未出现重大变化,公司基本面亦未发生重大变化,但股价严重偏离公司基本面。截至3月5日,高新发展股票静态市盈率为156.31倍,申万建筑装饰指数(801720.SI)平均静态市盈率为9.58倍,公司股票市盈率明显大幅高于行业均值。

来源:上市公司公告

3月8日,高新发展在互动平台明确表示,公司主业并未涉及算力相关业务。

尽管高新发展已提醒广大投资者注意二级市场交易风险,审慎投资。公司董秘也曾在投资者互动平台表示,公司目前没有转型发展可控核聚变的相关计划,坚定聚焦主业。但并没有浇灭投资者的热情,各路资金进场角逐。

事实上,高新发展早已被市场冠以当下热门的“算力租赁概念股”标签,而这都得益于2023年10月启动对四川华鲲振宇智能科技有限责任公司(简称“华鲲振宇”)的控制权事宜,后者系华为生态伙伴。

去年10月19日,高新发展披露的交易预案显示,公司拟通过发行股份及支付现金的方式购买华鲲振宇70%股权。

公告后,10月19日-11月13日,18个交易中,高新发展拉出了12个涨停板,公司进行了风险提示。在12月1日-2024年1月15日期间,又有3个涨停板。截至3月8日,一共有24次涨停。

据公开资料,华鲲振宇为华为鲲鹏生态链企业。官网介绍,公司是国内领先的智算存一体化算力产业领军企业。华鲲振宇由国资控股60%,承接长虹计算产业战略转型升级任务,聚焦“新计算新存储”基础设施应用,全面负责基于华为“鲲鹏+昇腾”处理器的“天宫”自主品牌服务器、存储、PC、机器视觉等系列产品的设计、生产、销售及服务。

高新发展在最新异动公告中透露,鉴于此次交易涉及的审计、评估工作尚未完成,待相关审计、评估等工作完成后,公司将适时提请股东大会审议,且尚需相关行政主管部门与有权机构批准,存在交易被终止的风险。

而市场资金对高新发展的炒作,还与另一项收购案的预期有关。

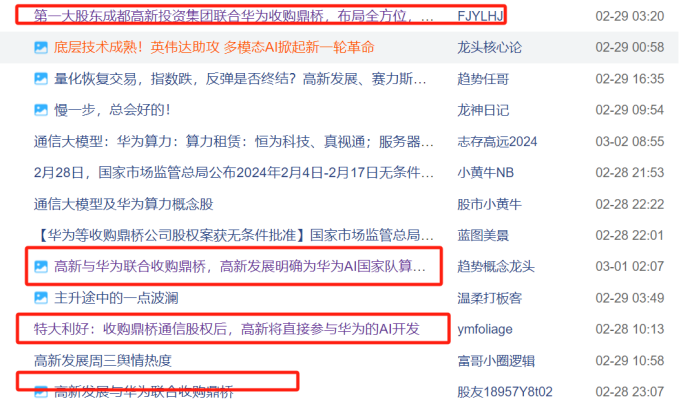

今年1月19日,国家市场监督管理总局官网对外公示“华为技术有限公司(下称‘华为’)与成都高新投资集团有限公司(下称‘成都高投集团’)等经营者收购鼎桥通信技术有限公司(下称‘鼎桥通信’)股权案”详情。

作为成都高投集团旗下一级子公司,高新发展也是集团目前唯一的A股平台,这样的背景身份让该股备受投资者瞩目。野马财经注意到,2月28日,国家市场监督管理总局官网披露,“华为与成都高投集团等经营者收购鼎桥通信股权案”已获得无条件批准。

自收购案发布后,股吧里多数投资者唱多高新发展。有股民直言,“特大利好:收购鼎桥通信股权后,高新将直接参与华为的AI开发”;也有股民表示,“第一大股东成都高新投资集团联合华为收购鼎桥,布局全方位,继续上吧,天空才是高度”。

来源:股吧

次日,高新发展股价再次得到拉升,4个交易日内实现3次涨停。

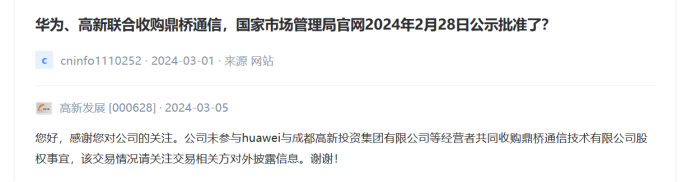

不过,3月5日晚间,高新发展通过互动e平台回复投资者称,公司未参与华为与成都高投集团等经营者共同收购鼎桥通信股权。

高新发展连续斩获涨停板背后,游资、北向资金和机构资金均在大举买入该股。

龙虎榜数据显示,2月20日中信证券北京呼家楼证券营业部大举买入该股4765.4万元,21日上海凯滨路证券营业部买入1.7亿元,3月5日盘后北向资金大举买入1.49亿元、机构席位则买入1.98亿元。

3月5日盘后机构资金买入数据,来源:东方财富Choice

但自公司于3月5日晚间发布回应公告后,北向资金、部分游资和机构资金均在3月6日大举卖出该股。

其中北向资金在当天大举净卖出1.16亿元,而三家机构则合计卖出9445.47万元,此前大举买入该股的游资中信证券北京呼家楼证券营业部则大举卖出1.19亿元。

Choice数据显示,主力合计净卖出高新发展6亿元;3月7日当天,高新发展单日下跌4.91%。

香颂资本董事沈萌认为,因为一起尚未定案的跨界收购,而且收购也并不会为上市公司带来研发创新的高成长能力,二级市场就出现连续涨停,这充分说明是游资在利用相关消息大肆进行炒作、以谋取短期超额回报,既然游资是为了炒作获利,那么达到回报预期后,会快速了结撤出,不会继续支撑股价。

华鲲振宇能给高新发展带来多少利润?

高新发展是成都高新区下属唯一国有上市公司,成立伊始,公司主要承担成都高新区起步区的建设和高新技术产业投资。后来,公司跨界进入期货、厨柜制造等业务。

高新发展经营业绩整体上欠佳。2018年之前,公司主营业务净利润处于或微利或亏损状态。2013年,其营业收入曾超过20亿元,但净利润只有0.14亿元,2017年,营业收入降至5.73亿元。

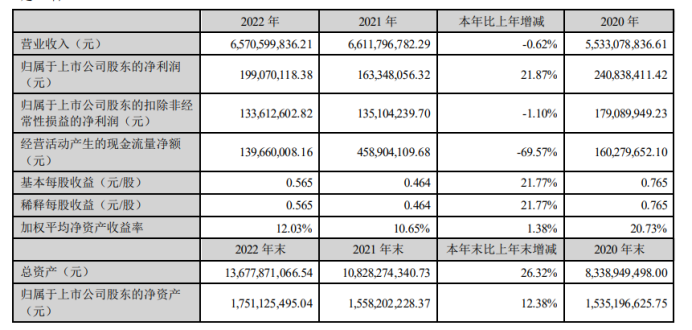

2019年起,公司经营业绩有所好转。2019年至2022年,公司实现的营业收入分别为33.11亿元、55.33亿元、66.12亿元、65.71亿元,净利润分别为1.05亿元、2.41亿元、1.63亿元、1.99亿元,扣非净利润分别为1.03亿元、1.79亿元、1.35亿元、1.34亿元。

来源:公司2022年财报

本次拟收购的华鲲振宇,2023年前九个月的净利润达0.47亿元,超过2022年的0.43亿元。

未来,高新发展可能要靠华鲲振宇的业绩贡献真正实现突围。

在此前回复监管问询时,高新发展表示华鲲振宇在国产自主品牌服务器生态中具有较为领先的地位,是国内领先的算力产业企业。

2022年,华鲲振宇在“鲲鹏+昇腾”生态合作伙伴中业绩排名位居前列。

2023年9月,在工信部电子第五研究所的整机性能测试中,华鲲振宇TG245B14路高性能服务器在国产化同类服务器的赛道中单核和多核性能测试中名列第一,服务器产品在处理复杂任务以及并行计算方面具有强大能力。

高新发展表示表示通过本次交易,上市公司将进入算力服务产业,进一步丰富公司业务类型,有助于拓宽盈利来源,提高上市公司的核心竞争力,实现业务拓展和利润增长。

沈萌认为,服务器作为一个成熟的设备制造业,既不涉及核心技术的掌握,也缺少高收益的议价能力,所以即使收购完成也不会带来超额利润。收购服务器制造业务只能算是沾边算力服务业务,但在具体市场中的重要性并不高,不掌握任何核心关键技术就谈不上占有一席之地。

值得注意的是,高新发展本次重组收购的溢价率之高令投资者惊叹。公告显示,截至2023年9月30日,华鲲振宇净资产为2.06亿元,按100%股权预估值30亿元测算,华鲲振宇评估增值率达到1354.05%。

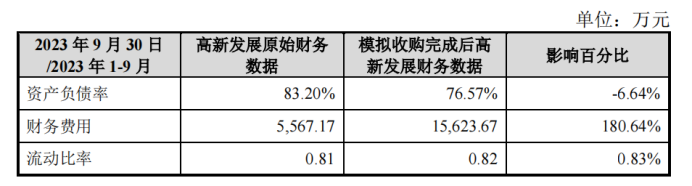

更有意思的是,截至2023年9月底,高新发展资产负债率为83.2%,华鲲振宇资产负债率为96.82%,可二者合并之后,由于30亿元收购估值带来巨大的商誉,上市公司账面资产规模迅速膨胀,整体资产负债率甚至还下降至76.57%。

来源:高新发展回复监管问询

主业不够,副业来凑?

高新发展曾坦言,过去较长时期,公司盈利能力弱、基本面差,并表示将以“智慧城市”建设、运营及相关服务业务作为转型方向之一,向中上游高度相关的物联网、传感器、新一代信息技术、高端软件等领域进行产业链拓展。

2021年开始,高新发展密集实施资产腾挪计划。当年,公司转让宾馆业务及房地产资产,再次尝试剥离期货业务。2022年,公司出资近3亿元收购森未科技和芯未半导体两家初创企业,进军半导体。

由于是初创企业,尚处于培育期,两家标的公司对高新发展的业绩贡献十分有限。这几年,公司扣非净利润增长不明显。

根据业绩预告,2023年度,高新发展预计净利润为3.3亿元至4.1亿元,同比增长65.77%至105.96%。

从净利润数据看,高新发展突围了。不过,净利润突围并非靠主业。

对于净利润大幅增长,公司解释称,公司全资子公司成都倍特建筑安装工程有限公司收到法院执行案款3.5亿元,这笔执行案款的收回增加公司净利润约6500万元。

此外,公司完成对倍特期货有限公司控股权转让,该事项增加公司净利润约1.5亿元。

上述两项业务,为高新发展增加净利润2.15亿元。

实际上,根据业绩预告,公司2023年度实现的扣非净利润为1.8亿元至2.3亿元,同比增长34.72%至72.14%。如果最终的扣非净利润为下限1.8亿元,则与2020年持平。

而继跨界半导体后,高新发展再次把目光投向了热门的算力行业。

事实上,A股上市公司寻求跨界算力业务的情况屡见不鲜。从股价表现来看,大部分公司的跨界动作都在资本市场掀起较大水花,如鸿博股份(002229.SZ)跨界算力搭上行业巨头英伟达后,一跃成为十倍大牛股;莲花健康(600186.SH)去年8月至10月股价一度大涨超140%;恒润股份(603985.SH)、奥雅股份(300949.SZ)连续三日20cm涨停……“沾算力就涨”的现象也一直延续到了2024年。

有分析人士指出,跨界并非万能钥匙。从财务数据来看,有企业跨界后面临短债压力、现金流缺口以及库存高企现象。而如何管理两个不同领域的公司,短期内实现资源、技术与管理的有效整合,难度不容小觑。若上市公司仅凭一时兴起或市场热点即匆匆跨界,无异于将公司未来置于风险之中。

评论