文|巨潮 小卢鱼

编辑|杨旭然

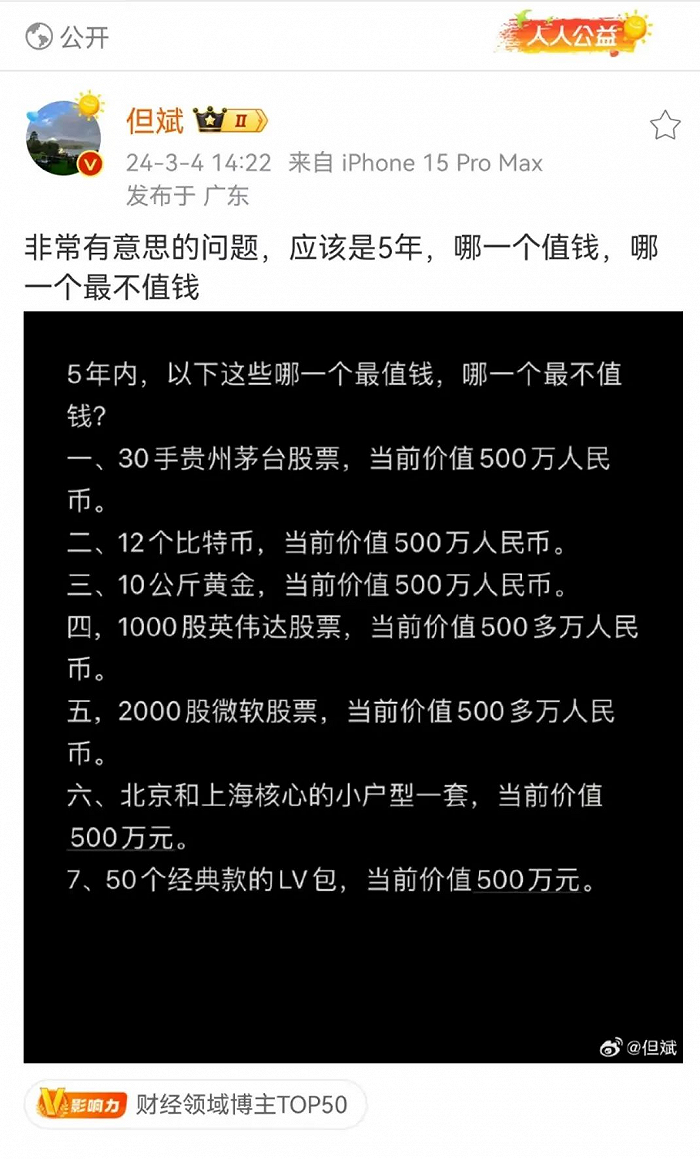

近日,知名私募大佬在微博上抛出了关于资产价格5年后变化的问题,并将黄金、比特币、英伟达和微软股票等七大类资产一并纳入5年后最值钱的选项。

这在网络上引发了一波关注和讨论。其实自今年1月30日结束停更状态后,但斌便开始狂发微博,屡屡发表抓人眼球的暴论,包括“A股的关键还是太贵,美股的机会才刚开始”、“A股实行T+0是可行的”、“白酒消费会受人口问题影响,所以应该想办法鼓励女生多生孩子”等等,不断挑动人们的关注度。

得益于在美股的重仓投资,在过去一段时间,其投资收益也出现了明显的好转。

豪赌AI,大买美股、日经ETF。很显然,但斌的投资策略已经和传统意义上的价值投资、成长股投资渐行渐远。抓住眼前的机会为出资人创造收益本没有错,但有意无意地将短期内的投资机会赋予长期意义,显然不是一个理性的投资人应该做的。

01 变脸:激进投资带来的业绩翻身能维持多久?

2022-2023年上半年,因为白酒、新能源、消费等周期股的低迷行情叠加国内外经济环境变化等因素,但斌旗下产品业绩纷纷惨遭滑铁卢,一度亏损高达31.2%,但斌本人也因此被股民戏称为“反向指标”,日子相当难熬。

到了2023年下半年,事情开始有了变化,东方港湾多只产品业绩大翻身,东方港湾麒庭一号更是以79.85%的收益率荣登半年度第一。

能在短时间内贡献如此多涨幅的,只有当时走出3倍反弹的特斯拉和声势浩大的AI相关股票了。所以大家都猜但斌嘴上说着AI概念股是“一旦被套,不知道猴年马月解套”,身体上却很诚实地买了英伟达等AI龙头股。

到2023年年底,但斌已经靠22.06%的收益率,一跃成为当年百亿私募中的收益冠军,斗志又开始昂扬了起来,对外毫不掩饰自己对AI和美股的追捧。

东方港湾麒庭一号、东方港湾蜗牛爬爬以及东方港湾价值投资15号,目前是但斌旗下表现最好的三只产品,2023年收益率分别为90.9%、73.5%与54.1%,其中东方港湾麒庭一号的净值走势,与特斯拉的股价波动几乎一致。

这也暗示了,东方港湾麒庭一号这样的产品很可能持仓高度集中,All in了特斯拉或者新能源汽车赛道。从风控等角度考虑,这种投资行为无疑有些激进,毕竟特斯拉从2023年下半年开始,股价便重新处于震荡下跌的趋势中。

但斌的应对措施是换一个赛道All in,曾经与神农投资陈宇多番争论、看空AI的人,如今却公开高调唱多英伟达,摇身一变成了投资AI股的扛旗手。

2月22日,因财报业绩大超预期,英伟达股价当日涨幅超16%,公司市值增加2770亿美元(约合人民币1.99万亿元),创下美股史上最高单日市值增幅,人称“一天涨出一个茅台”。

但斌无疑是中国最关心英伟达市场表现的那批人,当天深夜仍在微博上留言称这是对东方港湾也非常重要的一天,自己坚持听完了英伟达的业绩直播后才终于敢休息。

因为“这两年有几只产品接近清盘线,不想躺平,殚精竭虑的试图逆转局面,最近基于对英伟达业绩的信心,全力以赴地迎接了一次本垒打的机会。看此刻英伟达盘前已上涨12.60%,纳指盘前也上涨了2.05%,大概率本垒打击球成功!”

英伟达股价表现(自2022年8月至今)

虽然英伟达股价涨势喜人,但对于一位掌握着百亿资金私募的专业投资人来说,用“全力以赴”、“本垒打”之类的词汇,去形容自己的投资决策,同追逐热度而进行豪赌的散户、游资有何分别?

把时间拉长到三年,但斌旗下产品的业绩仍相当惨淡,当时成立的产品全部仍在亏损,且在百亿私募榜单中跌幅居首。现在谈“本垒打”恐怕是言之过早。

在但斌“欠下”的净值跌幅还完、产品清盘的危机解除之前,为了快速逆转局势,他似乎只能更激进地去操作。可是这种依靠踩着风口的激进思维,当真能带来投资者想要的长期收益吗?

02 狂热:AI等科技公司的历史高位是否预示着美股泡沫?

人工智能的确具备改变世界的潜力,技术研发和商业应用上的进步也让其愈发具备投资价值——毕竟谁也不想在时代变革的过程中被落后和遗忘。

东方港湾目前的投资布局完全是以AI为中心,认为2024年是“全球或将进入AI技术加持下的创新应用喷发的一年”,开年近三个月以来调研的12家公司中有10家都涉及AI方向,包括海康威视、奥拓电子、闻泰科技等。

人工智能板块表现(自2022年1月至今)

不过A股的人工智能板块早已经历了估值回归,从2023年的高位1480点腰斩至760点的地位,如今才借着大盘回暖和Sora带来的东风回升到1050点的位置。

按照东方港湾的三大AI投资策略,即寻找算力龙头企业(GPU/CPU/Asic)、挖掘增量最大的AI应用场景(智能驾驶/AR)、投资于AI能力的分发部署渠道(云计算),恐怕目前A股市场中真正符合要求的投资标的并不多。

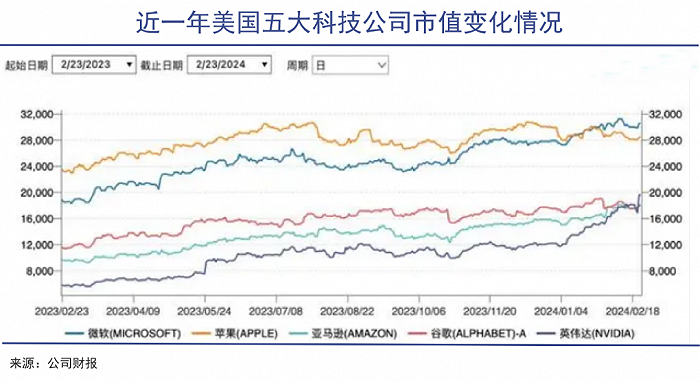

如今AI领域里一马当先的是不断取得突破性进展的OpenAI及其背后的微软,谷歌、亚马逊、苹果等科技巨头也在不断加大投入,让人工智能领域的军备竞赛进一步升级,导致英伟达这种“算力军火商”的地位水涨船高。

富国银行数据显示,英伟达在数据中心AI芯片市场拥有98%的市场份额,第二名的AMD市场份额仅为1.2%,第三名的英特尔则不足1%,说英伟达垄断了芯片算力、掐住了其他AI公司的命脉也不为过。

但斌也认为“人工智能的竞争格局,可能是比互联网还垄断的一个结果,胜出的很有可能是全球最大的那几家公司”,在“五年之问”中押注英伟达、微软、Meta,显然是因为他觉得最后胜出的就是这几家。

美股本身向来都是赢家通吃的逻辑。英伟达2023.1-2024.1实现营收609.2亿美元,同比增长125.9%;营业利润329.7亿美元,同比增长681.3%;区间股价涨幅高达3.5倍,也带动了其他科技股上涨的势头。

所有投资人都想知道,英伟达的营收、市值还能涨多久,它的垄断优势有多大,它到底会不会被取代?毕竟一家独大就意味着,英伟达必然会面临竞争对手的挑战和产能缺口问题。甚至,公司有不少高管近期已经选择套现。

还有一部分投资人更想知道,七大科技公司的市值都在历史高位,那么AI和美股的泡沫还有多远?摩根大通近期就表示,“美国股市的大幅反弹和比特币迅速突破6万美元大关,都是泡沫正在逐步吹大的信号。”

不过沉浸在“本垒打”喜悦中的但斌,显然对美股有着乐观的预期和十足的信心,“现在人工智能时代来了,有人认为(美股估值)高了,我认为才刚刚开始,那谁对谁错交给时间。”

03 分歧:比特币与黄金双双大涨意味着什么?

如今但斌不仅狂买英伟达等科技股,还利用国泰纳斯达克100ETF、广发纳指100ETF等产品布局美股指数,就连日经ETF也买成了第二大持股人,可以说很相信“国运”了。

甚至于,其“五年之问”里面还有比特币的身影,显然这代表着其对比特币一定程度上的思考。

3月5日晚间,比特币价格创下有史以来的新高,达到6.92万美元,总市值超过1.3万亿美元。虽然其价格一度回落跌幅超过8%,但仍很快涨破7万美元大关,创出历史新高。

比特币的价格变化趋势和波动程度,既受到比特币ETF建仓、减半效应(比特币区块奖励约四年减半一次)等行业因素影响,也糅合了全球经济前景和市场情绪的影响。某种程度上,比特币是高波动性的技术指标和流动性晴雨表。

关于比特币行情的各类新闻报道

单从技术面来讲,比特币价格达到新高后出现剧烈波动并不罕见。因为大量资金为了获利了结会抛售比特币,市场价格快速回撤后又可能触发高杠杆交易的止损单,进一步加剧了比特币价格波动的幅度。

不过当前比特币整体表现,很可能是因为美元降息预期。美联储主席鲍威尔近日在国会的证词中明确表示,如有必要,美联储可能会在年底前降息,以应对通胀放缓的风险。

因为降息会增强流动性,低利率的储蓄或定期产品对投资者的吸引力也会下降,导致更多资金流入比特币、股市等投资渠道,从而助推比特币、股票等资产价格进一步走高。

有意思的是,黄金价格也在同一时期达到峰值,传递出全球市场风险偏好的复杂信息。

COMEX 4月黄金期货在3月4日收涨1.31%,报2123美元/盎司,是史上首度收于2100美元上方。更难得的是,国际黄金呈现期货、现货双双走强的态势,3月7日伦敦金早盘开于2148.69美元/盎司,最低仍有2144.15美元/盎司。

国内金价跟随国际金价持续走高,以周大福为例,其黄金零售价格已达到645元/克,较一个月前已上涨18元/克(涨幅约2.9%),相比去年同期上涨了19%。

虽然比特币和黄金都被视为宽松货币政策预期的受益者,但黄金热潮往往反映出投资者对通胀的担忧,和对避险资产的高需求。

一方面,美国2月ISM制造业PMI指数远低于市场主流预期,制造业指数降至47.8,非农就业数据很可能也不乐观。美国经济数据走弱加强了市场对美元降息的信心,而美元走弱就是黄金等抗通胀品种走强的好时机。

伦敦金(现货黄金)表现(自2023年12月至今)

另一方面,俄乌战争、巴以冲突等地缘政治风险一直没有得到化解,美国银行和商业地产的风险也在加剧,让黄金这种优质的避险资产更受青睐,这一点从各国央行豪买黄金中就可以看出。

总的来说,市场分歧正在加大,毕竟比特币这种投机性资产价格上涨通常暗示了投资风险偏好,黄金这种避险资产价格走强又意味着,股市已经发展到采取防御性仓位的时候。

两者同时出现只能说明市场很矛盾,对未来也充满了不确定性。

实际上的情况是,全球政治、经济、文化、军事环境都已经来到十字路口,是继续加仓All in各种科技股,还是选择结束这场短线风口搏杀的游戏,但斌真的想清楚了吗?

评论