文|正见TrueView 子雪

编辑|TV

生成式AI催热诸多投资机会,Sora的惊艳亮相更推动AI领域相关指数大涨19.63%,一二级市场闻风而动,重仓AI领域的投资人为此狂欢。AI独角兽“月之暗面”的爆火就是一个切面。

近期, “月之暗面”宣布完成10亿美元新融资,投资方名单金光闪闪,国内叫得上名字的头部机构、企业一一在列,包括红杉中国、小红书、美团龙珠、阿里等。

相较AI大热,关联产业的“连锁反应”却不如预期。理想情况下,应带动AI计算、大数据、存储、数据库等需求激增,企业用云深度进一步提升,为云厂商们带来一波利好。可现实是阿里云、华为云、腾讯云等一众国内头部云厂商反应平平。

多云策略下,云厂商们已经面临多维竞争。通用大模型爆发后,围绕生成式AI的竞争,让云厂商们的价值又一次迎来重估。从“总包商”到“被集成”,从血拼价格到聚焦服务,从提升技术能力到构建开放生态谋求共赢,国内云厂商们不再热衷于讲故事,而是向内“求稳”,逐渐找到自己的节奏。

如果说2023年云厂商还只是通过组织架构调整应对内卷,2024年大家便是彻底“不装”了,对市场占有率的渴求、对效率的要求愈发极致,高质量盈利成为了云厂商们心照不宣的一致目标。

Part.1“真降价、直降价”,阿里云打响第一枪

对国内云厂商们来说,2024是去肥增瘦、冷却降温的一年。

打响第一枪、带头卷起来的是阿里云。2月29日,阿里云开启了史上最大力度的一次降价,涉及100多款产品、500多个产品规格,覆盖计算、存储、数据库等所有核心产品,降幅从9%到55%不等。

这是阿里云明确"AI驱动,公共云优先”战略3个月之后的首个大动作,也是自去年11月阿里云进行新一轮组织架构调整,成立公共云业务事业部后举行的首次重磅发布会。

规模优先,扩大市场占有率是阿里云在23年定下的发展基调,此番降价亦是在深化这一战略部署。有关阿里云降价的原因总结有很多,其中之一是为摆脱低迷的增长速度,“阿里云过去几个季度,增长相对前几年是慢的,我们要摆脱低速增长这个局面。”

但在正见TrueView看来,阿里云降价最核心的原因除了“以价换量”抢占市场,更关键的是要通过开拓非互联网客户,激活云计算的“飞轮效应”。尤其是分拆上市计划放缓后,比起成为阿里集团新的增长极,“证明自己”才更重要。

作为可复用的全球云计算网络和资源池,用的客户越多,供应链采购成本、研发均摊成本和资源闲置成本就越低。在飞轮效应的带动下,只要降价幅度小于成本下降幅度,企业不仅不会亏损,反而会卖得越多赚得越多。

这一模式国外云厂商已经验证。亚马逊云曾连续三年每年降价12次,但2023年全年实现营收达到908亿美元,同比增长13%。

过去十年阿里云也将计算成本降低了80%,存储成本下降了近90%。如此大规模的降价势必将影响利润,但却是阿里云铺开规模不得不迈出的重要一步。

“这是云计算商业模式当中一个非常重要的长期战略。”阿里云副总裁、公众沟通部总经理张启表示。降价无疑成为了阿里云启动飞轮的“奇点”。

与欧美成熟市场相比,中国公共云渗透率远远不够,增长速度也不够快。2021年到2023年三年期间,美国公共云支出占企业级IT支出的比例从52%增长到58%,而中国企业同期只从34%增长到39%。

再把视角拉回国内,互联网行业客户与非互联网行业客户在用云上也有着一道鸿沟。过去三年非互联网企业云计算的渗透率仅增长了5%(从24%增长到29%),反观中国互联网行业的公共云渗透率已经高达74%。

因此“大放血式降价”能够在一定程度上降低各企业上云和开发的门槛,进一步提升公共云的渗透率,同时也能让那些还在观望中的客户尝试“上一次云”,尤其是那些有自持IT资源包袱的非互联网客户,可谓一举两得。

明白此行业定律与趋势的自然并非阿里云一家。纵览国内云厂商,最先对阿里云降价做出反应的是京东云,在阿里云公布降价的当晚,京东云就喊出“随便降、比到底”的口号。

至于京东云要“击穿的是谁的底价”,不言而喻。

针锋相对,火药味十足的隔空喊话,颇有当年电商领域“猫狗大战”之势。

Part.2 百度云AI加持,盈利能力略胜一筹

这厢阿里云与京东云“跳楼价”比拼得火热,那厢百度云却“独自美丽”,不仅没有跟进降价,反而借AI把智能云的故事讲“闭环”了。

近两年通用人工智能和大型语言模型飞速发展,推动了云计算行业从通用计算向AI计算转变,无形中重塑着云行业的竞争格局。尤其Sora横空出世后,人们进一步认清了国内外大模型之间的差距,而一直在生成式AI和基础模型加大投入的百度,承载起了赶超国际的AI重任,被外界持续看好。

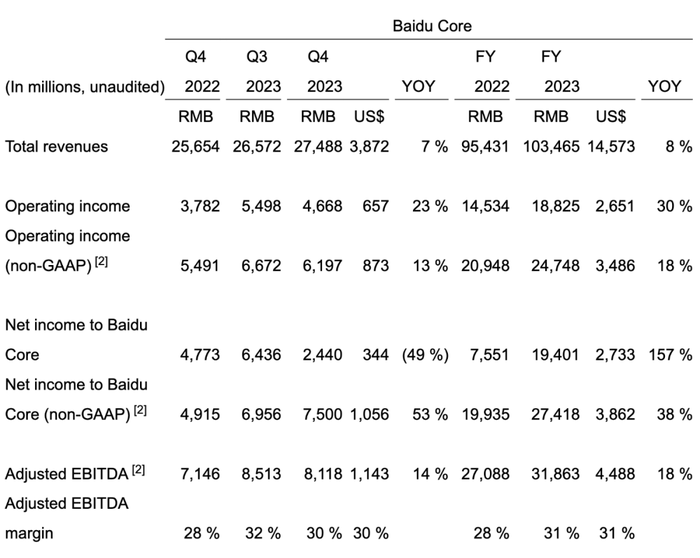

而自2023年一季度首次实现盈利后,百度智能云业务一直发展势头良好,2023年第一季为42亿元,第二季为45亿元,第四季度一跃升至84亿元,其中大模型为云业务带来约6.6亿元的增量收入。

无论是外界还是百度内部,对智能云业务的发展均持乐观态度,百度智能云也的确展现出了优于传统云厂商的“钞能力”。“我们会看到云业务收入在2024年加速增长,我们对保持云业务的盈利能力非常有信心,企业云业务的毛利率也能够不断提高。从长期来看,AI云业务应该比传统云业务有更高的利润率。”

今年是中国人工智能领域的“应用之年”,也是各种AI应用在产业侧爆发的一年,企业渴望在充满挑战的经营环境中,以AI提高生产力或效率。

但这并不意味着没有AI属性或弱AI属性的厂商们便没有机会。从需求端来看,中小企业客单价低、续费率低,相比之下,政府以及大国企等客户有更强的上云需求,而且它们还具备足够的付费能力和复购意愿,且群体数量比较稳定。

对云厂商们来说,政企客户是不可多得的“金矿”,不仅能拉动营收,也可打造标杆案例,扩大行业影响力。不过政企客户定制化需求高,需要厂商们在服务的精细化,专业度上下大功夫。

Part.3 收拢聚焦,华为云、腾讯云稳中前行

提及政企客户,华为、新华三、紫光等在基础设施、集成渠道深耕的IT厂商才是头号玩家,相比下阿里云、百度云等互联网云厂商是“后进生”。

国企占据中国经济体量的42%,对于采购云服务有自己的规则,除了要提升资源利用率和管理效率,还要自主安全可控。这需要云厂商具备多级运营能力,灵活适应政企组织架构。

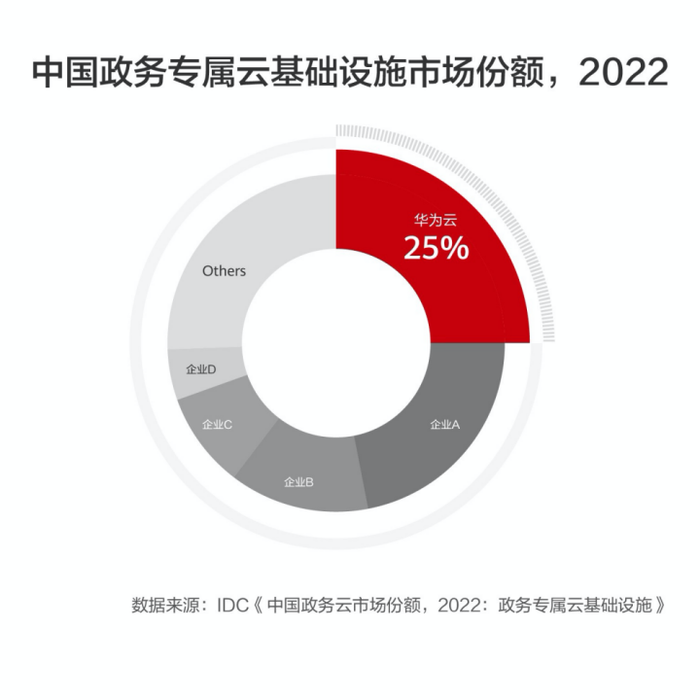

而政企市场是华为云的舒适区。IDC 2023年研究报告显示,华为在中国政企云市场以25%的份额位列榜首。

华为作为ICT运营商,积累了完整的云技术生态和渠道销售能力。在各省级行政区建立代表处、派驻城市总经理的战略打法,还一度被腾讯云和阿里云效仿。

在腾讯云选择坚定拥抱产业互联网后,对政务市场势在必得。腾讯云与智慧产业事业群CEO汤道生曾提出,腾讯云要从集成方转向被集成方——“宁要150斤的强壮,也不要200斤的虚胖”。

此后,腾讯云便有意放慢脚步,不再烧钱抢市场。当年7月,腾讯云对组织架构进行调整,成立政企业务线,主要服务政务、能源、工业等领域,且每一领域都设立了一线专属团队,长期服务领域内的重点客户。

从华为云和腾讯云身上不难发现,它们在逐渐放弃做“总包商”,而是把合作伙伴推向前台。华为云称之为“释放数字生产力,一切皆服务”,腾讯云称之为“被集成”。

“过去两年,腾讯云被集成收入同比增长200%”。在腾讯发布大模型后,腾讯云更是把利润也进行了“收缩”——将80%-90%的业务收入分配给合作伙伴。

收拢市场,聚焦服务。可以预测,今年华为云和腾讯云也会持续深耕政企市场与产业领域,是否会与其他云厂商打价格战还未可知。

Part.4 结尾

2024年对国内云厂商们来说,或许会是比以往都更为艰难的一年。

但正所谓绝处逢生,也许经过市场的一番洗练,国内云厂商们反而能够通过严峻的市场考验磨亮自己的杀手锏,从疯狂卷价格的恶性竞争中跳脱出来、触底反弹,走向百花齐放的“春天”。

那时,云厂商们在2024年的历史故事,会被解读为是破茧成蝶,涅槃重生的关键时刻吗?

校对/ 莽夫

评论