2024年3月14日,沪铜强势上冲,拉高涨幅逾一年来新高位,今日最新收盘价报71570元/吨,涨幅达到2.2%。

美国铜期货价格周三(13日)飙升3%,创近11个月来的新高。

消息层面,据了解,部分铜冶炼厂开会讨论减产。与此同时,全球最大的铜生产国秘鲁和智利的生产持续中断,铜矿供应状况趋紧。过去一年,秘鲁和智利的铜出口都受到了当地不稳定的影响。

澳新银行(ANZ)分析师在一份报告中写道:矿山供应受阻正影响到精炼铜生产,推高了铜价。同时,国内主要冶炼厂讨论削减产能,引发了对精炼铜供应的担忧。然而,考虑到全球经济的增长平缓,因此对精炼铜的需求也可能放缓,铜价升势能否持续下去仍然存疑。

海外市场依然坚定押注美联储会在6月开启今年首次降息,这使得美元多头处在劣势,从而助力铜价维持在高位。

图片来源:Wind

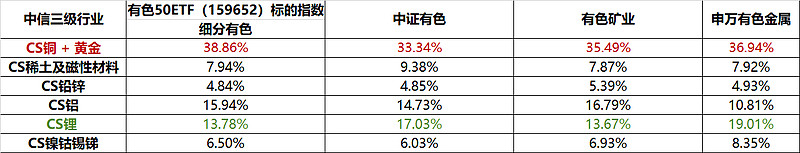

A股方面,有色板块最近连创年内新高,以同指数下规模最大的$有色50ETF(SZ159652)$为例,3月14日,有色50ETF(159652)大涨1.67%,连续5日获资金净流入,累计超2800万元!

从指数层面看,截至3月14日最新数据,仍以同指数下规模最大的有色50ETF(159652)标的指数(细分有色指数)为例,不论是今年以来还是近一年,细分有色指数表现都高居全市场同类有色指数第一。

究其原因,主要是因为有色50ETF(159652)标的指数行业分别方面,金、铜占比较高,这两个细分行业也是涨幅居前的行业,而锂占比相对更低。

铜、黄金景气度展望:

供给端,铜的供给缺口大。铜矿品味下降,勘探开发成本高,导致全球资本开支不及需求。

尽管海外疫后新开发铜矿供给在22-24年集中释放,但已无充分勘探活动支持24年以后的供应,行业对2024年供需平衡、2025年以后供不应求已有共识。

当前铜矿巨头有控制生产维持高价的意愿,也缺少短期增产的现实能力。

需求弹性端,如果经济复苏,各部门的生产活动都提高对铜的需求,即使新能源生产提速,在带来锂需求的同时,无论是光伏组件还是汽车电缆,均也需要大量用铜,因此铜的需求弹性优,且好于锂。

黄金方面,在去美元化、去美国中心化趋势下,金价屡创新高。作为美元替代品及各国增强本币信用的手段,以中、俄、印为主的央行购金行为大幅增加,且有望延续。黄金仍有上涨空间。

看好未来贵金属及大宗工业金属周期回归,不妨关注同指数下规模最大的有色50ETF(159652)。数据显示,截至2024年3月13日,中证细分有色金属产业主题指数(000811)前十大权重股分别为紫金矿业(601899)、天齐锂业(002466)、中国铝业(601600)、北方稀土(600111)、洛阳钼业(603993)、赣锋锂业(002460)、山东黄金(600547)、华友钴业(603799)、西部矿业(601168)、中金黄金(600489),前十大权重股合计占比超51%。

有色50ETF(159652),场外联接(A类:019164;C类:019165)

图片来源:中证指数官网

风险提示:基金有风险,投资需谨慎。投资人应当阅读《基金合同》《招募说明书》《产品资料概要》等法律文件,了解基金的风险收益特征,特别是特有风险,并根据自身投资目的、投资经验、资产状况等判断是否和自身风险承受能力相适应。基金管理人承诺以诚实信用、谨慎尽责的原则管理和运用基金资产,但不保证基金一定盈利或本金不受损失。有色50ETF(159652)跟踪中证细分有色金属产业主题指数,截至2024.3.6,规模2.04亿元,为跟踪该指数规模最大的ETF产品,该ETF产品属于中等风险等级(R3)产品,适合经客户风险等级测评后结果为平衡型(C3)及以上的投资者。文中提及个股仅为指数成份股客观展示列举,本文出现信息只作为参考,投资人须对任何自主决定的投资行为负责。本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议。

评论