文|侃科技

毫不夸张的说,新能源车企的半条命是动力电池给的。

仅从成本占比来看,虽然发动机和电池都是成本大项,但传统燃油车中发动机占比约21.4%,而电池在新能源汽车中能达到39.4%。

不过对车企来说,这还不是最大的问题。

燃油车时代的致胜法则是发动机由车企拥有,不存在被上游卡脖子的说法。但在新能源汽车时代,核心的电池不仅成本更高,而且自己还说了不算。

电池行业的高集中度,导致整车厂的电池供应被少数几家企业控制。2023年中国电池和新能源汽车行业的CR5分别达到87.3%和61%,剔除比亚迪后,电池行业前四份额60.1%,新能源汽车行业前四份额26.1%。

其中,宁德时代又是绝对的头部企业,供应了特斯拉、理想、问界、蔚来、吉利汽车、长安汽车等企业一半以上的动力电池。2019-2022年宁德时代市场份额一度超过50%,之后略微下滑至去年的43.1%。

为了打破这种控制,车企自研电池就是一个必选项。

据不完全统计,截至目前已有超过10家国产车企开始自研电池。其中除了零跑、岚图等少数车企在自研之余选择外采电芯,比亚迪、广汽、上汽、吉利、长城、蔚来等多数车企,均选择了从0到1的全产业链布局,比亚迪、广汽等巨头甚至还布局了上游原材料领域。

那么问题来了,新能源车企撸起袖子搞电池自研,就能打破控制权“魔咒”了吗?

为什么自研?

马斯克提出过一个 “白痴指数”:用零件的价格除以这个零件所需原材料的成本。数字越大,代表这个零件 “越白痴”,要么中间环节太多,要么制造效率太低。

2007年,马斯克查询伦敦金属交易所的电池材料价格后,算出电池的 “白痴指数” 是7:当时每kW·h电池的锂、钴、镍等材料成本只有82美元,但锂电池售价却超过600美元。

于是给电池降本就成了特斯拉的第一要务,如今越来越多的车企加入自研电池的行列,首要目标也是降本。

尤其是新能源汽车经历爆发期后价格战愈演愈烈,整车厂的销量与定价策略直接划等号。去年Q4比亚迪开启了一波限时降价后,直接环比多卖了12万辆,相当于蔚来Q4销量的三倍。

极致的性价比背后需要强大的降本能力做支撑。比亚迪的产业链垂直整合模式,能做到牺牲零部件(包括电池)利润维持销量。一直模仿比亚迪走垂直整合路线的零跑,去年打着豪华平权口号将旗下中型SUV C11的价格杀到14.98万。而道理自然是高达7成的零部件自研率,仅是自创的C2C电池车身一体化就可以大幅降低成本。

而其它需要外采的车企,只能含泪“给宁德时代打工”了。

李斌曾公开算过一笔账:电池占整车成本近40%,如果以20%的毛利率来算,蔚来如果自己造电池,就能多出约8个点的毛利。车企在外采电池的情况下,一般整车毛利在10个点左右,如果蔚来自研电池和芯片的话,毛利率整体能提升大约10个点,相当于整车毛利率能达到20%左右。

只是打工人的心酸还不止孱弱的议价能力。燃油车最重要的动力性、经济性由发动机决定,同理,新能源汽车消费者最关心的电池安全、充电时间、续航里程等也由电池决定。

也就是说,新能源汽车产品的差异化必经路径之一正是电池技术的提升。

而要具备这种能力,就要从电池技术的底层着手,研究化学材料以及电池结构的技术迭代,包括锰铁锂、高镍三元、固态电池、硅负极等材料未来升级的技术方向,以及集成化电池结构的演化。

甚至,从竞合的角度出发,CTx技术的发展也模糊了整车与电池的界限,电池厂有入局电芯底盘一体化的趋势。

简单来说,CTP/CTB/CTC技术对电池结构进行了创新,提高了体积利用效率,在相同空间内能够布置更多的电芯,从而提高整车续航。

但其中涉及到主导权的问题,CTP将电芯直接集成至电池包,省略了模组,属于是电池领域的技术,宁德时代CTP 3.0技术已经于2023年量产;CTC/CTB直接将电芯集成至底盘/车身,省略了模组和电池包,是一种整车集成技术,目前主要由车企主导;宁德时代预计2025年推出的CTC/CIIC,即电芯底盘一体化/滑板底盘技术,进一步冲击车企对整车技术的控制力。

如何布局?有何制约?

所以,对车企而言,“电池自由”不仅意味着应对价格战时更有底气,也意味着未来足够的产品竞争力。

但电池可不是那么容易就自由的,否则也不会有何小鹏蹲守曾毓群一个星期的离谱传闻了。强大如特斯拉,最早也是低三下四的求着松下排产。

只不过特斯拉的策略十分清晰,初期先捆绑一家大厂,等到销量到达一定程度后,用规模效应换议价能力,同时引入二供、三供,摸索几年经验再亲自下场,提升技术溢价的同时,还削弱了供应商话语权,堪称一箭双雕。

如今国内车企自研电池的热潮,实际上就是在摸着特斯拉过河。

广汽就是一个典型案例,先是2018年底与宁德时代成立合资公司,2019年引入中创新航作为二供,削减宁德时代在供应体系内的比例。在自研方面,广汽从2017年开展技术研究和小批量试制,随后又孵化了做超快充的巨湾技研,最终在2022年,自产电池的计划浮出水面。

再比如小鹏,第一个电池供应商是宁德时代,后来与中创新航建立联系,再后来又相继与亿纬锂能、欣旺达、比克电池、蜂巢能源等牵手。同样在2022年,注册资本为50亿元的广州鹏博汽车科技有限公司悄然成立,主要业务是电池制造与汽车零部件。

这些摸着石头过河的国内车企,基本可分为两个派系,独立或者合作。

独立布局一般是车企或其控股公司具备独立自主的电芯研发和生产能力,如比亚迪、长城汽车旗下蜂巢能源、广汽集团旗下的巨湾技研及因湃电池等。需要长期的研发投入和充足的资金支持,对产线有充足的控制权。

合作布局则是车企仅具备电池包或软件层面研发能力,需合作研发生产电芯或采购电芯,如时代上汽、时代吉利、零跑汽车等,类似苹果的代工模式。宁德时代与深蓝汽车、长安汽车共同成立的时代长安,宁王持股51%。这种模式能够较快获得成效,但车企对产线的控制权较弱。

只不过对车企来说,自研电池也并非坦途一条。先不说电池行业的高技术壁垒和工艺壁垒,尤其是电芯的研发和生产,需要长期的研发投入和技术积累。当前具备电芯生产能力的车企如比亚迪、广汽集团、长城汽车和吉利汽车,在10年前已经开始布局电池行业,均经历电池包自研、电池包自产阶段后进入电芯自研自产的阶段。

由于面临较大的资金压力,原计划自造电芯的蔚来已经被迫放弃了这条路。而电池技术仍然在不断的迭代提升,车企如果研发资金投入不足或研发失败则存在被其他电池技术替代的风险。

再者,动力电池的规模效应对车企的销量要求较高。据麦肯锡估算,只有在汽车生产规模达到50万辆以上,或者电池生产规模达到15GWh以上,车企自产电芯才可能具备成本优势。

整车厂背景的电池企业开拓其他客户的难度较大,因此整车厂销量需覆盖其布局的电池产能。假设单车带电量为50kWh,以20GWh的规模测算,对应车企销量需40万辆,而2023年只有比亚迪、特斯拉中国、广汽埃安、吉利汽车、上通五菱5家车企零售销量超过40万辆。

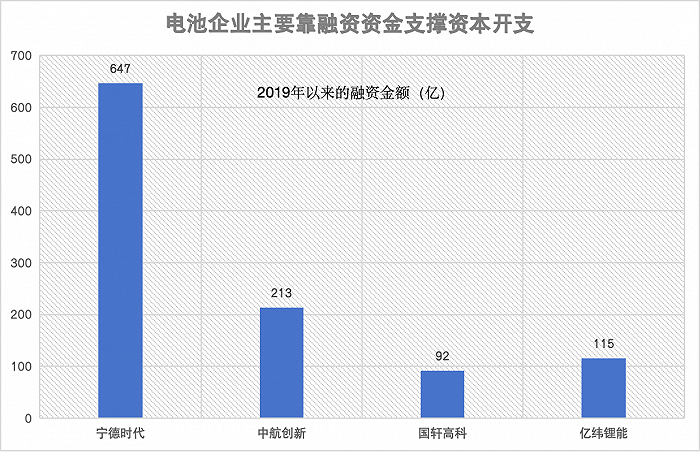

最后,电池是一个极度需要高投入的行业。以蜂巢能源单GWh产线投资3.5亿元计算,20GWh的规模至少需70亿元。电池企业净利润微薄,一般通过融资的方式获取资金进行扩产。

2019年以来,仅宁德时代等四家电池厂通过定增、非公开发行、发债等方式的融资额已经超过1000亿。

这意味着,在这样一个门槛高、投入重、周期长的行业中,与龙头拼效率是一件很有风险的事情,尤其从产业周期角度来看,已经错过了入局电池的最好时机。

新能源汽车产业在2015年、2021年分别经历了“0-1”的萌芽期和“1-10”的爆发期,当前新能源汽车渗透率增长速度趋缓,新能源汽车销量增速下降,电池产能逐渐过剩,当前产业正处于产能出清、竞争最激烈的时期,企业此时入局电池既无政策利好、又需面对较大的成本压力,已经不是最好的入局时机。

尾声

车企布局电池可解决“产能受限+价格高昂+不能掌握核心技术”的窘境,但也受到“技术壁垒高+规模效应不足+资金壁垒高+错过最佳窗口期”的制约。

总结来说就是一场原因简单、目的明确但风险未知的豪赌。

这就要求车企要对自身定位、电池需求总量和自己的资金实力、技术积累等有正确清晰的认知。

比如10-15万元价格带是燃油车销量占比最大的价格区间,新能源汽车销量占比偏低,该价格带的产品对价格敏感,需要极致的性价比,电芯自研自产则可帮助车企压缩成本。

所以在电池领域技术积累深厚、产品矩阵覆盖15万元以下市场、销量规模在40万辆/年且资金充足的车企,自产电池就能有效降低成本,可优先考虑以独立自研的方式布局电池,如广汽集团、吉利集团等。

而技术积累较少的车企,则可以与电池企业合作布局,如与头部宁德时代或二线动力电池厂中创新航、国轩高科、亿纬锂能、欣旺达等,能够快速落地,一定程度上也能降低成本。

但也明确的一件事是,电池企业在电芯技术上仍然保持着领先的优势。在经历过电池技术的迭代后,电池厂基本不再是押注单一的技术路线,而是多种材料体系并行研发,车企在电池技术超越头部电池厂取得领先的难度较大。

参考资料:

[1] 汽车重构系列1:车企的电池控制权之争,五矿证券

[2] 埃安、极氪、蔚来,车企开启自研电池争夺战,电厂

[3] 车企造电池的阳谋与赌局,远川研究所

[4] 4680 的艰难诞生,只有特斯拉才敢这样造电池,晚点LatePost

[5] 大众入股小鹏:中创新航、亿纬锂能、宁德时代、国轩高科谁将获益,澎湃新闻

[6] 自研电池,能否让小鹏汽车越过寒冬?金融界

评论