文|红餐网

鱼子酱供应商,正加速走向台前。

本月初,鱼子酱供应商杭州千岛湖鲟龙科技股份有限公司(以下称“鲟龙科技”,873394.NQ)披露了冲刺北交所的最新进展,目前上市辅导备案材料已获浙江证监局受理。3月1日,该公司在新三板挂牌。

香港鱼子酱供应商富原集团则在2月更新了招股书,继续冲刺美股上市。

从公开披露的财务数据来看,这两家试图拥抱资本市场的供应商,近几年靠鱼子酱赚得盆满钵满。鱼子酱,果真是一门隐秘而暴利的生意吗?

毛利率高达80%,鱼子酱供应商闷声发财

不同于普通水产品,鱼子酱的生产加工准入门槛较高。

一方面,鱼子酱的原料主要来自鲟鱼卵,而鲟鱼的养殖周期较长,一条鲟鱼从鱼苗成长为能够产卵并进行鱼子酱加工的成年鱼,通常需要7-15年,而鲟鱼长到4龄才可以鉴别雌雄,这也意味着整个投资回报周期很长。

另一方面,鲟鱼已被列入CITES 附录Ⅱ(即“濒危野生动植物种国际贸易公约”,主要包括那些虽未濒临灭绝,但若对贸易不严加管理,有可能变成有灭绝危险的物种),鱼子酱加工监管十分严格。

在我国,从事鲟鱼人工繁育、养殖及加工,需要取得多项资质许可。鱼子酱及鲟鱼肉制品出口前,既要通过国家濒危物种科学委员会的专家论证,也要在CITES秘书处注册备案并取得备案号。

漫长的投资回报周期、严格资质及审批程序之下,国内真正具备鱼子酱生产资质的企业不多。

据“九行”报道,截至2023年年底,国内约20家企业获得鲟鱼子酱的生产许可证。

△图片来源:卡露伽鱼子酱抖音旗舰店

由于规模化养殖鲟鱼的门槛较高,有实力做鱼子酱生意的企业不多,头部2家企业就占了近半的市场份额。据EUMOFA 数据,鲟龙科技是全球最大的鱼子酱生产商,生产约全球1/3 的鱼子酱。四川的鱼子酱生产商润兆渔业则生产全球12%的鱼子酱。

在这样的竞争格局下,供应商手握议价权,利润也颇为可观。从几大头部鱼子酱供应商业绩表现来看,生产、销售、出口鱼子酱可以说是一门利润颇丰的生意。

△图片来源:鲟龙科技公开转让说明书

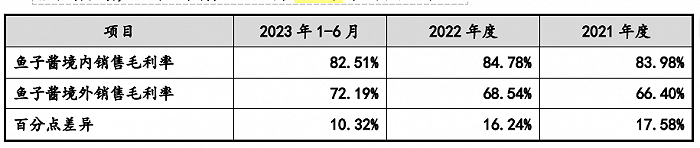

以鲟龙科技为例。其9成收入来自鱼子酱,综合毛利率逼近70%。2021年-2023年上半年,该公司的综合毛利率分别为65.88%、67.05%、69.65%,逐年增长。其中,鱼子酱产品的毛利率超过70%。2023年上半年,其鱼子酱产品在境内和境外的毛利率分别为82.51%、72.19%。

鲟龙科技去年上半年营收仅2.11亿元,净利润超过0.91亿元,将近营收的一半。这样的利润水平,放在很多水产品加工企业身上,都是很难想象的。

△图片来源:富原集团招股书

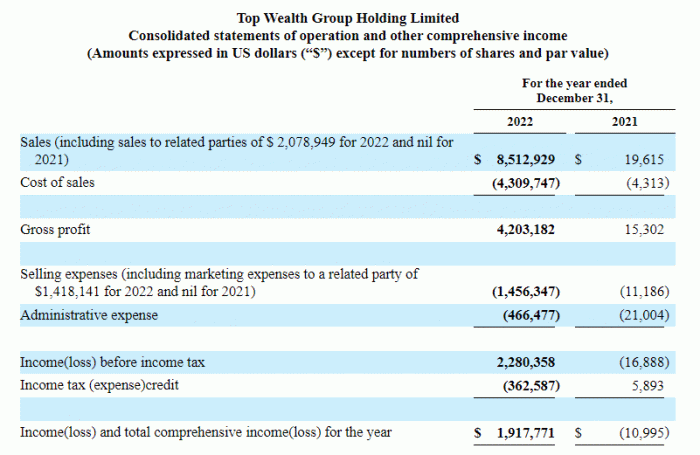

2021年8月才开展鱼子酱业务的富原集团,同样利润惊人。

招股书显示,2021年、2022年,富原集团营收分别为1.96万美元、851.29万美元,凭借鱼子酱业务,富原集团一举扭亏,2022年净利润达到191.78万美元。

水产养殖公司獐子岛(002069.SZ),也早就盯上了鱼子酱生意,2011年参股了云南阿穆尔鲟鱼集团(以下称“阿穆尔”),目前持股比例为18%。从獐子岛发布的财报来看,近几年来,阿穆尔的鱼子酱生意也干得风风火火。2021年、2022年,阿穆尔的净利润分别为753.96万元、1299.42万元,2022年的净利润增长近7成。

今年1月,四川鱼子酱供应商润兆渔业旗下的鱼子酱品牌芙思塔获得了超亿元融资,投资方峰尚资本曾表示,芙思塔过去三年销售额实现了翻番。

鱼子酱供应商们赚得盆满钵满背后,鱼子酱产品依然供不应求。

1公斤卖到2000多元,鱼子酱依然供不应求

与鹅肝、松露并称为西餐三大顶级食材的鱼子酱,价格出了名的贵。

淘宝平台今年年初发布的《2023淘宝隐藏土特产报告》显示,若是以单克价格计算,国产鱼子酱平均每克的价格为8.5元,进口鱼子酱的平均每克单价则为12.9元。

在京东平台上,单份鱼子酱的规格通常是10g、20g、30g起步,10g规格的鱼子酱,价格已经来到了百元上下。

△图片来源:《2023淘宝隐藏土特产报告》

以鱼子酱品牌“卡露伽”和“芙思塔”为例。

京东平台显示,卡露伽一款7年鱼龄的10g鲟鱼子酱,售价超过100元;一款10年10g的鲟鱼子酱,价格则为215元。芙思塔一款15年鱼龄的达式鳇鲟鱼子酱,10g的价格逼近400元(鱼子酱主要指腌渍而成的鲟鱼卵,鲟鱼的年龄、品种,鱼子酱的卵径大小、颜色、口感、含盐量等因素,都会影响鱼子酱的价格高低和分级)。

这也意味着,消费者即便只是品尝一勺普通等级的鱼子酱尝尝鲜,可能也要花上三位数的价钱。顶级鱼子酱,一勺少则几百元,多则上千元。

据吉尼斯世界记录,世界上最贵的鱼子酱“Almas”,其原料来自白化鲟鱼,这类白鲟十分罕见,1盒32盎司(约907.2g)的 Almas鱼子酱价值约合15万元。

高端食材鱼子酱,近几年来卖得越来越贵,但是供应商们在海外却是不愁生意。

海关总署发布的数据显示,2019-2023年这5年里,我国的鲟鱼子酱出口数量已经从139.8吨增长至275.8吨,实现了翻倍式增长。出口均价则从232.66美元/kg提升至了299.94美元/kg,涨幅约3成。

出口价格年年走高的背后,则是供不应求的消费市场。

过去,野生鲟鱼是鱼子酱的主要原料。随着野生鲟鱼资源减少,各国也相继立法禁止野生鱼子酱的贸易,以保护鲟鱼的可持续发展。这也使得野生鱼子酱的供应急剧减少,并逐渐退出市场供应。

在2000年后,人工养殖鲟鱼的养殖技术不断进步,养殖鲟鱼的产量也逐渐提升,人工养殖鱼子酱逐渐成为了市场供应主力。但人工养殖鱼子酱产量难以满足消费需求,市场远远未达到饱和状态。

中国渔业统计年鉴发布的数据显示,我国鲟鱼的养殖产量从2010年的3.5万吨提升至2022年的13.10万吨。虽然人工养殖鲟鱼的产量不断增加,但由于鲟鱼的养殖周期长、技术门槛高,人工养殖鱼子酱产量要弥补野生鱼子酱退出的缺口,短期内还很难实现。

早在2009年,第六届国际鲟鱼养护大会的统计数据就表明,彼时,全球鱼子酱市场年供给缺口已接近900吨。而CITES发布的数据显示,2009年-2022年,虽然鱼子酱的贸易量从不足50吨提升到近550吨,但距离高峰期的消费量还存在差距。20世纪80年代时,鱼子酱的产量一度达到了1988吨。

市场供不应求,供应商趁势发展。

根据“第一财经”报道,最近几年鲟龙科技的销量迎来了年均两位数增长,2021年还经历了订单翻倍暴涨。

该公司披露的财务数据也显示,其鱼子酱产品单价则从2021年的2077.86元/kg涨到2023年上半年的2458.86元/kg。2022年,其鱼子酱产品的单位价格也同比增长了10.92%。

据“宜都发布”消息,今年春节期间,湖北清江鲟鱼谷特种渔业有限公司(以下称“清江鲟鱼谷”)的鱼子酱产品销售比去年同期增长了一倍多,其中礼品市场是去年同期的20倍。

消费市场的旺盛也给了供应商们扩充产能、继续加码鱼子酱的信心。餐饮供应链指南注意到,国内多个鲟鱼产区内的鱼子酱生产商,都透露了扩充产能的计划。

鲟龙科技在公开转让说明书中指出,公司各大养殖基地的实际养殖容量已接近设计容量,未来计划扩充鲟鱼养殖规模。鲟龙科技董事会秘书许鹏飞则在接受第一财经采访时表示,鱼子酱的市场的需求远未饱和,鲟龙科技计划5年内在四川等地扩建成倍的新产能。

清江鲟鱼谷也在新建一个面积超7000平方米的加工厂,预计年底完工。据“成都发布”消息,润兆渔业也在着手扩建产能。今年润兆渔业位于雅安天全的鲟鱼生产基地计划扩鱼池、增产量。

外销热、内销冷,鱼子酱难上国人餐桌

眼下,鱼子酱供应商们争相扩充产能。实际上,国产鱼子酱长期以出口为主,国内的消费量十分有限。

据海关数据,2018年,我国的鲟鱼子酱出口量超过了128吨。而中国水产流通与加工协会发布的《中国鲟鱼产业发展报告》显示,该年我国的鱼子酱消费量尚不足10 吨。对比之下,出口量与内销量,可谓天壤之别。

睿略咨询发布的《鱼子酱市场规模与增长趋势分析》则显示,2022年全球鱼子酱市场规模达37.42亿元,中国鱼子酱市场规模仅3.02亿元,不到一成。

相对空白的国内市场,意味着还有很大的增长空间。

经过几年的发展,国产鱼子酱的内销趋势已有所加强,国人的接受度也在提升。

2020年,鲟龙科技的鱼子酱在李佳琦直播间开卖,并进入盒马门店进行销售。随后几年,其国内销售收入占比也有所提升。鲟龙科技相关负责人曾对外称,2023年其鱼子酱产品在国内市场的销量攀升至20吨,2022年这一数据还为10余吨。其境内销售占比也由2021年的19.64%提升到了2023年上半年的27.05%。

在公开转让说明书中,鲟龙科技还透露出,未来的业务发展规划中,将加强跨界合作,进一步开发中餐市场。

卡露伽鱼子酱进入了国内多家高端餐厅。据卡露伽鱼子酱公众号消息,2023上海米其林指南榜单中的20多家餐厅都运用了其鱼子酱产品。

鱼子酱的重要产区雅安,根据雅安市农业农村局消息,2023上半年,雅安市生产销售鱼子酱21吨,外销13.5吨,内销7.5吨。

润兆渔业董事长助理曾柄瑞也曾对外称,2023年,该公司国内销售额同比上升了4成,且多为B端企业客户。

目前,尽管一些精致餐饮、高端餐饮已经有了不少中西结合的鱼子酱菜品,如鱼子酱鹅肝蒸蛋、鱼子酱烤鸭、鱼子酱酿杏仁豆腐等等。不过,鱼子酱供应商们仍需要直面的一个现实困境是,由于高端食材的特性,鱼子酱的消费场景相对受限,市场也相对小众。

要真正走进中式餐饮市场,既需要消费者强化自身的消费习惯,也需要企业研发出适配更多消费场景的鱼子酱产品。而这个过程也非一日之功。

评论