文|硅兔赛跑 Eric

编辑|Zuri

2021年2月,23andMe股价处在17.65美元的峰值,截止2024年3月2日,其股价为0.58美元,已经下跌了96%,最高峰时的65亿美金市值已经几乎清零。纳斯达克警告称,如果股价长期低于1美元,23andMe可能会被摘牌。

据《华尔街日报》报道,尽管23andMe 野心勃勃想成为一家主流的医疗保健公司,但它从未实现盈利。

由此可见,在如今的资本眼里,企业的故事讲的再好听、饼画的再大,如果不能赚钱也终将从神坛上坠落。

01 高光时刻

23andMe的成立和成长,绕不开它的联合创始人Anne Wojcicki。

可以说,Anne Wojcicki一大家子都是精英。她父亲是物理教授,大姐Susan Wojcicki是YouTube的前CEO,二姐Janet Wojcicki是人类学和流行病学博士,在艾滋病领域有很大影响力,她自己则毕业于耶鲁大学生物学专业、后来成为创业圈红人,她们仨也被称为“硅谷三姐妹”。

值得一提的是,Anne Wojcicki的前夫Sergey Brin是谷歌的联合创始人,夫妻俩一度是硅谷有名的“最强伉俪”。

生活在这样的家庭氛围里,Anne Wojcicki身上一直有股喜欢折腾、特立独行的劲儿。

1996年毕业之后,Anne Wojcicki曾在投资公司上班,从事医疗相关的风投工作。不过,她最后对风投行业产生了不满情绪,理由很简单,因为风投总是逐利的,只喜欢研发那些昂贵的药物和服务来赚取巨额利润,却不关心那些低收入人群能否负担得起。

这种性格,也是她创立23andMe的源头。

2003年,世界各国通力合作完成了第一个人类基因组测序,背后的代价是花费了惊人的27亿美元。由于成本和法律限制,普通消费者要获得基因检测服务的门槛很高。

Anne Wojcicki看到了其中的机会,联合其他两位创始于2006年创立了23andMe。公司名称源于人类的23对染色体,使命是帮助人们获取、理解人类基因组并从中受益,业务主要分为两大类:

一类是追溯族源,通过基因来判断你的祖先源自哪里。另一类是健康业务,通过基因检测来评估你的健康状态,是否患有疾病,还能够提供包括秃顶、肥胖等生物学特性的遗传信息。

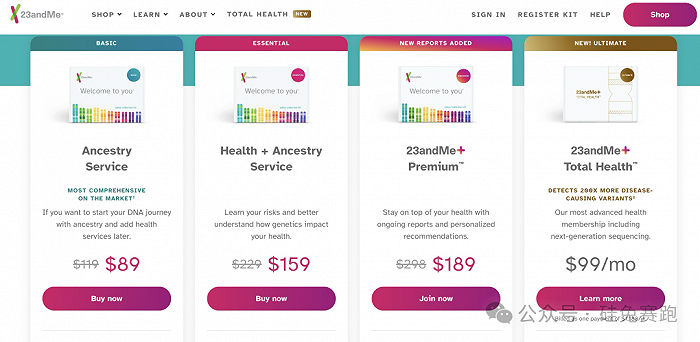

跟其他机构高昂的基因服务费用相比,23andMe部分业务的服务费用只需要99美元,可以说大大降低了服务门槛。

各项费用|图源:23andMe

不只费用低,23andMe的技术也是顶级的,其推出的基于唾液的个人基因组检测,曾被《时代》杂志评为2008年的年度发明。具体来说,用户只需提供唾液样本,23andMe就能够分析其基因数据,并提供关于族裔起源、健康风险等详细信息。

较低的费用和较高的技术,让23andMe在早期吸引了大量客户的关注。到2011年,23andMe的DNA数据库已经拥有超过10万名客户,也包括许多名人。比如,在接受了23andme的一项测试之后,Ivanka Trump对外宣称她发胖的遗传概率非常小。大量名流经常聚在一起,参与由23andMe提供的基因测试,这些聚会被调侃为“吐痰派对”。

2018年,23andMe成为全球最火的初创公司之一。2021年,23andMe在纳斯达克上市,市值飙升至60亿美元,由此进入高光时刻。Anne Wojcicki也被《福布斯》杂志评价为“最新的自创亿万富翁”,还有人称她是“女版乔布斯”。

就在很多人认为23andMe会继续改变世界时,突然从神坛上开始坠落了。

02 从闪耀到暗淡

前不久,《华尔街日报》报道称23andMe从未盈利过,而且烧钱速度非常快。

具体从财报上看,的确如此。

根据23andMe发布的财报,其2024财年前三财季累计收入1.56亿美元,上一年同期累计收入为2.07亿美元,同比减少24.87%;累计净亏损4.58亿美元,上一年同期累计净亏损为2.48亿美元,同比扩大84.95%,现金储备也在大幅减少。

也就是说,23andMe不仅没有盈利,而且收入在下滑、亏损在加大。

为了降低经营风险,去年23andMe还进行了三轮裁员和出售一家子公司,导致员工人数减少了约四分之一。

更危险的是,23andMe已经花完了其筹集的14亿美元资金中的约 80%。《华尔街日报》预计,按照这个速度它可能到2025年就会耗尽所有资金,现金流断裂。

这意味着,留给这家红极一时的科技企业的时间,也就一年多了。

彼时刚上市的23andMe|图源:Youtube

面对萎靡的业绩,Anne Wojcicki的回应是跟行业低迷有关,而不是公司本身的问题。

但是,其所在的TO C遗传学市场是在保持增长的——数据显示,从2023年到2030年这片市场将以每年24%以上的速度增长。并且在过去一年,追踪生物技术板块的SPDR S&P Biotech ETF下跌了约 5.2%,而23andMe的股价在同期下跌75.4%,下滑的趋势更为猛烈。

显然,Anne Wojcicki的说法站不住脚。

有人认为,监管部门对于23andMe的强势监管,对于其业绩造成了压力。但其实,这些年23andMe与监管部门的关系已经改善了许多,不构成盈利上的压力。

有人会说,23andMe业绩的萎靡,在于此前黑客窃取了近 700 万客户的数据,而23andMe在数据泄露发生五个月后才反应过来,由此影响了口碑。

但这只是一次偶发事件,并不能揭示出23andMe长期未能盈利的根本原因。

事实上,根本原因出在商业模式上。

管理学大师德鲁克曾说过:当今企业的商业竞争不是产品之间的竞争,而是商业模式之间的竞争。

如果一个商业模式不能产生稳定的、持续的收入,形成较强的复购,那么就称不上好生意。

虽然23andMe吸引了数目庞大的客户,但许多客户觉得参加一次基因测试就够了,没有必要多次参加。其次,他们在获得基因测试的信息后,并没有获得后续的服务。

比如,我在知道我的家族有秃顶的遗传基因后,应该怎么办呢?

Anne Wojcicki其实也意识到了问题:“我们已经听到我们的客户十多年来表示,他们获得了基因信息然后陷入了困境,不知道如何改变现状。”

一旦早期的新鲜感散去,同时又没有后续的匹配服务,很多用户就会对23andMe失去兴趣。这就让23andMe的用户粘性较低,收入完全不可持续,而且难以通过规模效应来降低边际成本,从而导致亏损加剧、入不敷出。

23andMe也在努力通过增加多元化服务创造收入,从仅提供信息的科技公司变为既能提供信息又能提供治疗的医疗公司。比如,推出年度付费产品Total Health,提供半年一次的血液测试、外显子测序和基于遗传学的临床护理。

这个产品的目的是为了维持用户粘性,保持现金流增长。但目前来看,成效还不太明显。23andMe的下滑趋势,仍在继续。

03 未来仍有风险

面对未来,Anne Wojcicki无疑是乐观的,因为她手中还有一张牌。

她表示,23andMe的未来在于拥有超过1000万份DNA样本的储备。这些样本的提供者同意将其用于研究和开发药物,寻找癌症和自身免疫性疾病的治疗方法。因此,23andMe现在主要专注于药物开发。

也就是说,23andMe决心从理论进化到实践,从一家生物科技公司变为医疗科技公司。

有人比较看好这种转变。

跟踪23andMe的TD Cowen董事总经理 Steven Mah 表示,他仍然将23andMe评级为“买入”。他认为,23andMe收集的大部分数据并不向公众开放,这使得分析公司的价值变得困难。负面新闻和糟糕的情绪,导致23andMe的交易价格远低于其公允价值。

他还表示,23andMe研发药物的部门仍有未开发的价值,该领域的好消息可能会迅速推动23andMe股价的上涨。

理想很丰满,但现实却很骨感。

一般来说,研发药物的成本更为昂贵,可能需要花费数亿美元、几十年的时间才能获得回报,也可能根本没有任何成果。

一个典型的案例就是,冰岛的deCODE genetics公司成立于1996年,其收集了冰岛几乎一半的人口的基因数据。然而,尽管该公司的研究解释了某些疾病的基因机制,但是还没有研发出任何新药物。

图源:deCODE genetics

更何况,23andMe还面临着来自数据泄露的口碑压力、来自监管部门的监管压力和来自业绩颓势的财务压力,如果再花费巨大资源和精力去研发医疗药物,未来的道路恐怕只会更加艰难。

23andMe从高光到黯淡的经历,其实也是硅谷生物科技公司的一个缩影。它们生存在极为复杂的竞争环境当中,虽然力图从消费型服务转型到医疗服务领域,但高昂成本和业绩压力让它们变得命运多舛。

这场竞争当中,除了要有技术还要洞察用户需求、懂得资本运作、明白如何跟监管打交道,这注定是一场属于少数人的游戏,考验着创业者和资本的耐心和耐力。

参考资料:

23andMe far from spitting distance to big healthcare aims: WSJ(Becker's Health IT)

23ANDME CEO SAYS COMPANY IS DOING FINE DESPITE LOSING 93% OF STOCK VALUE(Futurism)

23andMe is low on cash and its stock is worth pennies. The CEO wants another chance(CNN Business)

评论