界面新闻记者 |

“万科风波”让昔日险资低调的债权投资计划成为市场关注的焦点。

作为险资另类投资中第一大业务类型,最新数据显示,债权投资计划在过去一年持续呈现收缩态势。

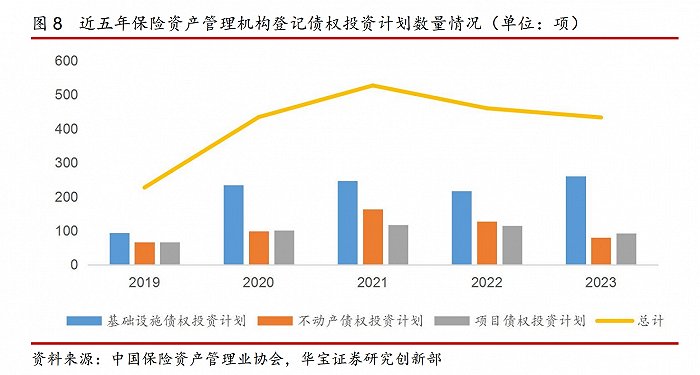

华宝证券3月研报披露,2023年全年,保险资产管理机构登记债权投资计划、股权投资计划和保险私募基金468只,合计注册规模8545.73亿元,较2022年数量和规模分别同比减少11.53%和18.67%。

其中,债权投资计划全年登记433只,规模7356.61亿元,登记数量及规模出现同比双跌,分别同比减少10.72%和15.56%。

自2022年之后,保险资管债权投资计划已连续两年出现同比回调。尽管登记与实际投资之间存在差距,但新增登记的收缩一定程度上也反映出债权投资计划当前面临的窘境。

华宝证券研报分析,债权投资计划微弱或许主要受到了经济弱复苏背景下,投融资表现低迷、利率持续走低、准入门槛收紧等多重因素的扰动。

保险资管公司发行的债权投资计划,简称保债计划,是保险资管公司作为受托人面向委托人(保险公司)发行受益凭证,募集资金以债权方式主要投资基础设施、非基础设施类不动产等符合国家政策的项目,并按照约定条件和实际投资收益情况向投资者支付收益、不保证本金支付和收益水平的保险资产管理产品。

尽管最近两年新增规模接连下跌,但存量规模看,保债计划仍在险资另类投资业务中占绝对比重。

截至2023年末,保险资产管理公司累计登记债权投资计划3131项,登记规模6.08万亿元,在保险资管另类投资中占比分别为87.53%和75.06%。

“目前(我们公司)有合适的项目还会做,主要是城投方向,但地产方向(保债计划)做的不多了。”沪上一险企投资分析师向界面新闻记者表示,“今年是(保债计划)偿债高峰,续作的风险会比较大。”

财新此前报道,2024年行业将迎来存续产品的集中到期,到期规模为2406亿元;2025年虽然有所下降,但仍有2052亿元产品到期。而此前两年分别为1804亿元(2022年)、1773亿元(2023年)。

“市场整体利率下行,保债计划这种非标融资渠道的利率相比银行借款还是偏高,企业当然会更倾向于低息借款,所以非标融资需求不高。投资人也喜欢投好的区域,整体风险低,收益也稳定。而弱区域由于其他融资途径相对受阻,高息非标成为不得已选择,但风险随之提升,险资的认购意愿并不强烈。”该位受访人士分析。

泰康资产CEO段国圣去年11月接受媒体采访时就曾提到,从固收市场看,债券市场利率运行中枢趋势回落。以地产、基建投资为代表的融资需求端和以宏观总量政策为基础的资金供给端均呈现周期波动放缓的特征,导致利率波动区间持续收窄。债券和非标融资进入常态化违约阶段。

“过去如果企业违约,一般会展期,但目前的市场情况下,投资者也要考虑收益,到期还不上比较麻烦,因此险资也有主动收缩这一业务规模的动机。”业内人士进一步提到,自去年下半年以来,35号文等城投化债相应指导文件也陆续出台,旨在推动市场化解决这些非标债务问题,后续将以银行为主导来对接这部分非标融资。

那么,保险资管债权投资计划持续收缩态势下,这部分资金将转向哪些投资形态?

华宝证券研报披露,在另类投资业务上,过去一年,尽管险资在债权投资计划上继续“撤退”,但在股权投资以及资产证券化业务上则放量明显。

其中,2023年保险资产管理机构登记股权投资计划21项,登记规模661.85亿元,数量与2022年基本持平,登记总金额出现了14.68%的涨幅;此外中保登登记的险资资产支持计划共登记93项,登记规模4595.74亿元,同比涨幅分别高达43.08%和50.93%。

在保险资管行业资深专家、燕梳资管创始人鲁晓岳看来,近年来,险资加码股权投资的热情比较大,除与响应国家政策扶持实体经济外,国内长久期资产的匮乏也促使股权投资成为与险资长久期负债匹配的创新模式之一。

但截至目前,股权投资与存量债权投资相比,规模仍非常小,相对于债权投资而言,险资进行股权投资面临投资限制更多、投资能力要求更高、投资范围相对窄、投资风险更加不可控、投资模式较债权投资尚待磨合等,在债权投资规模收缩之际,股权投资作为风险远高于债权投资的类别,中短期很难承接债权投资收缩的部分。

“项目资产支持计划量更低,去年开始推ABS,在一定程度上缓解了险资的资产慌,但想要承接债权投资的天量资金短期来看同样不现实。”鲁晓岳表示。

“目前,(债权投资收缩后的)大部分资金还是都投向了债券市场,非标转标,回归表内融资。”有头部保险资管机构负责人就向界面新闻记者表示。

不过,另一保险投资人士也提到,投向债券市场仅是在久期上能与过去保债计划相匹配,但在收益率方面,无法达到过去非标资产的高收益。“资产收益率下行是正常的,所以负债端也需要调整,保险公司需要适应这种改变。”该分析人士表示。

“在低利率环境下,仅仅依靠固收组合票息收入已经无法覆盖保险资金成本和满足委托人投资收益目标要求,必须通过对短期市场波动的精准把握和对存量固收组合的灵活交易获取额外收益,以增厚固收组合收益水平。”此前,人保资产固收投资部在保险资管协会曾刊文称。

为此,人保资产认为,新形势下,保险资金固收投资应着重培养四大核心能力,一是中长期利率走势研判能力;二是波段交易能力;三是信用风险管理和信用溢价获取能力;四是优质固收资产获取能力。

其中,针对传统另类投资业务,人保资产指出,在具体思路上,既要继续挖掘保险债权投资计划、信托计划等传统非标项目服务高质量发展的潜力,也要通过ABS等品种紧紧抓住盘活存量资产中的创新投资机会。

评论