文 | 子弹财经 段楠楠

编辑 | 冯羽

随着数字经济逐渐深入人心,各行各业对于企业数字化转型投入逐渐加大,金融行业也不例外,各大资产管理公司纷纷投入重金,谋求企业数字化转型。

在此背景下,为金融企业提供数据基础设施的龙头企业深圳迅策科技股份有限公司(以下简称“迅策科技”)3月12日向联交所递交了招股书,计划在港股主板上市。

作为国内最大资产管理行业的实时数据基础设施及分析供应商,迅策科技股东阵容可谓星光熠熠,既有腾讯、泰康人寿等国内顶级机构,也有高盛、KKR等全球顶级投资机构。

此外,得益于金融行业数字化转型加快,过去两年迅策科技收入复合增速高达100%以上。即便如此,迅策科技依旧未能盈利。此次IPO,迅策科技又能否如愿以偿叩开港交所的大门?

1 腾讯、高盛等顶级机构“站台”,估值涨超30倍

公开资料显示,迅策科技成立于2016年,成立时公司注册资本为100万元,刘呈喜出资99.90万元,持有公司99.90%股权。

值得注意的是,刘呈喜并未在迅策科技任职,而是将企业交给了其子刘志坚打理。公司刚成立不久,刘志坚便担任迅策科技首席执行官兼董事,2017年又转任公司董事会主席。

在加入迅策科技以前,刘志坚一直在金融行业从业,2006年尚未从香港科技大学毕业的刘志坚便在苏格兰皇家银行实习,到2012年离职前,刘志坚已是苏格兰皇家银行的董事。

从苏格兰皇家银行离职后,刘志坚加入国家开发银行旗下企业国开国际投资有限公司担任执行董事。除刘志坚外,公司多位管理层均有金融行业从业经验。

正是凭借管理层的资源,迅策科技业务在金融资管领域发展得十分顺利。2021年至2023年,公司收入年复合增长率超过100%。

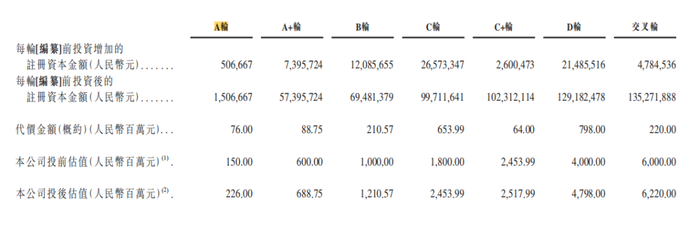

除业务发展顺利外,迅策科技还获得了一众顶级投资机构投资。2017年,成立仅一年的迅策科技获得了7600万元A轮融资,投资方包括云锋基金、创新工场等知名投资机构,投后估值为2.26亿元。

2018年及2019年,迅策科技再度获得云锋基金领投的3300多万元的A+轮融资,投后估值增长至6.89亿元。

2020年腾讯领投了迅策科技的B轮融资,融资金额高达2.11亿元,此时公司估值已经达到12.11亿元。C轮融资中,腾讯再以2.02亿元的代价领投了迅策科技C轮融资,完成融资后公司估值上升至24.54亿元。

图 / 迅策科技融资明细

此后,迅策科技又陆续完成了C+轮、D轮以及交叉轮融资。交叉轮融资完成后,迅策科技估值已经高达62.2亿元,较A轮融资时估值涨超30倍。

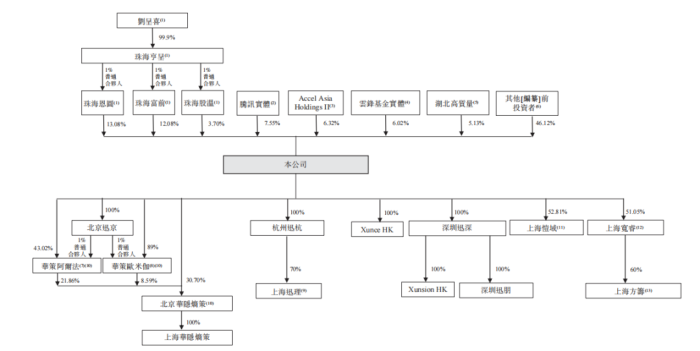

截至IPO发行前,迅策科技第一大股东仍为公司创始人刘呈喜,刘呈喜间接持有28.86%股权。此外腾讯持有迅策科技7.55%,云锋基金持有迅策科技6.02%股权。若以公司交叉轮估值计算,腾讯此时持有迅策科技股权价值超4.6亿元,较初始投资金额至少浮盈2亿元以上。

图 / 迅策科技股权架构

除此之外,高盛集团、KKR等众多顶级投资机构也持有迅策科技部分股权,此次迅策科技上市独家保荐人中金公司也间接持有迅策科技0.40%股权。可以预见的是,若迅策科技成功上市,众多投资机构都能“吃饱喝足”。

2 收入成倍增长,迅策科技扭亏为盈难

「子弹财经」发现,虽然迅策科技估值和收入都在持续增长,但公司依旧未能摆脱亏损的局面。

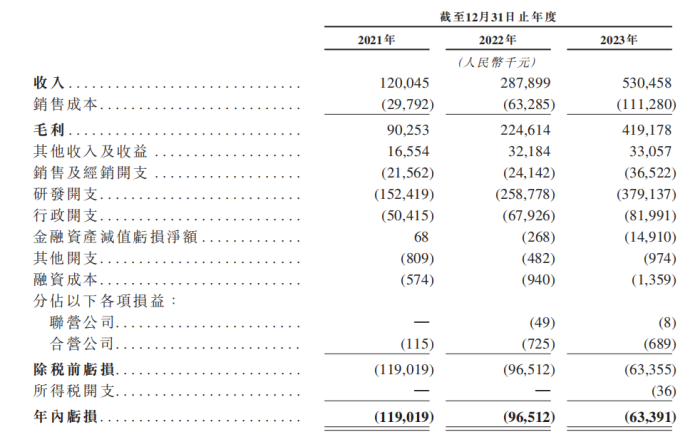

招股书数据显示,2021年至2023年(以下简称“报告期内”)迅策科技收入分别为1.20亿元、2.88亿元、5.30亿元,年复合增长率高达110.21%。

即便如此,迅策科技依然未能扭亏为盈。报告期内,公司亏损金额分别为1.19亿元、9651.2万元、6339.1万元,三年内累计亏损2.79亿元。值得注意的是,迅策科技整体毛利率非常高,报告期内公司毛利率分别为75.2%、78%、79%。

图 / 迅策科技综合损益表

迅策科技持续亏损与公司庞大的研发投入有很大关系。报告期内,迅策科技研发开支分别为1.52亿元、2.59亿元、3.79亿元,研发支出逐年走高。

招股书显示,迅策科技主要为金融企业提供数字基础设施,即将数据平台部署在客户本地系统中,相关资产管理公司利用底层基础设施产生洞察,从而辅助公司投资决策。

截至目前,迅策科技已经为超过250家资产管理公司提供服务。弗若斯特沙利文数据显示,2022年,按收入计迅策科技已经是国内最大的资产管理行业实时数据基础设施及分析提供商。

虽然迅策科技产品是标准化产品,但各大资管公司都有自己的风险因子以及投资方法,需要对部署在本地的数据化产品进行调试,确保相关产品达到能辅助自身投资决策的水平。

为了应对不同客户的变化需求,迅策科技只能加大研发投入来满足不同客户需求。随着公司客户数量增多、经营规模加大,公司的研发费用也成倍增长。

招股书显示,迅策科技现有623名雇员,其中研发人员就高达453名,占比为73%。2023年,迅策科技研发人员薪酬支出就高达1.77亿元,这也意味着迅策科技平均每名员工的实际薪酬支出超过35万元。

图 / 迅策科技雇员明细

某AI金融软件企业销售人员对「子弹财经」表示,金融数据产品销售远没有表面看起来那么风光。其公司2020年承接了国内顶级金融机构200万元的舆情数据产品。

前期开发成本不算,仅后期客户提出的数据修改需求,成本就高达上百万元。综合算下来,200万的项目费用,其实是亏损的。

而且每家资管公司实际需求不相同,因此很难形成标准化产品,后期都会提出修改需求,实际上每家客户产品几乎都亏损。

从迅策科技近几年的利润来看,确实如此。招股书中,迅策科技寄希望于经营规模的扩大以及AI技术进步以降低整体运营成本。从近几年经营结果来看,公司亏损确实在缩小,至于何时能扭亏为盈,还需要时间验证。

3 应收账款增长超11倍,资产减值压力大

除此之外,迅策科技潜在的资产减值风险也不容小觑。

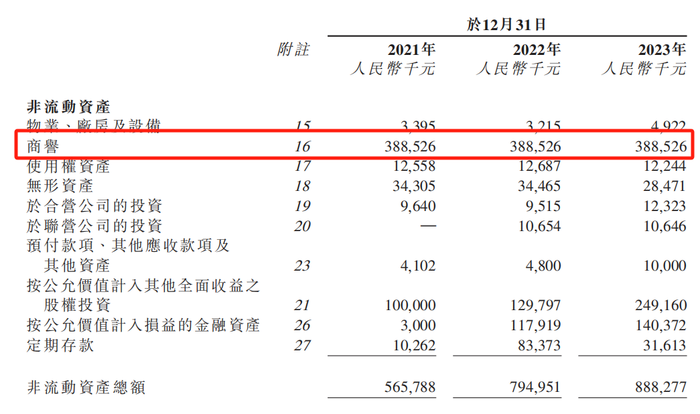

财报显示,未来迅策科技的资产减值风险主要来源于两方面,一是贸易应收账款,二是高额的商誉。

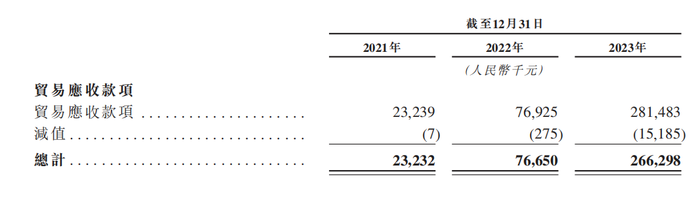

报告期内,公司贸易应收款项分别为2323.9万元、7692.5万元、2.81亿元。报告期内,公司贸易应收账款余额增长超11倍,远超同期收入增速。

图 / 迅策科技资产负债情况

由于贸易应收账款余额的上升,迅策科技应收账款的减值金额也在大幅度上升。报告期内,迅策科技贸易应收账款减值分别为0.7万元、27.5万元、1518.5万元,出现大幅上升的趋势。

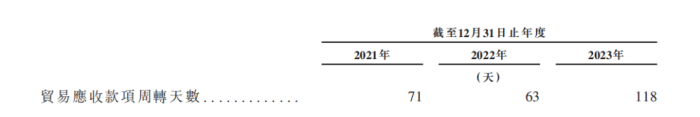

此外,公司贸易应收账款周转天数也从2021年的71天上升至2023年的118天,部分贸易应收账款账期也在延长,这说明公司贸易应收账款的质量正在下降。

图 / 迅策科技招股书

某AI金融软件企业销售人员对「子弹财经」表示,一般而言,资产管理公司的回款分为很多期,且每次的回款都有相应的产品交付标准,如果合同承诺的效果未达到,企业会扣除部分款项。

招股书中,迅策科技表示公司的客户群体多样化,还包括很多大型金融机构,因此公司贸易应收账款可回收性不会存在问题。

不过随着公司业务的扩大,贸易应收账款的余额,以及减值金额必定会继续扩大。这对于本就亏损的迅策科技而言并非好事,未来如何平衡好收入以及贸易应收账款减值的问题,还需要公司多加考虑。

除此之外,高额的商誉也值得迅策科技警惕。报告期内,迅策科技商誉一直较为稳定,均为3.89亿元,并未出现任何减值。

图 / 综合财务情况

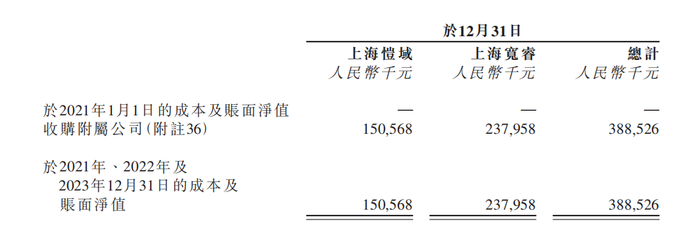

商誉的形成都是在企业并购时产生。2021年,迅策科技以1.21亿元价格收购了上海恺域部分股权,此后又增资了8000万元认购了上海恺域部分股权。2021年,公司又以1.97亿元价格收购了上海宽睿部分股权,此后又增资了1.26亿元。

招股书显示,收购上海恺域产生了1.51亿元商誉,收购上海宽睿产生了2.38亿元商誉。如此高的商誉,再结合收购价格来看不难发现,这两家企业本身并无太多实物资产。天眼查显示,这两家企业均是金融产品研发企业,与迅策科技业务具有一定互补性。

图 / 商誉情况

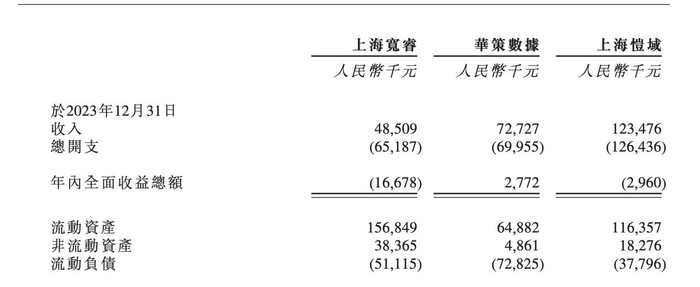

两起收购产生接近4亿元的商誉,对于一家年营收仅5亿元的企业而言不可谓不高。值得注意的是,2023年,公司收购的上海恺域亏损296万元、上海宽睿亏损1667.8万元。

图 / 被收购公司业绩情况

未来,一旦业绩不及预期,商誉减值也足以让迅策科技“伤筋动骨”。经营持续亏损,加上应收账款的减值以及高悬的商誉,带着这些问题,此次迅策科技闯关港交所并不轻松。

美编 | 倩倩

审核 | 颂文

评论