文|DataEye研究院

腾讯全年收入首次超过6000亿元,Non-IFRS净利润1576.9亿元,同比大幅增长36%。

分业务来看,腾讯网络广告业务大幅回暖,金融科技及企业服务继续保持较快增长,两项业务均实现两位数增长。游戏业务相对逊色,全年增速仅4%,Q4甚至同比微降2%,但海外游戏收入占比达30%。

同时,腾讯小游戏的总流水增长超过50%,视频号总用户使用时长翻番。

腾讯还宣布计划将2024年股份回购规模至少翻倍至超1000亿港元。

腾讯2023年财报表现究竟如何?详细拆解如下:

一、最新财报拆解:全年收入、净利润双增,但Q4游戏收入微降2%

1、全年总览:收入、净利润两位数增长,海外游戏收入占比达30%

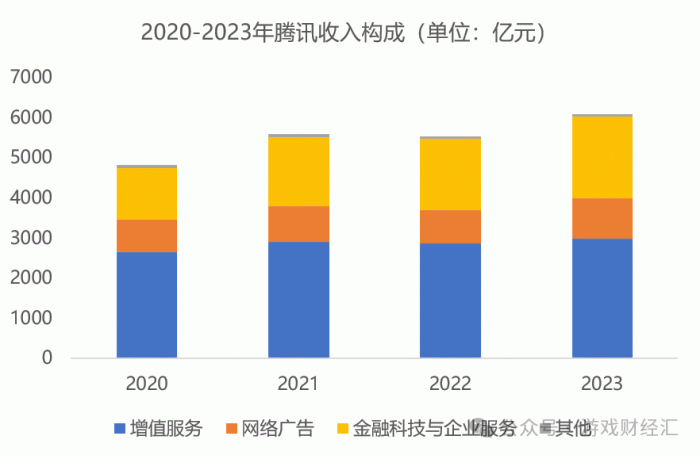

2023年腾讯总收入达6090亿元,同比增长10%,Non-IFRS净利润1576.9亿元,同比大幅增长36%,公司整体毛利率为48%,同比提升5个百分点。

分业务来看,增值服务收入2984亿元,同比增长4%,网络广告收入1015亿元,同比增长23%,金融科技及企业服务2038亿元,同比增长15%。

来源:财报;游戏财经汇制图

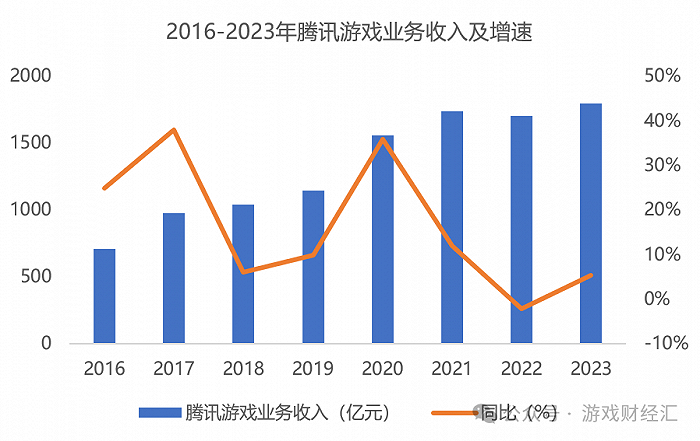

2023年腾讯游戏业务收入达1799亿元,同比增长5%,主要系国际市场拉动。

分市场来看,本土市场游戏收入1267亿,同比增长2%,主要得益于新游《无畏契约》和《命运方舟》的收入贡献,以及《暗区突围》和《金铲铲之战》等新兴游戏强劲增长,部分被《和平精英》的较弱贡献所抵销。

国际市场游戏收入532亿,同比增长 14%,排除汇率波动的影响后增幅为8%。主要得益于《VALORANT》的强劲表现,《胜利女神:妮姬》和《Triple Match 3D》带来的贡献,以及《PUBG MOBILE》下半年的反弹。

值得关注的是,腾讯国际市场游戏在游戏收入的占比达到30%的新高。

来源:财报;游戏财经汇制图

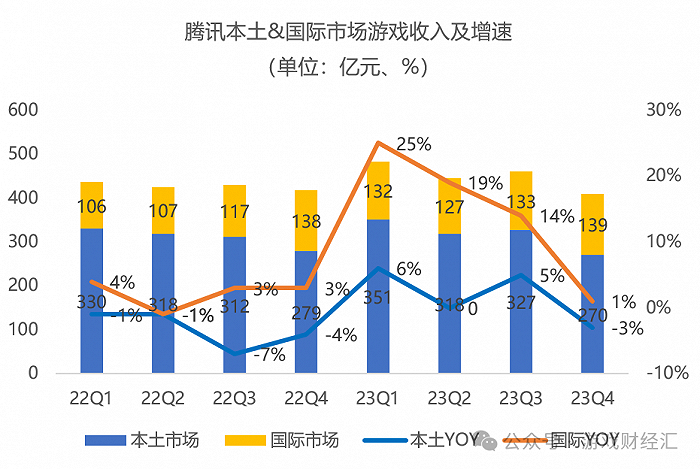

总的来看,2023年腾讯本土游戏市场出现回暖,国际市场由于低基数红利消退,增速出现放缓。

新品侧,2023年腾讯在国内市场共上线了20余款新品,进入下半年,基本保持每月2-3款新游的节奏。

在海外市场,腾讯今年新品不多,且整体表现一般。2023年3月,王者荣耀国际版《Honor of Kings》上线巴西等地区,7月暗区突围国际版《Arena Breakout》上线海外市场,原定于年底上线的《阿凡达:重返潘多拉》因测试数据不佳被腾讯放弃代理。

根据点点数据预估,《Arena Breakout》上线后总收入约1.26亿元,《Honor of Kings》总收入2000多万元。

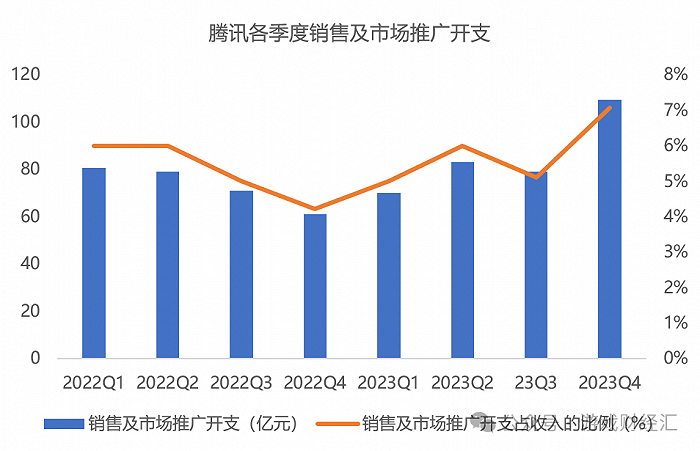

费用侧,在降本增效的大背景下,2023年腾讯销售及市场推广开支有所增长,但一般及行政开支小幅下滑。

2023年,腾讯销售及市场推广开支达342亿元,同比增长17%,主要由于为支持新内容发布而加大推广及广告的力度。销售及市场推广开支占收入的比例为6%,较去年同期提升1个百分点。

2023年,腾讯一般及行政开支1035亿元,同比下降3%,主要由于雇员成本(包括股份酬金开支)减少,一般及行政开支占收入的比例为17%,同比下降2个百分点。

截至2023年底,腾讯有105417名雇员,较去年底减少了3000多人。

2、Q4业绩拆解:游戏业务负增长,销售费用同比大幅增长79%至110亿

23Q4腾讯实现营收1552亿元,同比7%。其中,增值服务收入691亿元,同比下降 2%;金融科技与企业服务收入544亿元,同比增长15%;网络广告业务收入298亿元,同比增长21%。

23Q4公司整体毛利率50%,同比提升7个百分点,毛利率提升的主要推动因素包括高质量收入来源(特别是视频号广告和带货技术服务费,以及小游戏平台服务费)的快速增长,低毛利率收入来源的贡献减少,以及实施的成本效益措施。

单看游戏业务,23Q4腾讯游戏收入409亿,同比下降2%。

来源:财报;游戏财经汇制图

其中本土游戏收入270亿元,同比下降3%,主要由于《王者荣耀》及《和平精英》的贡献减少,部分被近期推出的游戏(如《无畏契约》及《命运方舟》)的贡献所抵销。

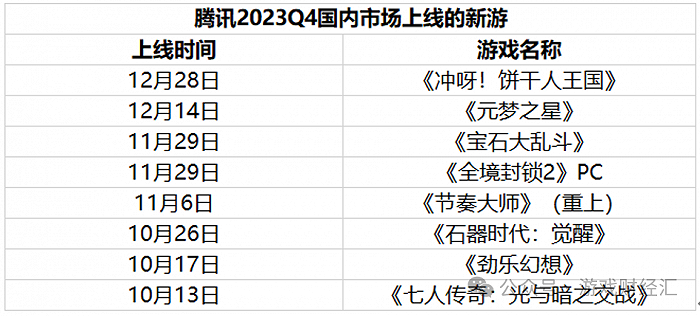

23Q4,腾讯在国内市场接连推出了8款产品,但收入预计延递。在大陆市场,腾讯Q4每个月都有2-3款产品上线,如下表。

来源:公开资料;游戏财经汇制图

其中,备受关注的《元梦之星》12月14号公测,收入预计需要在2024年上半年才能体现,反而在Q4更多体现的是营销费用的支出。根据DataEye测算,《元梦之星》公测3个月注册1.29亿,游戏史上增长最快的游戏之一。这款游戏的意义,暂时应该并不在于产生收入、利润,而是提升DAU、占入口,按腾讯的说法是“小小元宇宙”。

此外,腾讯Q4上线了多款代理的“怀旧IP”新游,表现尚可,包括《七人传奇》、《饼干人》、《石器时代》IP,以及腾讯较为擅长的音游赛道也有上新《节奏大师》《劲乐幻想》。相比于前几个季度以及2022年,腾讯在Q4发行的产品更聚焦怀旧IP,成功率也较高。

根据点点数据预估,《冒险岛:枫之传说》iOS端总收入为6.5亿元,《石器时代:觉醒》1.9亿元。

Q4国际市场游戏收入139亿元,同比增长1%,排除汇率波动后降幅为1%。根据公司公告,国际市场游戏收入反映了Supercell对其若干游戏的重新定位,《PUBG MOBILE》收入强劲回升,同时《VALORANT》维持强劲增长。

目前,腾讯海外收入仍主要靠老游戏贡献增量。相对大陆市场持续上新,在海外,腾讯主要仍是老游戏《PUBGM》、《使命召唤手游》、《NIKKE》贡献收入。

其中王牌产品《PUBGM》在Q4多次位居各出海榜TOP前列。特别是12月,随着版本更新、Fiore X-Suit和Winter Highness Set等活动的推出,该游戏在印度、美国等市场收入快速攀升,2023年12月海外收入环比增长27%,跃居收入榜冠军和增长榜亚军。截至2023年12月,该游戏在海外的总收入逼近45亿美元。

不过,《NIKKE》流水则自然下滑。此外,《暗区突围》在Q3(7月)出海,但Q4收入表现一般,暂时没能成为腾讯在海外的“第一梯队”。

费用侧,23Q4,腾讯销售及市场推广开支达110亿元,同比大幅增长79%,主要由于支持新内容发布的推广及广告力度加大,而去年同期基数较低。销售及市场推广开支占收入的比例为7%,同比提升3个百分点。

来源:财报;游戏财经汇制图

如前文所说,Q4腾讯销售及市场推广开支大幅增长主要由于多款“怀旧IP”新游以及旗舰产品《元梦之星》上线,其中大部分营销预算投向了《元梦之星》。

总的来说,腾讯游戏Q4国内有重磅新游,海外老游戏依旧强劲,依旧非常稳健。Q3、Q4也有一些布局,为2024年打基础。但腾讯国内外游戏大DAU游戏都较稳定,还谈不上“更新换代、寻找增量”的地步。按照腾讯对游戏商业化的态度来看,都是比较有节奏的推动,以稳为主——不能奢望收入暴增,但唱衰也是无稽之谈。

二、腾讯2024年展望

财报披露,小游戏的总流水增长超过50%,已成为中国领先的休闲游戏平台。小游戏近几年一直在高速增长,仍有50%的增速算是可圈可点。在我们看来,小游戏具有即点即玩的特点,用户忠诚度低、粘性弱、转移成本低。这意味着小游戏产品的生命周期更短,故而不会不如APP那样固化严重。这意味着微信小程序作为平台方,能持续受益于小游戏行业的竞争变化——行业持续竞争,不固化,平台拿分成、广告费,最终总是获益方。

值得一提的是,腾讯Q1迎来抖音助力。2024年Q1,除了春节因素外,在大陆市场,腾讯最大变量在于:与抖音的相互促成。以《王者荣耀》为例,今年张大仙等知名主播正式入驻抖音直播,《王者荣耀》在抖音平台的搜索量激增。巨量算数显示,《王者荣耀》今年2月份在抖音平台的搜索量峰值与去年同期相比增幅超400%。与此同时,《金铲铲之战》《英雄联盟手游》《暗区突围》等正担当增长引擎的角色。上述产品不仅在收入侧实现大规模的增长,在日活层面,也成为腾讯旗下新一批大DAU产品,是腾讯近两年表现亮眼的新增长点。

海外布局多元化。而在海外,腾讯维持在射击赛道的平稳外,2024年Q1重点布局了多个赛道,包括SLG、体育竞技、MOBA等赛道(《王者荣耀》国际服(Honor of kings)2月在全球50多个国家和地区上线,NBA Infinite同月海外上线后在全球61个地区进入体育游戏排行榜前十)。由于Q1才开始布局,预计今年后两个季度能产生一些成绩。相比此前聚焦射击与二次元,腾讯2024年在海外布局更多元。

评论