文 | 创业最前线 孟祥娜

编辑 | 胡芳洁

在经历了美国生物安全法案风波后,3月18日晚,药明康德发布了2023年财报,其业绩再创新高——营收403亿元,归母净利润96亿元。

财报中,药明康德还披露了2023年度利润分配方案,拟向全体股东每10股派发现金红利9.8336元,共计分红28.8亿元,占年度归母净利润的30%。

财报发布后,华兴证券、东吴证券等给予药明康德“买入”评级。但这似乎并未提升投资者的信心。

3月19日收盘,A股药明康德报50.81元/股,下跌4.87%,H股药明康德报39.55港元/股,下跌7.5%。此后,药明康德股价进一步下行,至3月22日收盘,A股药明康德跌至47.91元/股。

作为国内医药CXO(医药外包)龙头企业,药明康德的一举一动备受业内瞩目。自1月下旬美国《生物安全法案》有关提案发酵以来,A股药明康德的市值已经蒸发超600亿元。

目前,美国《生物安全法案》草案落地时间线尚未明确,风波尚未平息。美国市场对药明康德意味着什么?不利因素影响下,药明康德又将如何纾困?

1、“节衣缩食”效果明显,净赚96亿创新高

药明康德等研发外包企业的崛起,有其历史背景。

新药研发生产外包服务的诞生,可以追溯到上世纪70-80年代,而后续Biotech(通常为中小型企业,专注于生物技术的研发)的兴起真正推动了外包行业的繁荣发展。到21世纪,新分子迭代加速,推动新药研发支出增长,药明康德等研发外包企业开始展露头角。

作为全球医药行业一体化、端到端的新药研发和生产服务商,药明康德在亚洲、欧洲、北美等地均设有运营基地。

公司通过“CRDMO”(指端到端一体化小分子药物医药外包服务)和“CTDMO” (指一体化细胞和基因疗法的外包服务)业务模式,服务范围涵盖化学药研发和生产、生物学研究、临床前测试和临床试验研发等领域。

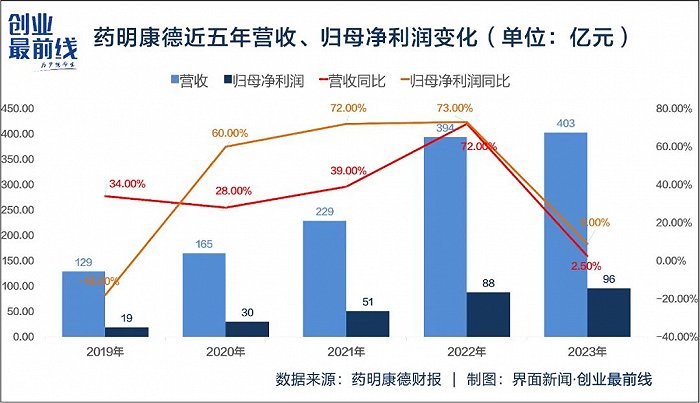

从近五年来看,药明康德业绩呈现逐年增长态势。具体来看,2023年,药明康德营收403亿元,是2019年的3倍;归母净利润96亿元,是2019年的5倍。

但从增速上来看,2023年,药明康德的业绩增速却明显放缓,营收增速由2022年的72%降至2023年的2.5%,归母净利润增速也由2022年的73%降至2023年的9%。

2023年,药明康德归母净利润增速高于营收增速的原因则是“节衣缩食”。2023年,其营业成本、研发费用、销售费用分别为237.3亿元、14.4亿元、7亿元,同比减少3.8%、10.74%、4.18%。

表现在员工数量上,也是大幅缩减。2023年,药明康德的员工共41116人,较2022年减少了3245人,员工人数同比下降超7%,且削减的大部分都是研发人员。2023年,药明康德技术人员为33657人,较2022年的36678人减少了3021人。

对药明康德而言,采取“节衣缩食”的策略,意味着公司在现阶段更加注重成本控制和效益提升。这或许与公司并不乐观的业绩前景有关。

财报中,药明康德预计2024年收入达383-405亿元,剔除特定商业化生产项目后(主要指新冠带来的业务),预计增长率为2.7%-8.6%。这也意味着,相较于2023年405亿元的营收规模,2024年,药明康德营收将出现下滑。

药明康德也强调,2024年全年经营业绩展望以公司在手订单情况为基础预测,并以全球医药行业发展平稳、国际贸易环境和主要运营所在地国家监管环境稳定等为前提,能否实现存在较大的不确定性。

2、传统业务增速骤降,新业务放量

从营收结构来看,药明康德的业务包括化学业务、测试业务、生物学业务、细胞及基因疗法CTDMO业务、国内新药研发服务部。

2023年,除新冠业务所在的化学业务板块营收增速较2022年有明显下降外,其他四个板块营收增速同样也在下滑。

其中,化学板块增速由2022年的105%降至2023年的1%,测试业务增速由26%降至14%,生物学业务由25%降至3%。国内新药研发服务部业务板块营收更是连续两年下滑。

具体来看,化学业务是药明康德的营收主力。2023年,化学业务收入291.7亿元,同比增长1.1%,占营收的比例达72%。若剔除特定商业化生产项目(新冠业务),化学业务板块收入同比增长36.1%。

具体而言,化学业务中的工艺研发和生产业务,作为药明康德的基本盘,较去年同期下滑0.1%至216.2亿元。化学业务的业绩增长主要得益于TIDES业务(主要为寡核苷酸和多肽)的放量。2023年,TIDES业务收入达34.1亿元,同比增长64.4%。

TIDES业务对应寡核苷酸与多肽两类新分子的开发和生产。作为头部CDMO服务商,药明康德是全球多肽类药物的主要供应商之一,受益于2023年多肽类减肥药热度高企,推动公司业绩增长。截至2023年末,TIDES在手订单同比增长226%。

实际上,2023年“减肥药”概念热度持续走高,带动多家该领域公司的业绩增长。诺和诺德司美格鲁肽的销售额达到了惊人的212.01亿美元,而礼来的替尔泊肽降糖版Mounjaro销售额达到了51.63亿美元。

业绩说明会上,药明康德也表示,TIDES收入基本都来自海外,新加坡、瑞士、美国新扩建的产能都有TIDES的布局。

虽然测试业务较2022年增速有所放缓,但它是五大业务板块中唯一实现两位数增长的业务板块。2023年,药明康德测试业务收入65.4亿元,同比增长14.4%。

生物学业务方面,2023年,药明康德已实现收入25.5亿元,同比增长3.1%,作为公司下游业务的重要“流量入口”,可以为公司持续贡献超过20%的新客户。

不过,高端治疗CTDMO业务、国内新药研发服务部两大板块仍需发力。2023年,高端治疗CTDMO业务实现收入13.1亿元,同比微增0.1%。国内新药研发服务部实现收入7.3亿元,由于业务主动迭代升级,同比下降25.1%。

综合来看,基于2022年在新冠药物商业化项目助力下,药明康德实现了快速增长,2023年新冠相关订单陆续出清背景下,公司仍能突破四百亿元的营收实属不易。TIDES业务的持续放量,也给药明康德带来了新的业绩增长点。

不过,地缘政治风险仍是药明康德面临的主要议题,也成为公司未来发展中的关键不确定因素所在。

3、美国市场对药明康德影响几何?

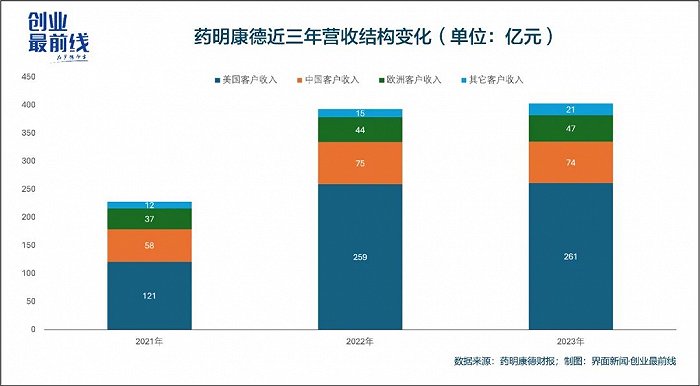

从区域来看,美国市场是药明康德的营收主力,其营收由2021年的121亿元增长至2023年的261亿元,营收占比也由2021年的53%提升至2023年的65%。

相较于美国市场,中国市场给药明康德带来的营收占比较小,2023年,中国市场营收74亿元,占比仅为18%。

然而,今年1月,美国《生物安全法案》草案的出台,成为悬在药明康德头顶上的达摩克利斯之剑。

药明康德在3月19日的2023年业绩电话会上,针对此前主动申请终止BIO会员资格一事,进行回应。药明康德称,公司3月12日主动致信退出BIO,是为了能让BIO更专注地从行业角度跟政策制定者进行有效沟通,提升对行业的理解,同时提高公众对医药产业的意识。

药明康德也多次发布澄清公告,重申公司“在过去没有、现在和未来都不会对美国构成国家安全风险,即使美国政府再次对公司进行审查亦将得出相同结论。”

但是或受此影响,今年以来,A股药明康德股价下跌31%,市值蒸发超600亿元。为此,药明康德宣布了超过30亿的回购注销计划(A+H),目前,回购已经完成22亿(港股12亿+A股10亿),还有10亿正在进行。

业绩说明会上,药明康德表示,正在积极与美国政策制定者和参与立法相关方进行频繁的沟通,说明有关公司的事实真相,并呼吁修改法案。

值得一提的是,最新的参议院版本中添加了祖父条款,法案生效后与美国政府相关的合同才会受到限制。

药明康德表示,"对于已经在晚期的项目,客户在跟我们谈非常长的合同(超过5年),来更好的利用祖父条款保证项目的正常执行。我们有大量的长尾客户,只要不拿政府的钱就不受法案的影响。"

无论如何,美国《生物安全法案》等“黑天鹅”事件、行业融资遇冷等因素影响下,药明康德正处于关键节点。药明康德能否稳住基本盘,寻找新的增量市场转移对美国客户的依赖,仍是它面临的重要议题。

尽管药明康德在2023年业绩创下历史新高,其股价却处于近三年低点。未来,药明康德能否实现逆风翻盘,「创业最前线」将长期关注。

美编 | 吴宜忠

审核 | 颂文

评论