文|银箭财经

股市里的仙股,越来越多了。

据不完全统计,过去一年里,港股中股票价格低于1港元的仙股,数量已经超过1500个,几乎占总股票数量的一半以上。

A股方面,虽然有着硬性的退市规则约束,仙股数量长期维持在个位数,但股价在2元以下1元以上的“准仙股”却时常有之。

令人费解的是,仙股也好,准仙股也罢,从前大都集中出现于戴了ST帽子的群体中。但时至今日,不少出身于优质板块的股票,也开始加入其中。

就像是素来以稳健著称的银行股。

一、银行股,何以“成仙”?

银行股成为仙股,就好像是用着最小的火候,却将一锅价值连城的排骨汤烧成焦炭一样,多少有些超乎想象。

因为流通盘规模大、成长性低等一系列原因,银行股的股价会长期稳定于较低的区间。尽管偶尔也会遭受振荡,但整体价格波动并不算大。

业务层面上,银行有着储蓄、贷款、理财等多类金融服务的支撑,盈利相对稳定。而且作为传统金融机构,银行也有着相对完善的风险管理体系,很难受到市场波动带来的剧烈影响。

再加上还有国家监管部门的重点关注,银行想要把自己的股价折腾到1元以下,难度上或许比上涨还要高一些。

可惜的是,总有些银行喜欢搞大新闻。

A股的上市银行还好些,因为证交所硬性规定,连续20个交易日收盘价低于股票面值(通常都是1元)的,都将遭到强制退市。

虽然仍有个别银行偶尔跌至1元以下,但退市压力下,很快就会出台各种救市措施,捞自己一把。

但在港股,由于散户较少,交易过程中以大型机构和专业投资者为主导,基本面不行的上市企业很容易遭到边缘化,进而导致大量仙股出现。

而且港股没有针对仙股的退市机制,仙股自身也可以很从容地躺平摆烂,在行业集中度较高的港股里安心摸鱼。

不仅如此,由于存在“套利”“借壳上市”等市场需求。在许多玩“财技”的金融机构眼中,仙股凭借其投资价值低迷、注资后股价易于成倍增长等特性,反而成为优质的上市资源储备。

这样的环境下,以稳定著称的上市银行,在港股并不是很受关注。不仅成交量长期低迷,开盘价与收盘价相同的“一字板”也几乎成为常态。

甚至在2021年3月份,还出现过包括泸州银行、中原银行、盛京银行、徽商银行、贵州银行等,共计12家银行H股,集中出现单日零成交量的尴尬情况。

同时在这一年,除了在2020年就“一日成仙”的甘肃银行和哈尔滨银行,中原银行也在下半年跌破1港元底线,加入了仙股的行列。

在银箭财经看来,中原银行可以称得上是仙股银行中的典型案例。

先是投资市场对中原银行的信心持续下滑。成为仙股两年后的2023年,中原银行仅在上半年就跌落40%左右,创下当时A股和港股中,银行板块的最大跌幅纪录。

截至2024年3月22日收盘,中原银行已然跌至0.295港元,相比2.45港元的发行价,市值早已破净。

更关键的是,外部不看好倒也罢了,中原银行内部的管理层,似乎也不是很好看自家银行。

就在前不久的2月24日,元宵节当天,中央纪委国家监委官网发布公告称,中原银行原董事长徐诺金,因涉嫌严重违纪违法,正在接受河南省纪委监委的纪律审查和监察调查。

此事距离他2023年4月辞去中原银行党委书记、董事长职务,还不足一年时间。

这不禁令人联想到2021年8月,同样忽然以“工作调整”为由辞去董事长职务的窦荣兴。这位在中原银行任职近8年的原董事长,在辞职后很快遭到纪委的调查,还牵出一连串的中原银行高管。

2022年4月,中原银行原副行长赵卫华被查;2022年6月,原副董事长魏杰被查;2023年2月,副监事长贾继红被查。

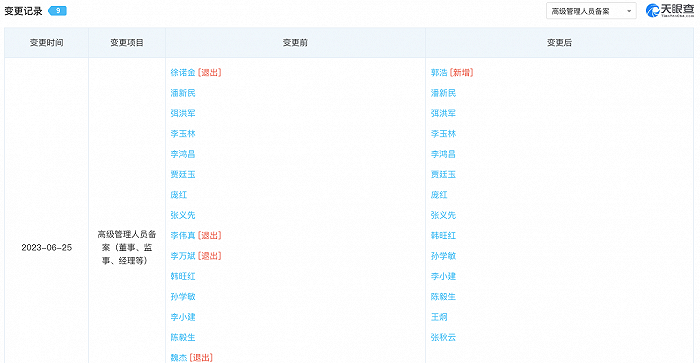

除了因违法违纪被调查的人,中原银行的高管团队,也在2023年出现了离职高潮。通过天眼查可以看到,据不完全统计,中原银行上市至今,高管离职事件共计约24起,却有约10起都集中发生于2023年。

巧合的是,中原银行首任行长、第二届副董事长王炯,在徐诺金辞职之后,也于2023年10月递交了辞呈。

而且银箭财观团队也发现,中原银行成为仙股的2021年,以及股价进一步下跌的2023年,刚好于两位“落马”的董事长辞职时间,有着惊人的重合。

难道这也是巧合?

中原银行沦落至此,是否是人为导致,我们不敢妄加揣测。但仔细研究中原银行的业绩表现后,我们发现如果想要重回正轨,中原银行还是有不少机会的。

二、只有接盘侠,才能“救”中原银行?

中原银行想要自救,有两件事情要尽快做好。

第一,整顿内控管理环节暴露的问题,重新梳理管理体系和组织架构;

第二,转让自己无法消化的不良贷款,积极寻找“接盘侠”。

如果要说中原银行混到如今这一步,最对不起的人,除了股民和投资者之外,可能就是知名经济学家任泽平了。

由于曾在2017年加入恒大,担任副总裁职级的首席经济学家,以及兼任恒大经济研究院院长。虽然任泽平在2021年恒大暴雷前,已经前往东吴证券任职,但这份履历还是给他的风评带来了不小的负面影响。

结果到了2023年2月,任泽平前往中原银行担任首席经济学家后,又碰到了中原银行股价进一步下跌的突发情况。

尽管两次事件都与这位经济学家没有直接关联,但仍被不少看热闹不嫌事大的股民,私下里冠上了“行业冥灯”的称号。

银箭财经对遭遇无妄之灾的业内专家深表同情之余,也深深感到,中原银行连续两任“一把手”落马后扔下的烂摊子,就算再多的经济学家,可能都要无从下手。

进入2024年后,过去三个月的时间里,中原银行已经遭到了三次行政处罚。

2024年2月23日,在中原银行前董事长落马消息公布的前一天,中原银行鹤壁分行,因“内控管理不到位”,被国家金融监督管理总局鹤壁监管分局罚款30万元。

再往前,2024年1月3日,中原银行新乡分行,因“项目贷款资本金审查不到位”等多项事由,被罚款360万元;仅隔一天后,1月4日,中原银行许昌分行,因“员工职务侵占该行信贷资金和骗取他人钱款”等问题,被罚款150万元。

2024年只开了个头,中原银行就被罚了540万元。如果再算上2023年收到的17张罚单,一年多的时间里,中原银行因内控相关问题遭受的处罚,已经累计超过了1400万元。

面对这样的烂摊子,中原银行除了拿出推倒重建的决心进行“大换血”,或许也没有更好的办法了。

除了管理问题外,中原银行的股权和不良贷款问题也令人揪心。

因为股价低迷、股东债务等因素的影响,中原银行的股权在过去一年里遭到了频繁的拍卖。然而即便有着不小的折价幅度,仍有多笔大额股权流拍。

不良贷款方面,根据中原银行2023年半年报披露的信息,截至2023年二季度,中原银行不良贷款率为2.16%,远高于1.62%的商业银行平均水平。

其中,农林牧渔业、房地产业、制造业为中原银行相关业务里,不良贷款率较高的三大行业。不良贷款率分别为8.21%、6.44%、4.24%,考虑到行业特殊性,或许长期内都难以有所下降。

至于零售金融业务方面,中原银行在2023年挂牌了7期信用卡不良贷款转让公告,涉及未偿本息总额超过10亿元。但转让的过程并不顺利,3、4、5期都因未成功交易,进行了再次挂牌。

这种情况下,中原银行与其自我消化,从效率而言远不如尽快寻找“接盘侠”。只是谁会成为有缘人,终究还是要看运气。

写在最后:

回顾那个曾在2021年以万亿市值为目标,积极尝试重回A股的中原银行,如今多年过去,也不知中原银行还有多少曾经的热血和冲劲。

无论如何,还是希望中原银行能早日走出困境,收拾好烂摊子,重新回到正轨吧。

免责声明:本文基于公司法定披露内容和已公开的资料信息,展开评论,但作者不保证该信息资料的完整性、及时性。

另:股市有风险,入市需谨慎。文章不构成投资建议,投资与否须自行甄别。

评论